VALÈNCIA. Hacía tiempo, mucho tiempo, que la gestora del llamado 'banco azul' no se situaba al frente de las suscripciones netas de fondos de inversión. Así lo delatan las cifras provisionales correspondientes al mes pasado de la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (Inverco), que situaron a BBVA Asset Management al frente del centenar de gestoras de instituciones de inversión colectiva (IICs).

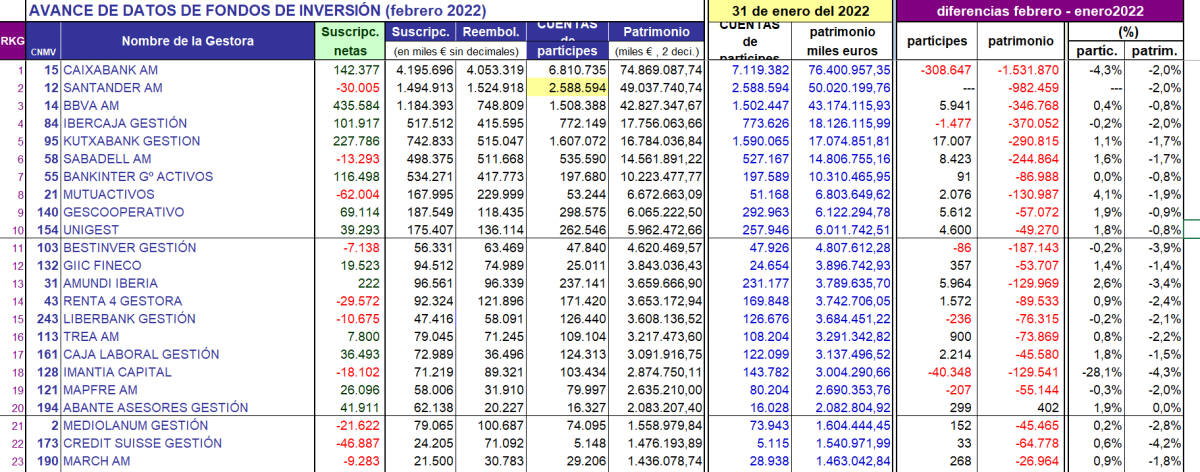

La gestora presidida por Luis Megías -también consejero delegado de BBVA AM para Europa- presentó el mes pasado unas suscripciones netas de 435,58 millones de euros. Un importe que sale de la diferencia de las suscripciones totales (1.184,39 millones) respecto a los reembolsos (748,81 millones). De este modo superó en el 'neteo' -compras menos ventas de participaciones- a todas las gestoras, poniendo tierra de por medio frente a sus más inmediatos perseguidores: Kutxabank Gestión (227,78 millones) y CaixaBank AM (142,377 millones).

BBVA AM se mantuvo -un mes más- en el tercer puesto del ranking por volumen gestionado con 42.827 millones de euros. Por delante sigue teniendo a la intratable gestora de IICs del banco dirigido por Gonzalo Gortázar (74.869 millones); mientras que Santander AM ocupa la segunda posición con 49.037 millones, tal y como se observa en la tabla adjunta de la patronal española del sector.

A lo largo de febrero, según el informe provisional de Inverco, se aceleró el ritmo de las captaciones netas entre todas las gestoras respecto al mes anterior. En este sentido, los fondos registraron unas suscripciones netas de 1.153,72 millones de euros, continuando la tendencia de flujos positivos de los últimos meses. Todo ello pese a la alta volatilidad por la que atraviesan los mercados financieros tras la invasión de Rusia en Ucrania. Un hecho que se plasmó en la rotación hacia fondos más conservadores. Así, la categoría de Renta Fija fue la que mayores suscripciones netas recibió (1.410,15 millones); todo lo contrario que la de Garantizados con unos reembolsos netos de 432,55 millones.

En lo que a las rentabilidades se refiere hubo unanimidad: todas las clases de estos activos de inversión aptos para cualquier ahorrador presentaron signo negativo. El motivo no fue otro que el mal tono de los mercados durante el mes pasado, que se tradujo en una caída del 1,55% del Ibex 35. Los fondos de Renta Variable Internacional fueron los que más cayeron en febrero (-4,67%), seguidos de los de Renta Variable Mixta (-2,81%) y los Globales (-2,52%). Los que menos terreno cedieron fueron los de Renta Fija (-0,83%), lo que arrojó una rentabilidad del -2,10% del total de fondos en febrero y del -4,06% acumulado en los dos primeros meses de 2022.

Lógicamente estos datos impactaron directamente sobre el patrimonio total, dado se redujo el mes pasado en 5.190,07 millones -un 1,7% en términos porcentuales- para descender hasta los 306.511,85 millones. O lo que es lo mismo: casi 11.000 millones se han esfumado entre enero y febrero del presente ejercicio (-3,50%). El descenso patrimonial se extendió por buena parte de las diferentes 'familias' de fondos, con las únicas excepciones de Retorno Absoluto (+1,3%), Renta Fija (+1,1%), Monetarios (+0,7%) y Renta Variable Nacional (+0,3%).

Ventajas de los fondos de inversión

En el otro lado de la balanza se situaron los de Renta Variable Internacional y Garantizados (-5% ambos), Gestión Pasiva (-4,2%) y Globales (-2,3%). Todo ello en unos vehículos financieros que siguen siendo una válida alternativa para los inversores más conservadores, que se han quedado sin sus dos 'activos fetiches' como eran los depósitos bancarios y las Letras del Tesoro ante la política de 'tipos cero' del Banco Central Europeo (BCE).

No hay que olvidar que liquidez, seguridad, transparencia y fiscalidad -por aquello de poder cambiar de fondo sin tributar al fisco-son las grandes ventajas de los fondos de inversión. Y siempre tratando de batir a una inflación que sigue desbocada por cuanto cualquier rentabilidad por debajo del IPC es directamente perder dinero... y el dato de enero superó el 6%...