análisis

Neinor Homes y su potencial alcista en bolsa

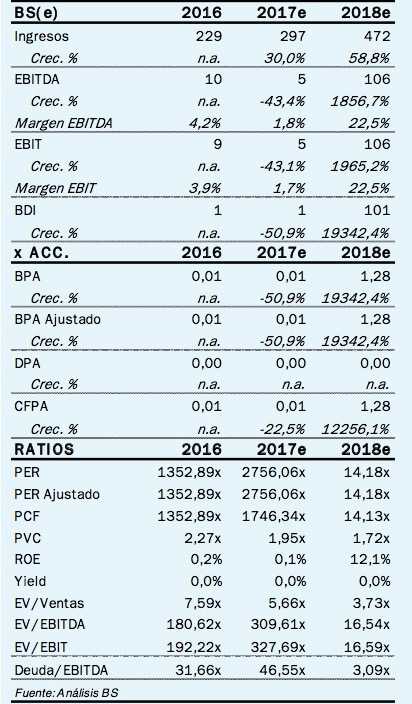

BARCELONA. Iniciamos cobertura de Neinor Homes con una recomendación de 'comprar' y un precio objetivo de 21,46 euros por acción. Creemos que esta compañía es una clara beneficiaria del entorno macro favorable en España y también se puede aprovechar de que en la actualidad la competencia para adquirir suelo y promover vivienda es baja. De esta manera, sopla viento a favor para que Neinor pueda beneficiarse de unos 2-3 años de márgenes superiores a lo normal.

La acción sube un 10% desde la OPS de finales del pasado mes de marzo (+3% relativo al Ibex 35). Creemos que hay recorrido adicional y si tomamos como referencia los fondos propios estimados a 2022 (necesario para recoger el valor oculto en el suelo en cartera) y lo descontamos a 2018 (a una tasa del 7%) obtenemos un ratio precio valor contable (PVC) de 1,17x, que nos parece atractivo (compara con 1,8x de home builders británicos).

Neinor ofrece exposición al segmento de promoción residencial en España con un banco de suelo con un valor tasado de 1.120 millones de euros (Savills, dic’16) donde está prevista la construcción de 9.086 viviendas (según la compañía, el 80% sería 1a residencia). Neinor, que tiene vocación de liderar el mercado, también es una plataforma de inversión en fase de lanzamiento. La compañía prevé invertir 1.330 millones de euros en suelo y 2.132 millones en construcción, según nuestras estimaciones, en los próximos 5 años para sacar adelante un plan de inversiones con el objetivo de entregar 3.500-4.000 viviendas al año en recurrencia (<4% de cuota de mercado). De esta manera, multiplicaría por 13x el número anual de entregas previstas en 2017. El 65% del suelo necesario para sacar adelante el plan de negocio a 5 años ya estaba en el balance de la compañía a diciembre pasado.

Adicionalmente, la compañía tiene otros dos negocios secundarios: por un lado, una plataforma de servicing (gestión de activos inmobilarios de terceros) con un contrato en exclusiva con Kutxabank con un horizonte temporal hasta 2022; y, por otro, una cartera de activos inmobiliarios con un valor de mercado de 285 millones de euros (Savills) que está a la venta.

Adicionalmente, la compañía tiene otros dos negocios secundarios: por un lado, una plataforma de servicing (gestión de activos inmobilarios de terceros) con un contrato en exclusiva con Kutxabank con un horizonte temporal hasta 2022; y, por otro, una cartera de activos inmobiliarios con un valor de mercado de 285 millones de euros (Savills) que está a la venta.

Un sector al alza

El sector está en tendencia alcista, en nuestra opinión, en las zonas donde Neinor opera (grandes ciudades, principalmente). La dinámica de oferta de producto terminado (que no es alta en las zonas de mayor interés comercial) y demanda (empleo, confianza del consumidor, acceso al crédito favorables) sugiere que el ciclo alcista todavía tiene recorrido por delante. Creemos que Neinor tiene la oportunidad de aprovecharse de un ciclo alcista en precios con suelo ya comprado. Además existe la posibilidad de adquirir suelo adicional en un mercado muy fragmentado, que todavía es 'de compradores'.

Nos gusta el equipo directivo y creemos que el modelo de negocio es más sofísticado que el que tradicionalmente se ha visto en España. Destaca por su enfoque industrial, con unos procesos bien definidos y parametrizados, y también destaca por su foco financiero donde se busca optimizar la relación rentabilidad-riesgo. Para limitar riesgos Neinor trabaja solo suelos con nulo o muy bajo riesgo urbanístico.

Ignacio Romero es analista del Banco Sabadell