informe de invesco

Los fondos soberanos aceleran la búsqueda de oportunidades de inversión sostenible

VALÈNCIA (VP). Invesco ha publicado su noveno Estudio Global de Gestión de Activos Soberanos. El trabajo analiza las perspectivas y opiniones de 141 directores de inversión, responsables de clases de activos y estrategas de cartera sénior de 82 fondos soberanos de inversión y 59 bancos centrales que, conjuntamente, gestionan activos por valor de 19 billones de dólares. Con la covid-19 como tema prioritario que afecta tanto a las operaciones como a las estrategias de inversión, el impacto de la pandemia constituye una de las principales cuestiones recurrentes en el informe de este año. La liquidez cobra protagonismo, ya que el coronavirus provoca que los fondos soberanos sufran retrocesos y dupliquen las reservas de efectivo. En respuesta a la covid-19, los gobiernos no tardaron en aplicar medidas políticas para apuntalar sus economías y los servicios públicos, como la sanidad, así como para brindar apoyo a las empresas y las familias en un momento en que los ingresos fiscales se reducían ante el deterioro de la actividad económica.

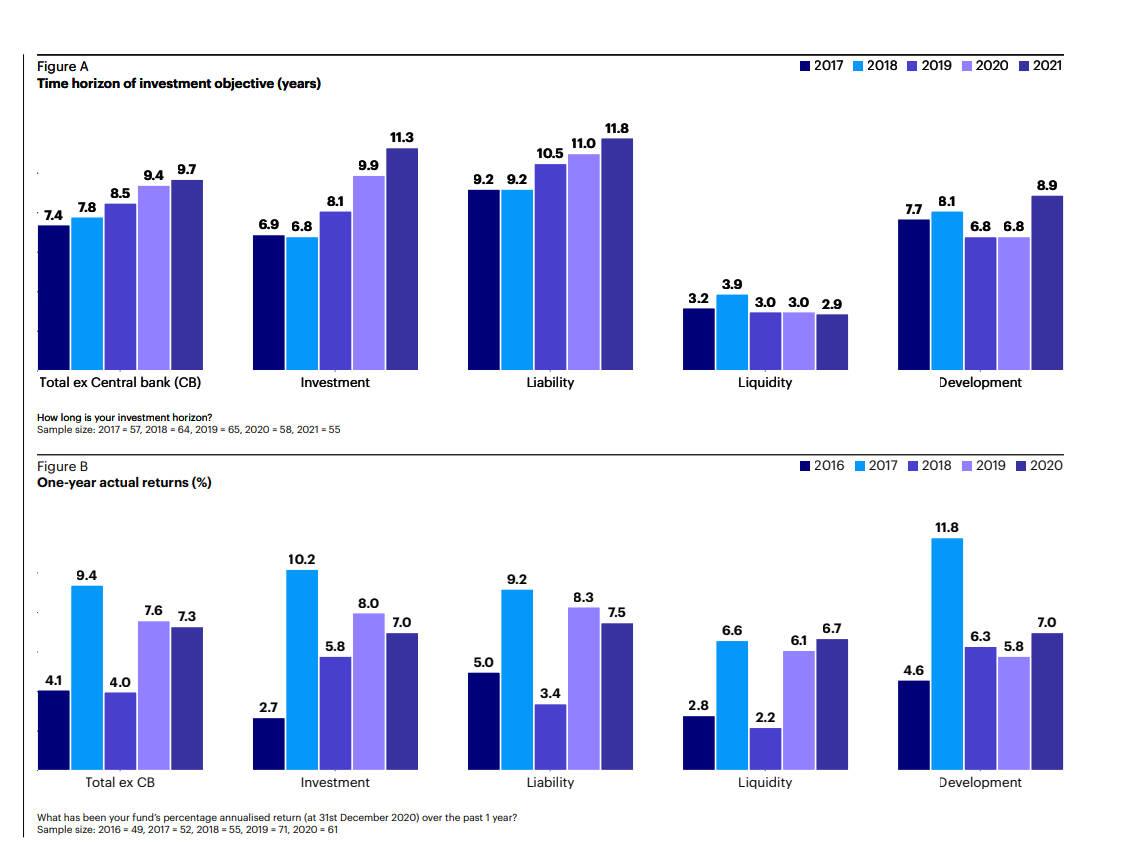

El impacto en las finanzas públicas hizo que algunos gobiernos recurrieran a sus fondos soberanos de inversión para obtener capital con el que financiar el gasto y compensar el déficit presupuestario, de manera que un tercio de los fondos soberanos registró retrocesos durante 2020, incluido un 78% de los fondos soberanos orientados a la liquidez y un 58% de los fondos soberanos orientados a la inversión. Muchos fondos soberanos aprendieron la importancia de constituir fuertes reservas de liquidez tras la crisis financiera mundial, de manera que consiguieron brindar apoyo a las economías locales y a las grandes empresas necesitadas de estabilidad financiera. No obstante, la magnitud y la velocidad de las salidas de capitales de aquellos fondos que no gozaban de la misma situación tuvieron una marcada incidencia en las asignaciones y hubo que replantearse la gestión del riesgo de liquidez. Esta situación ha impulsado un giro hacia el efectivo, de manera que las reservas de liquidez en las carteras se duplicaron con creces en 2020. Esto se debió a que algunos fondos soberanos siguieron centrándose en la liquidez en previsión de nuevas salidas de capital.

Sin embargo, los fondos soberanos también constataron que la pandemia había puesto de relieve la importancia de la liquidez de manera más general, tanto como reserva para futuros cisnes negros como para disponer de la flexibilidad necesaria para aprovechar las oportunidades del mercado cuando estas surjan, como ocurrió con las alzas tempranas que registró la renta variable a principios de 2020. El problema de los retrocesos también afectó de manera distinta a cada una de las economías y regiones. El 57% de los fondos en Oriente Medio y el 82% en los mercados emergentes sufrieron retrocesos, especialmente debido a que estas economías son muy dependientes de las materias primas. En los mercados asiáticos y occidentales, en torno a una quinta parte de los fondos soberanos registró retrocesos. Muchos de ellos intervinieron para respaldar a empresas que, de otro modo, habrían tenido dificultades para encontrar financiación durante los peores momentos de la pandemia.

Cambio en la asignación de activos

El estudio también revela un cambio en la asignación de activos, ya que los fondos soberanos se vieron obligados a buscar en otros mercados en un contexto de caídas de la rentabilidad de la renta fija, propiciadas por una política monetaria expansiva generalizada que mantenía los tipos de interés en niveles bajos. Las asignaciones a renta fija se redujeron del 34% al 30%, puesto que el temor a una subida de la inflación por los estímulos volvió a hacer acto de presencia. La volatilidad de los mercados en el primer trimestre de 2020 provocó un repunte de las acciones, invirtiendo así una tendencia de descenso de las asignaciones que duraba ya dos años. Los fondos soberanos incrementaron sus asignaciones un 2% a partir de 2020, hasta el 28%. Otro 30% de los encuestados prevé incrementar sus asignaciones a renta variable en los próximos 12 meses.

Rod Ringrow, Head of Official Institutions de Invesco, señala lo siguiente: "Los gobiernos, que han tenido que enfrentarse a problemas fiscales, han recurrido a los fondos soberanos para ayudar a compensar sus déficits. Algunos fondos estaban bien preparados, pero otros han tenido que realizar ajustes rápidos para generar liquidez. Los fondos soberanos también han tomado conciencia de la importancia de mantener liquidez para aprovechar las oportunidades del mercado cuando estas surjan. A su vez, las asignaciones estratégicas de activos y la percepción del riesgo de mercado se están viendo muy influidas por la necesidad de generar suficientes rentabilidades en un entorno de tipos de interés extraordinariamente bajos, y es previsible que ese efecto sea prolongado".

El estudio constata un incremento sustancial de la incorporación de principios medioambientales, sociales y de gobierno corporativo (ESG) en las carteras de los fondos soberanos y los bancos centrales desde 2017. En tan solo cuatro años se ha disparado la proporción de encuestados que han adoptado una política ESG en el ámbito organizativo, que pasa del 46% al 64% entre los fondos soberanos y del 11% al 38% entre los bancos centrales. La pandemia de la covid-19 ha servido en términos generales como catalizador para que los fondos soberanos y los bancos centrales prioricen las cuestiones ESG. Casi un tercio (23%) de los fondos soberanos y un 45% de los bancos se centrales se centran más en los criterios ESG como consecuencia de la pandemia. Cuanto mayor era el grado de integración ESG y la experiencia en este ámbito de un inversor, mayor era la probabilidad de que su cartera se centrara más en cuestiones ESG como consecuencia de la pandemia. De los encuestados que habían integrado criterios ESG en sus carteras durante al menos 5 años, cerca del 50% se había centrado más en cuestiones ESG como consecuencia de la pandemia.

El compromiso de los fondos soberanos con los criterios ESG contrasta claramente con las actitudes señaladas en la edición de 2017, que apuntaban a una tenaz reticencia por parte de algunos a incluir consideraciones ESG, menos aún durante una crisis que agravaba las prioridades contrapuestas. En todo caso, surgen distintas particularidades derivadas de las diferencias en cuanto a la finalidad de los fondos soberanos de inversión que influyen en la adopción de criterios ESG. Por ejemplo, los fondos soberanos orientados a la liquidez se centran más en mantener la liquidez para ayudar a financiar los déficits presupuestarios, y solo un 12% de estos fondos cuenta con una política ESG formal. Por el contrario, un 79% de los fondos soberanos de pasivo cuentan con una política ESG, lo que refleja sus mayores horizontes de inversión, la necesidad de tener en cuenta los riesgos a largo plazo, como el cambio climático, así como la necesidad de representar las perspectivas y prioridades de sus beneficiarios.

Oportunidades

Los fondos soberanos también han acelerado la búsqueda de oportunidades de inversión sostenible. El creciente reconocimiento de las oportunidades que ofrecen las inversiones relacionadas con el clima ha contribuido a que estos fondos hayan cambiado sus motivaciones para integrar criterios ESG a fin de lograr mayores rentabilidades. En este sentido, un 57% de los fondos soberanos cree que el mercado no ha descontado las consecuencias a largo plazo del cambio climático, lo que ofrece oportunidades para conseguir alfa.

El interés por China no ha dejado de crecer en los últimos cuatro años, ya que el país ofrece rentabilidades locales atractivas y oportunidades de diversificación. En los primeros meses de 2020, cuando todavía no estaban claras las consecuencias de la pandemia, los fondos soberanos apostaron, junto con otros inversores, por realizar cambios tácticos para alejarse de los mercados considerados vulnerables —China entre ellos— y decantarse por inversiones menos arriesgadas, concretamente en Norteamérica, un mercado con una calidad y seguridad relativas, sobre todo los bonos estadounidenses. La rápida respuesta a la pandemia de COVID-19 permitió que los países y las economías emergentes de la región APAC se recuperaran. De esta forma, el 50% de los fondos soberanos orientados a la inversión y el 38% de los fondos soberanos orientados a la liquidez consideran China como un mercado más atractivo que antes de la pandemia. No obstante, el incremento de asignaciones en la región fue a costa de Europa, Oriente Medio y otros mercados emergentes, como América Latina y África, que, a juicio de los inversores, resultaban menos interesantes desde el punto de vista de la inversión.

A pesar del creciente atractivo de China, existen ciertos obstáculos sustanciales para la inversión. El 86% de los fondos soberanos señalan el aumento de las tensiones políticas con Estados Unidos como una importante barrera, lo que indica que las tensiones influyen en sus decisiones de asignación de activos. Además de ser la barrera más notoria para la inversión, el empeoramiento del riesgo político en los dos últimos años era el obstáculo más citado. Los inversores también señalaban otros obstáculos, como la incapacidad de convertir RMB (mencionado por el 50% de los fondos soberanos), la falta de alineación de las inversiones con consideraciones ESG (45%) y la falta, en términos comparativos, de derechos de los inversores (41%).

En cuanto al futuro, el estudio señala que, en 2021, los fondos soberanos preveían financiar mayores asignaciones a China, tanto con capital nuevo como con capital extraído de asignaciones en Norteamérica y los mercados desarrollados de Europa. El auge de China como potencia económica y política con temas de consumo interesantes —entre los que figuran una clase media emergente y una economía altamente digitalizada— contribuye a unas expectativas de rentabilidades locales atractivas para las asignaciones de los fondos soberanos. El estudio constata que el 75% de los fondos soberanos están interesados en invertir en China debido a las perspectivas de rentabilidades locales atractivas, y otro 57% considera que China constituye un importante elemento diversificador para las carteras.

China y la energía sostenible

Muchos inversores siguen siendo optimistas respecto a China y apuestan por incrementar sus asignaciones existentes. El 40% de los fondos soberanos tiene previsto incrementar sus asignaciones en los próximos 5 años, incluido un 71% de liquidez. Un fondo soberano de pasivo explicaba que China sigue ofreciendo los mercados más importantes para los temas de energía sostenible, infraestructura y promoción inmobiliaria, y un 32% de estos fondos tiene previsto incrementar sus asignaciones en el país asiático en los próximos 5 años.

Tal y como señala Rod Ringrow: "El creciente atractivo de China se debe al acceso a dicho mercado y a las cada vez mayores oportunidades para conseguir rentabilidades interesantes. Este mejor contexto se debe a las innovaciones en ámbitos como la tecnología y la mayor apertura a la inversión extranjera en sectores como la infraestructura. Las empresas chinas están incorporando mejoras para abordar las cuestiones medioambientales. Sin embargo, sigue preocupando la transparencia en torno al gobierno corporativo, y el aumento de los obstáculos operativos demuestra la naturaleza singular del mercado chino".