recomendación

¿Dónde elegir un buen fondo de inversión? Aquí tiene unos cuantos

MADRID. Arranque de año espectacular para la renta variable y no tanto para la renta fija. Algo que pensamos va a ser la tónica general que nos acompañe a lo largo de este 2018. Los principales índices bursátiles europeos -a excepción del inglés FTSE100- así como los americanos y los pertenecientes a mercados emergentes cierran enero con revalorizaciones importantes que en el caso de estos últimos alcanzan los dos dígitos.

Dentro de los europeos, el Ibex 35 ha sido el más destacado con un alza desde principios de año del 4%, y ello a pesar de que la actualidad sigue marcada por Cataluña y los casos de corrupción política. Entre los emergentes, sobresale el buen comportamiento registrado por el índice brasileño -12% de subida en euros en lo que va de año- y por el mercado bursátil chino -12,5% en euros-.

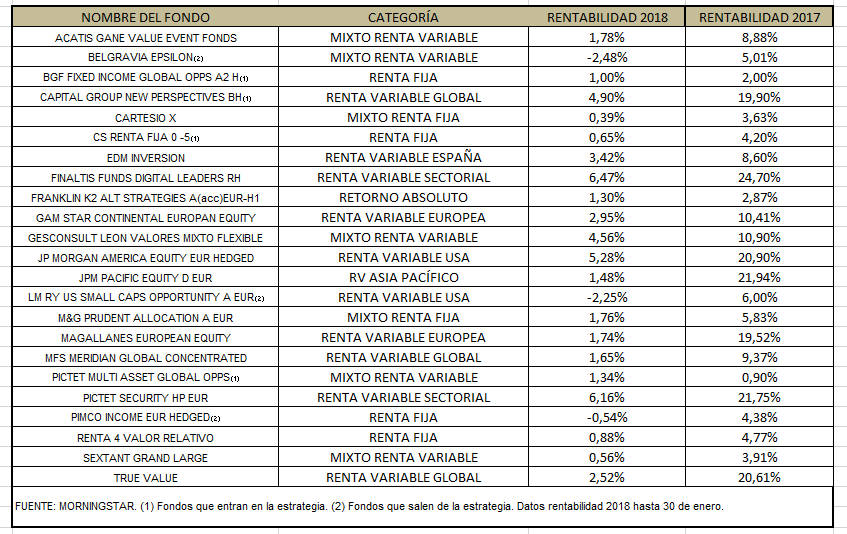

El buen comportamiento de la renta variable ha tenido su fiel reflejo en el rendimiento cosechado por los fondos de inversión, cuyo patrimonio se invierte de forma mayoritaria en este tipo de activos. Las categorías que muestran una mayor revalorización desde principios de año son precisamente la de renta variable emergente y la que engloba a los fondos del sector tecnológico.

Consideramos que este buen comienzo de los mercados bursátiles está fundamentado tanto por la macro como por la evolución de los beneficios empresariales y, por tanto, somos de la opinión que debería tener continuidad a lo largo de los próximos meses. Ahora bien, lo normal es que las subidas sean más moderadas y con episodios, como el vivido el pasado 29 de enero, en los que se registren importantes correcciones.

Ojo con la renta fija

Algo menos positivo está siendo este inicio de año para la renta fija. Los repuntes de tipos registrados tanto en la deuda norteamericana como en la alemana se ha dejado notar en el precio de la deuda pública y privada (tanto investment grade como high yield) y de los fondos de inversión que invierten en estos activos. Los riesgos que entraña en la actualidad invertir en renta fija obligan a extremar la cautela y a ser mucho más selectivos en el momento de elegir los productos dentro de esta categoría con los que diversificar las carteras.

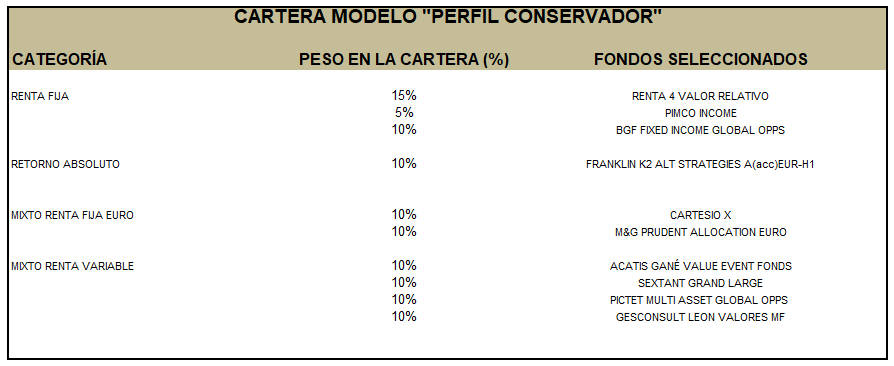

En cuanto a las carteras de fondos planteadas para perfiles conservadores y agresivos varios son los ajustes que vamos a realizar para adecuarlas a nuestra visión de los mercados y perspectivas, teniendo en cuenta lo que ha acontecido durante el pasado enero y lo que prevemos puede pasar a lo largo de febrero.

En el caso de la cartera de perfil conservador, vamos a buscar una mayor diversificación con el fin de minimizar los riesgos que pueda suponer el incremento de tipos en los mercados de deuda con un fondo global con cobertura de riesgo divisa y una gestión muy dinámica como es el BGF Fixed Income Global Opportunities HD. Los valores en los que invierte este producto pueden estar denominados en distintas divisas y ser emitidos tanto por gobiernos como por agencias gubernamentales, empresas y organismos supranacionales, sin restricción por región, país o valor. Tampoco tiene restricciones en cuanto a calificación crediticia, pudiendo invertir en emisores con un rating de solvencia relativamente bajo, incluso sin calificación.

En definitiva, el objetivo del fondo es buscar las mejores oportunidades de inversión a nivel global, manteniendo una baja correlación con los índices tradicionales de renta fija, con la idea de lograr un retorno atractivo ajustado al riesgo, con una volatilidad de entre el 2% y el 4%. La duración de la cartera puede oscilar entre los -2 y los +7 años, aunque generalmente se mueve entre los 0 y los 3 años.

Estrategias tradicionales y no tradicionales

El proceso de inversión (dirigido por el CIO de renta fija de la gestora, Rick Rieder) aúna un enfoque 'top down' (análisis global macroeconómico) con otro 'bottom-up' (donde los especialistas identifican las oportunidades de forma discrecional); con una asignación al riesgo según convicción y no por composición del índice de referencia. El fondo puede utilizar tanto estrategias tradicionales como no tradicionales, lo que incluye coberturas, 'relative value', arbitraje... Todo ello dará lugar a una cartera compuesta por más de 1.000 valores emitidos en más 40 países y en más de 30 divisas.

A fin de gestionar la exposición a las distintas divisas, se pueden utilizar instrumentos financieros derivados, protegiendo la cartera total o parcialmente. En todo caso, la clase elegida cubre el riesgo divisa a euros. Con el fin de aprovechar el buen momento que esperamos siga teniendo la renta variable también vamos a dar entrada en la cartera conservadora a un nuevo mixto de renta variable algo más direccional al mercado. El producto elegido para ello es el Pictet Multi Asset Global Opportunities.

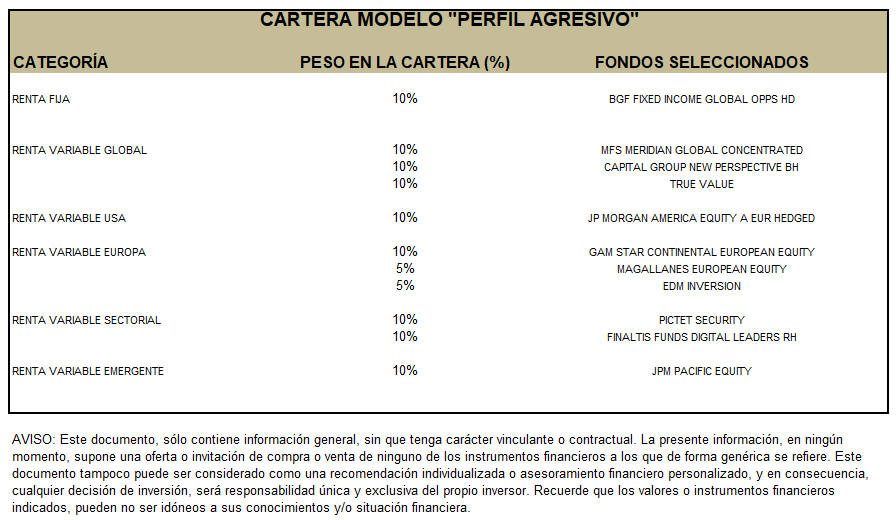

En el caso de la cartera de perfil agresivo, vamos a sustituir el fondo de renta fija de PIMCO -su mayor exposición a Estados Unidos y el repunte de tipos que se está dando en los mercados de deuda de este país empiezan a pasarle factura-, por el fondo de BlackRock comentado anteriormente.

Además, deshacemos la posición en el fondo de empresas de pequeña capitalización norteamericana de Legg Mason y damos entrada a un nuevo fondo de renta variable global con cobertura de riesgo divisa y con un sesgo ‘growth’: Capital Group Nes Perspective BH. Este producto invierte, exclusivamente, en compañías multinacionales, es decir, en empresas con ventas y activos en más de una región y, por tanto, con fuentes de ingresos diversificadas. Concretamente, invierte en multinacionales de “siguiente generación” (con una nueva perspectiva), ya consolidadas o con potencial para llegar a serlo, bien posicionadas para aprovechar las tendencias a largo plazo de la nueva economía global.

Ideas de mayor convicción

La idea que subyace aquí es que Capital Group considera que se pueden llegar a entender mejor los riesgos y las oportunidades si nos fijamos en el origen de los ingresos de una empresa, y no tanto en el país en el que se encuentra domiciliada dicha empresa. A la hora de seleccionar las compañías que formarán parte del fondo, el equipo utiliza un análisis 'bottom-up', que dará lugar a una cartera compuesta por las ideas de mayor convicción, con un 'mix' entre:

- Multinacionales consolidadas donde lo que se busca es resistencia. Compañías globales, en continua evolución para generar crecimiento y que se benefician del comercio mundial.

- Multinacionales de reciente creación donde lo que se pretende es añadir crecimiento. Empresas líderes en sus regiones, de rápida expansión del comercio exterior y con potencial para convertirse en las multinacionales líderes del mañana.

Entre los criterios de selección priman que haya un volumen considerable de activos/ingresos procedentes de diferentes mercados distintos al del país de domicilio, así como la capacidad de la compañía para captar las tendencias globales a largo plazo y los cambios producidos en los patrones de comercio internacional y en las relaciones de carácter económico y político. Se trata de una cartera que evoluciona con el comercio internacional y que favorece multinacionales con modelos de negocio duraderos, ya que en opinión de la gestora para ser competitivo no basta con operar a nivel mundial.

Un elemento diferenciador y clave de este fondo (aplicación de su modelo 'Capital System') es que las ideas proceden de la combinación de 7 gestores que tienen total libertad para invertir de manera individual e independiente. Esto les permite centrarse en las compañías que más les gustan (cada gestor es plenamente responsable de la parte que le corresponde), cubriendo entre todos las distintas capitalizaciones bursátiles, sectores y países. Por otro lado, hay una parte de la cartera que está gestionada por un grupo de analistas.

Algunos de los temas actuales por los que están apostando son: la disrupción digital, los nuevos mercados de consumo (demanda de los mercados emergentes) y la evolución del mundo sanitario (empresas innovadoras especializadas en necesidades médicas no satisfechas). Por regiones, Estados Unidos representa en estos momentos el 50% de la cartera, seguido de Europa con un 25% y emergentes con un 11,5%. Por su parte, Japón representa el 5,5% del total. Las compañías de mayor peso, a cierre de 2017, eran: Amazon, TSMC, Facebook, Naspers, ASML, Alphabet, Microsoft, JPMorgan, Broadcom y BAT.

Departamento de Análisis de PROFIM, Grupo Arquia Banca