la cartera de...

¿No sabe qué fondo de inversión comprar? Mire aquí

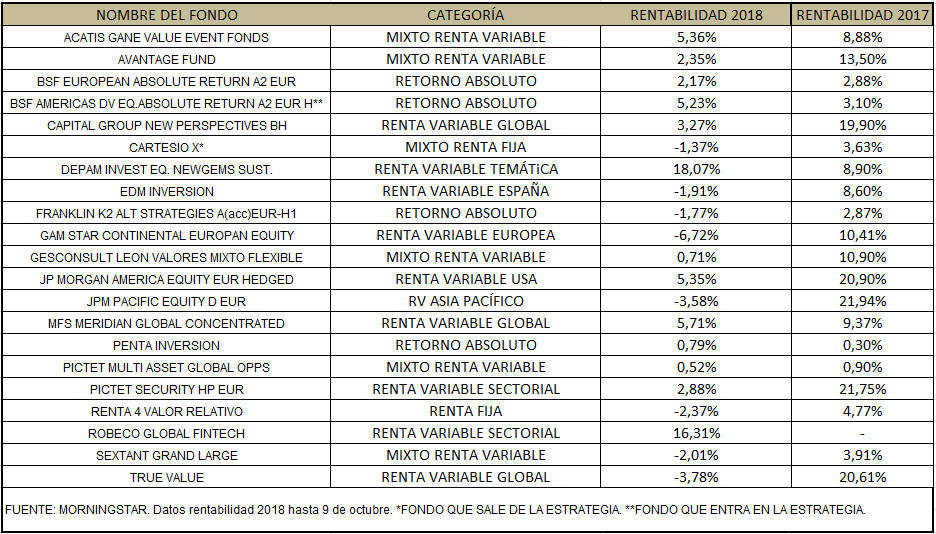

MADRID. Tal y como preveíamos, la tónica dominante en los mercados de renta variable y renta fija durante el mes de septiembre y las primeras semanas de octubre ha seguido siendo la volatilidad. Y es que a la incertidumbre que genera la política comercial del presidente de Estados Unidos -si bien ha cerrado el acuerdo con Canadá y México sigue su desafío arancelario con China- se le ha sumado, de nuevo, la política económica populista planteada por el gobierno italiano y su intención de no cumplir con los niveles de déficit impuestos por Bruselas.

Las propuestas del gobierno italiano -con la amenaza incluida de una posible salida del euro- han provocado un fuerte incremento de los tipos de interés de la deuda italiana y periférica (bajada de precio) así como la bajada de tipos de deuda soberana de países refugio (Alemania y Francia). La desconfianza generada por Italia ha llevado a su prima de riesgo a superar los 300 puntos básicos, frente a los 105 de prima de riesgo que se le exige a la deuda española.

Todo ello ha provocado correcciones en los precios de los fondos que invierten en renta fija europea y ya son muy pocos los que mantienen una rentabilidad positiva en el acumulado del año. Los fondos que invierten en deuda norteamericana también han corregido (el 10 años americano se ha situado en el 3,26%, nivel más alto de los últimos 7 años), aunque los productos que no cubren riesgo divisa se salvan, por ahora, de la quema gracias a la revalorización cosechada por el dólar. La renta fija sigue demostrando que de fija tiene poco y que, por ahora, cuanto menos pesa tenga en las carteras más ganaremos.

En cuanto a la renta variable, aunque también está viviendo una mayor volatilidad, continúa siendo el activo con mayor potencial de revalorización apoyado por la situación macro global. Aunque consideramos que quizás el mejor momento económico mundial lo hayamos dejado atrás, aún estamos en un entorno de crecimiento. Y, además, a pesar de que la inflación está repuntando no lo hace de forma descontrolada y esto permite que la normalización monetaria, llevada a cabo por los principales bancos centrales del mundo, se haga de forma progresiva.

Ahora bien, para determinar no sólo la estrategia de inversión a seguir sino también la táctica (tipo de mercados, estilos de gestión, tamaño de las compañías o si hay que reducir temporalmente la beta de la cartera) es preciso que tengamos muy presente los riesgos y 'ruidos' que debemos monitorizar y no subestimar para las próximas semanas y meses. En este sentido, y desde nuestro punto de vista, hay cuatro factores de riesgo que debemos seguir muy de cerca:

- Las tensiones comerciales en un mundo orientado, cada vez más, hacia las medidas de protección comercial. Lo que más nos preocupa no es el estilo poco convencional de hacer política exterior e interior de Donald Trump, sino que China no es México y, por tanto, en qué puede deparar la escalada de aranceles entre ambos países pues la tensión entre ambos va más allá de lo puramente comercial.

- La subida de tipos de interés de mercado en Estados Unidos pues no sólo supone unas condiciones financieras menos laxas para todos aquellos endeudados en dólares sino también por el hecho de que algunas compañías, que por valoración pudieran parecer baratas, quizás no lo estén tanto ante unos tipos de interés cada vez más elevados.

- Las tensiones entre Italia y sus socios europeos, las negociaciones en torno al Brexit y, en paralelo, las denominadas elecciones 'midterm' en Estados Unidos.

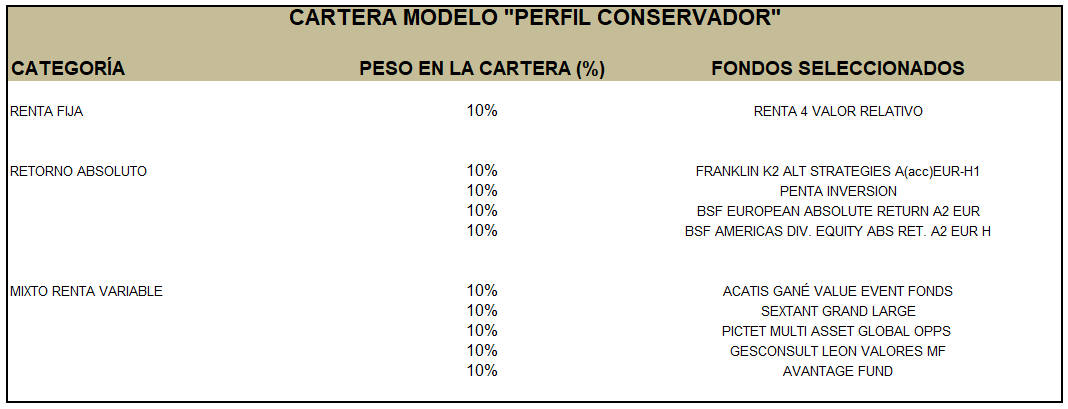

En cuanto a nuestras carteras, y teniendo en cuenta el panorama poco favorable que pensamos se va a dar para la renta fija durante los próximos meses, consideramos oportuno reducir aún más el peso destinado a los fondos con alta exposición a deuda en el perfil conservador. Si bien, en este perfil inversor, no podemos asumir grandes riesgos y lo recomendable es limitar la inversión en renta variable pura a un 20% del total de la cartera, pensamos que quedarse en renta fija no es lo más seguro.

Por ello, vamos a deshacer la posición mantenida en el fondo mixto de renta fija Cartesio X y vamos a incorporar un nuevo fondo de retorno absoluto ligado a bolsa, en este caso americana: BSF Americas Diversified Equity Absolute Return. Fondo de retorno absoluto 'market neutral equity' gestionado con técnicas cuantitativas por el equipo de Systematic Active Equity (SAE) de Blackrock y cuyo universo de inversión son aquellas compañías que están constituidas o cotizadas en Estados Unidos, Canadá y Latinoamérica.

Rentabilidad consistente en el tiempo

Los responsables de la gestión del fondo, Raffaele Savi y Travis Cooke, tienen como objetivo generar una rentabilidad absoluta consistente en el tiempo y con un nivel de volatilidad inferior al 10% (en torno al 5% anualizado desde su lanzamiento en 2012). Para conseguir sus objetivos de rentabilidad y volatilidad, llevan a cabo una estrategia de inversión 'market neutral', con la posibilidad, si lo consideran oportuno, de mantener una posición neta larga (comprada) o corta (vendida) durante un determinado periodo, pero sin superar un rango de +10% /-10%.

Su objetivo es mantener una Beta 0 (la Beta mide la sensibilidad del fondo a variaciones en el precio del índice o valor de referencia. En este caso el S&P 500). Desde su lanzamiento, la beta del fondo respecto al S&P 500 ha sido del -0,05%. El fondo invierte al menos un 70% de sus activos en renta variable. La inversión se materializa tanto a través de acciones cotizadas como a través de instrumentos financieros derivados (inversiones cuyos precios se basan en más de uno o varios activos subyacentes) y contratos por diferencia (CFDs).

El proceso de construcción de la cartera se sustenta en dos estrategias base:

- Long Horizon: estrategias que se mantienen entre 1 mes y 12 meses sobre renta variable estadounidense ('large cap' o grandes empresas y 'small cap' o pequeñas compañías), canadiense y latinoamericana. Suponen entre el 60% y el 80% de la cartera distribuidas: 25% US Large Cap US, 30% US Small, 5% Canadá y 10% Latinoamérica.

- Mid Horizon: estrategias que se mantienen entre 1 día y 1 mes sólo sobre el mercado norteamericano. Suponen entre el 20% y el 40% de la cartera y son la fuente fundamental de alpha. Actualmente, el 30% de la cartera está invertido en este tipo de estrategias.

A cierre del mes de agosto, la exposición neta a renta variable se situó en el -0,1% (bruta del 676%). Por mercados, mantiene una ligera exposición neta negativa a la renta variable americana, brasileña y mexicana; exposición positiva a la renta variable colombiana y chilena y neutral en renta variable canadiense. En cuanto a la distribución sectorial, el fondo está largo en consumo discrecional, bienes de capital y tecnología de la información y corto en sector seguros y materias.

En la cartera de perfil agresivo, optamos por mantener la estrategia actual y los fondos seleccionados.

Departamento de Análisis de Profim, Grupo Arquia Banca