MADRID. En abril, el Gobierno ruso incumplió el pago de un eurobono porque las sanciones financieras le impidieron hacer frente al servicio de su deuda. Rusia consiguió evitar el impago poco antes de que transcurriera el periodo de gracia de 30 días. Se cree que Rusia utilizó parte de sus ahora limitadas reservas de divisas (FX) para realizar este pago. Mientras que Rusia comenzó el año con reservas de divisas suficientes para cubrir diez veces toda su deuda externa -tanto pública como privada-, las sanciones impuestas por EE UU y sus aliados han hecho inútiles esos activos.

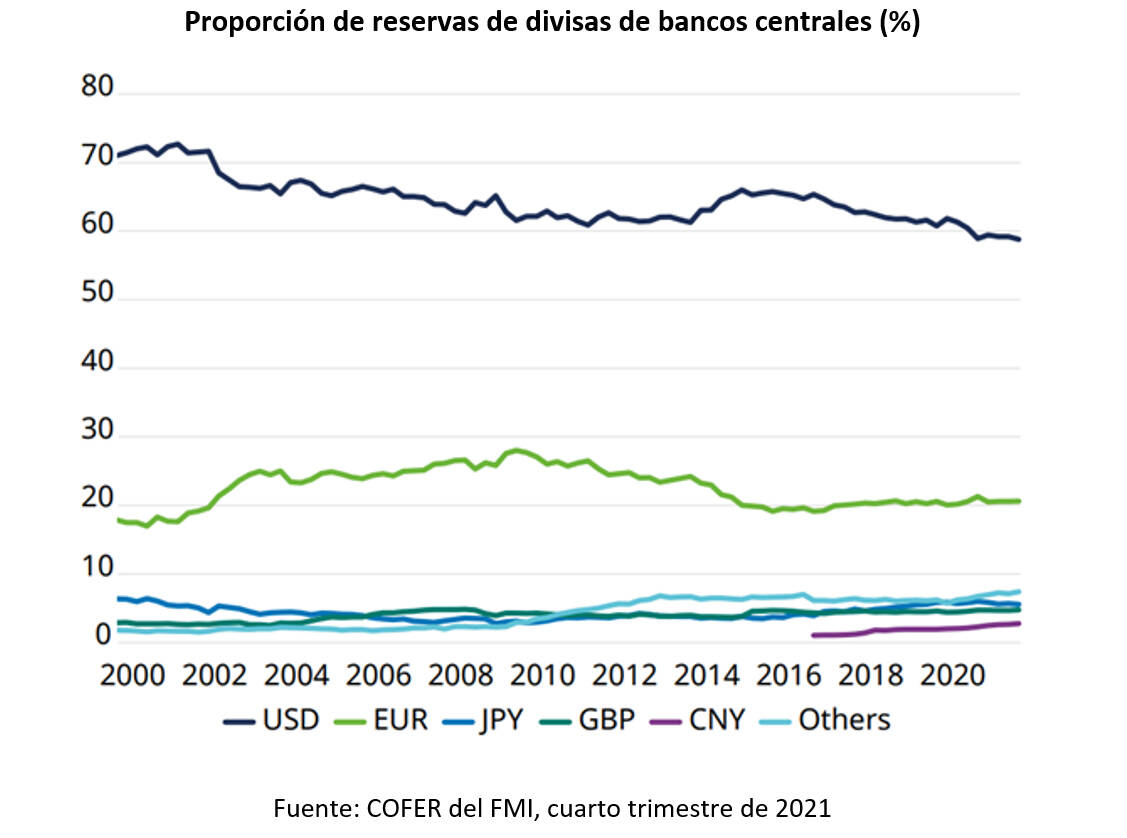

Al margen de un puñado de mercados fronterizos, creemos que los efectos a corto plazo de un impago de Rusia y del endurecimiento de las condiciones financieras mundiales son, en general, manejables en el resto del mundo emergente. Pero, ¿qué hay de las implicaciones a más largo plazo de los recientes acontecimientos? Es probable que algunos gestores de reservas estén preocupados por la posibilidad de sufrir en el futuro un destino similar al de Rusia. Así pues, ¿la decisión de EE UU de congelar los activos del banco central ruso acelerará la reciente diversificación de las reservas y supondrá el fin del dominio del dólar como moneda de reserva mundial? De hecho, como muestra el siguiente gráfico, la proporción del dólar estadounidense en las reservas mundiales ha ido disminuyendo en las dos últimas décadas.

En este escenario, nos preguntamos si otros países emergentes podrían aventurarse a buscar en el renminbi una divisa de reserva alternativa. Si bien, el riesgo de que Pekín congele de forma arbitraria los activos de reserva de un país a causa de un deterioro de las relaciones bilaterales es igual, si no mayor. No obstante, además de temer a las sanciones, hay razones económicas más ortodoxas para diversificar sus divisas de reserva, dado que muchos países emergentes realizan grandes intercambios comerciales con China, y a menudo registran déficits bilaterales. Si China sigue aceptando más pagos por exportaciones en su propia moneda, los bancos centrales de los países emergentes (y otros) podrían empezar a acumular reservas de renminbis. Esto también sería coherente con el deseo de Pekín de internacionalizar su divisa.

Por ahora, no parece probable que ningún mercado emergente, aparte de Rusia, ya que no tiene muchas opciones, cambie todas sus reservas a renminbi. Además, es probable que las tenencias de dólares estadounidenses sigan siendo útiles en tiempos de crisis. Si bien, identificamos hasta 26 países emergentes como candidatos a diversificar sus reservas (Argelia, Nigeria, Baréin, Omán, Barbados, Qatar, Bolivia, Rusia, Brasil, Arabia Saudí, Egipto, Singapur, India, Sudáfrica, Indonesia, Tailandia, Iraq, Trinidad y Tobago, Kazajistán, Emiratos Árabes Unidos, Kuwait, Venezuela, Malasia, Vietnam y México). Estos países tenían una tenencia conjunta de bonos del Tesoro americano por un valor medio de 1,1 billones de dólares hasta enero de 2022, lo que equivale al 15% de las tenencias extranjeras.

Es poco probable que estos países abandonen por completo el dólar estadounidense, dado que seguramente seguirá siendo el activo de reserva más fiable y líquido en un futuro previsible. Pero parece razonable pensar que reasignen en torno a una cuarta parte de sus reservas fuera del dólar estadounidense, por valor de unos 250 millones de dólares. En cuanto al impacto en el mercado de la deuda soberana estadounidense, el animado debate en torno a las consecuencias del Quantitative Tightening (QT o reducción de los activos financieros en el balance de la Fed) es probablemente un buen punto de partida.

El presidente de la Fed, Jerome Powell, declaró recientemente que se estima que 95.000 millones de dólares del QT equivalen a un aumento de 25 puntos básicos en el tipo de interés objetivo de los fondos de la Fed. Utilizando esta regla general, la diversificación de los activos de reserva podría añadir unos 65 puntos básicos a los rendimientos del bono estadounidense a 10 años. Pero este es probablemente el peor de los casos, y cabe señalar que otros miembros del FOMC esperan que el impacto del QT sea mucho menor.

Reasignación de activos de reserva

Tampoco es probable que esta reasignación de activos de reserva tenga un gran impacto en otros mercados, como la deuda soberana china o las materias primas. En este sentido, por ejemplo, los datos del Bank of America muestran que el mercado de deuda pública negociable de China tiene un valor de unos 7 billones de dólares. Mientras tanto, según el Consejo Mundial del Oro, el volumen de negociación diario en el mercado mundial del oro es de poco más de 100.000 millones de dólares. Esto pone en duda la idea de que un cambio en los activos de reserva aumentará significativamente la oferta estructural de metales preciosos.

La conclusión es que todo se reduce a un mero juego de palabras. Es posible que se produzcan algunos cambios marginales en los precios, pero probablemente no sean suficientes para que el dólar pierda su posición dominante como moneda de reserva, a menos que la diversificación fuera del dólar se acelere realmente, sobre todo por parte de China. Aun así, la historia nos dice que esto llevaría décadas.

David Rees es economista senior de mercados emergentes de Schroders