MADRID. La mayor empresa de entretenimiento del mundo, Walt Disney, ha sufrido un duro varapalo en medio de la recesión del mercado de este año. Las acciones del gigante de Burbank, California, han caído un 36% en los últimos 12 meses, superando ampliamente al índice de referencia S&P 500.

Cada vez hay más indicios de que Disney ha tenido problemas con su servicio de streaming de video, que se ha convertido en la pieza central de la estrategia de crecimiento del director general Bob Chapek desde su lanzamiento hace casi dos años.

Durante su último informe de resultados, la directora financiera Christine McCarthy recortó la previsión de crecimiento de Disney+, diciendo que ahora espera un rango total de 215-245 millones de suscriptores para septiembre de 2024, por debajo de la previsión anterior de la compañía de 230-260 millones de suscriptores.

La empresa también ha subido los precios de sus ofertas de streaming y ha esbozado planes para un nuevo nivel de Disney+ con apoyo publicitario. Además, el informe deja claro que la mayor parte del crecimiento de suscriptores de Disney procederá de los mercados internacionales, donde los márgenes ya son estrechos, especialmente con el dólar estadounidense en máximos de 20 años.

Disney perdió 1.100 millones de dólares en su segmento directo al consumidor el pasado trimestre, ampliando las pérdidas de 293 millones del año anterior. Desde el lanzamiento de Disney+ a finales de 2019, el segmento ha perdido más de 7.000 millones de dólares.

A pesar de estos desafíos, es difícil ignorar la fortaleza de la franquicia global de Disney y el poder de generación de efectivo de sus negocios heredados. La empresa con sede en Burbank, California, cuenta con una cartera de activos sin parangón que ha soportado muchas recesiones y caídas, y que siempre ha salido reforzada.

Diversificación

La última prueba de esta fortaleza se produjo durante la pandemia, cuando los parques temáticos, los cines y los complejos turísticos de la empresa se enfrentaron a retos sin precedentes debido a los cierres mundiales y a los pedidos de quedarse en casa. Ahora que la pandemia ha quedado atrás, la máquina de hacer dinero de Disney vuelve a funcionar, beneficiándose de la fuerte demanda acumulada.

Las ventas de la división de Parques, Experiencias y Productos, que incluye Disneylandia, Walt Disney World y cuatro complejos turísticos en Europa y Asia, alcanzaron los 7,400 millones de dólares en el trimestre que finalizó el 31 de julio, una cifra récord que supone un aumento del 70% respecto al año anterior. La división obtuvo unos beneficios de 2,200 millones de dólares en el trimestre, frente a los 356 millones de hace un año.

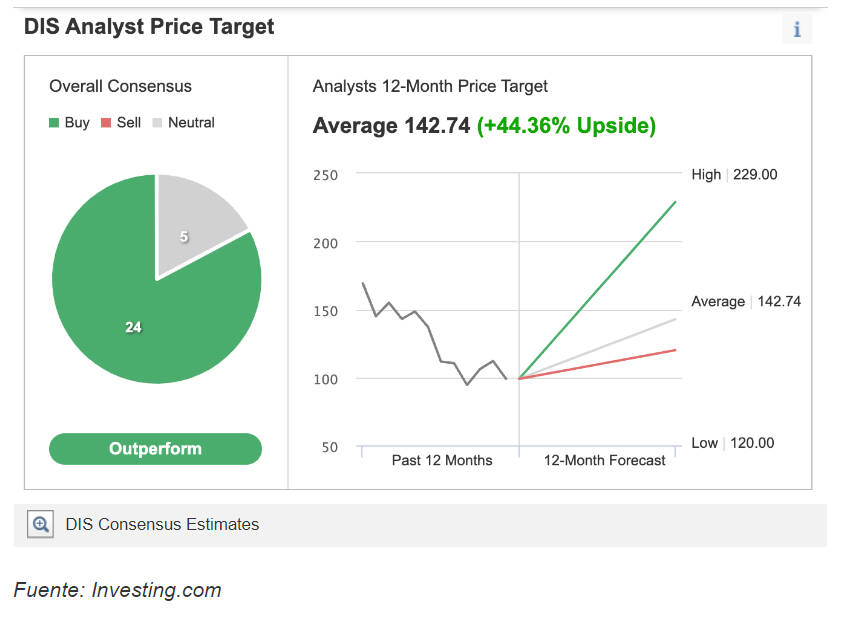

El modelo de negocio diversificado de Disney y la solidez de su franquicia es quizás la principal razón por la que la mayoría de los analistas de Wall Street califican las acciones como de compra. En una encuesta de Investing.com, cerca del 80% de los analistas califican las acciones de Disney como de compra.

En una nota de principios de este mes, los analistas de Morgan Stanley dijeron que ven al segmento de parques del gigante del entretenimiento impulsando la mayor parte del flujo de caja libre y las ganancias antes de intereses, impuestos, depreciación y amortización. Además, esperan que los activos de contenido de Disney estén "infravalorados y sin ganancias".

Las acciones de Disney, que cotizan más bajas que antes de la pandemia, ofrecen una atractiva propuesta de riesgo-recompensa a los inversionistas a largo plazo. Dado el incierto entorno económico actual, es difícil predecir cuánto puede bajar a partir de ahora.

Sin embargo, no hay duda de que Disney es una gran empresa, y sus acciones se recuperarán con fuerza una vez que el mercado encuentre su fondo. Por estas razones, Disney es una apuesta segura para comprar en este mercado bajista, en mi opinión.

Haris Anwar es analista senior de Investing.com

Nota: En el momento de escribir este artículo, el autor no posee acciones de Disney. Las opiniones expresadas en este artículo son únicamente la opinión del autor y no deben tomarse como un consejo de inversión.