MADRID. Los resultados de los bancos españoles del tercer trimestre y de los nueve primeros meses del año muestran una tendencia al alza del margen de intereses. Además, la mejora de los ingresos absorbe el aumento de los gastos operativos y la contención de los costes crediticios. La calidad de los activos se mantuvo prácticamente inalterada, pero varios bancos aumentaron la cobertura de la morosidad. Las ratios CET1 se estabilizaron tras algunos descensos trimestrales.

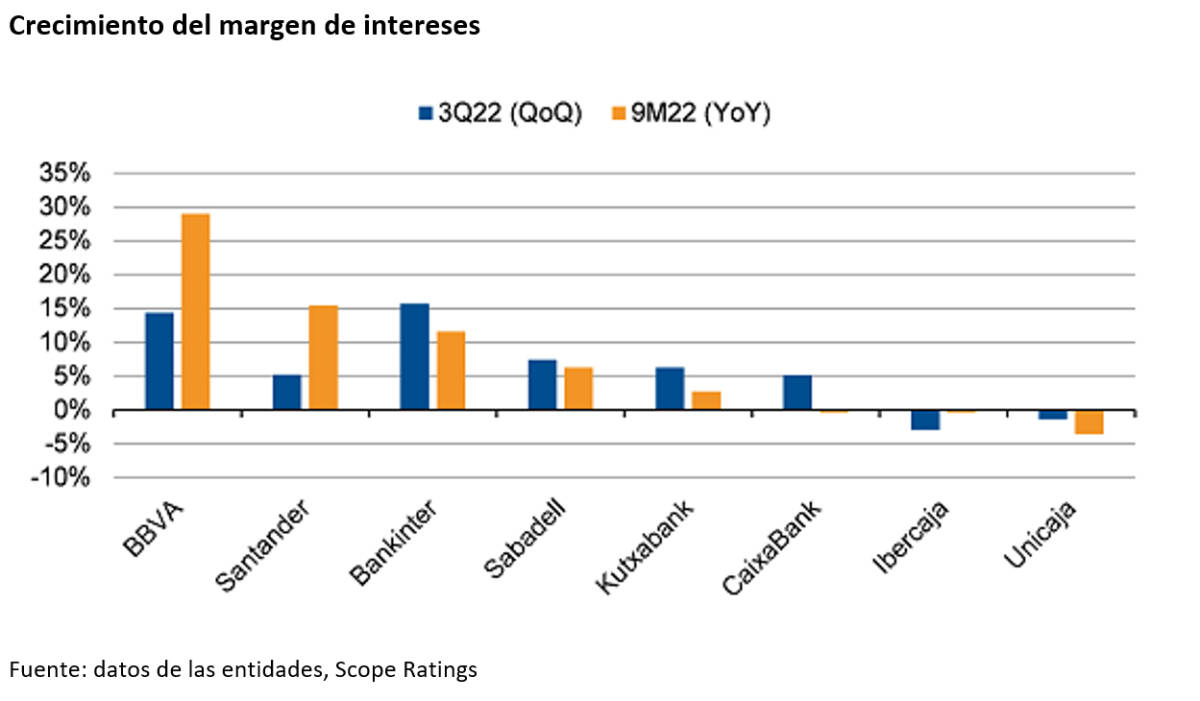

En términos interanuales, el margen de intereses aumentó un 8% de media en los nueve primeros meses frente al 4% del primer semestre, ya que la agresiva competencia de precios en el mercado hipotecario nacional observada en el segundo trimestre se atenuó. Los diferenciales de los clientes nacionales mostraron fuertes mejoras trimestrales gracias a los préstamos empresariales de mayor rendimiento, la cartera de hipotecas y los préstamos al consumo.

BBVA y Banco Santander mostraron los mayores aumentos de nueve meses en el NII (margen neto de intereses). Las mejoras fueron impulsadas por el negocio de México en ambos casos. No obstante, Reino Unido también contribuyó a un mejor rendimiento en el caso del Santander y BBVA mostró cierto crecimiento en España. En lo que respecta a sus homólogos, principalmente nacionales, Bankinter lideró el crecimiento en nueve meses, con un 12% interanual, seguido del Banco Sabadell, con un 6% (3% ex-TSB).

El margen bruto ha evolucionado al alza tanto en el tercer trimestre como teniendo en cuenta los nueve meses del año. En el ámbito nacional, algunos hechos puntuales importantes compensaron el menor crecimiento de los ingresos core: Kutxabank se benefició de una elevada contribución de las inversiones en renta variable y CaixaBank de la consolidación de Bankia Vida, lo que se tradujo en una fuerte línea de seguros. En lo que respecta a los costes, se produjo el habitual desglose entre los prestamistas internacionales, con una tendencia al alza de los costes -aunque por debajo de la inflación compuesta-, y los prestamistas nacionales, con un descenso.

A pesar de la opinión no vinculante y poco positiva emitida por el BCE el 2 de noviembre, el Gobierno español tiene la intención de seguir adelante con el impuesto extraordinario a los bancos. En Scope, seguimos siendo escépticos sobre la prohibición de repercutir el impuesto a los clientes, ya que en la práctica es difícil de aplicar. E incluso si se aplica, podría ser perjudicial para la oferta de crédito.

En el tercer trimestre, con la subida de los tipos de interés y de la inflación subyacente, y la revisión a la baja de las previsiones de crecimiento de la economía española, los bancos se centraron en proporcionar más detalles sobre los estándares de crédito de sus carteras, especialmente de sus carteras hipotecarias.

Hipotecas a tipo variable

Aunque alrededor del 75% del stock hipotecario español sigue siendo de tipo variable, la proporción entre fijo y variable ha cambiado significativamente con el tiempo. En agosto de 2022, alrededor del 70% de los nuevos préstamos hipotecarios en España eran de tipo fijo. En enero de 2009, en cambio, el 97% de las nuevas operaciones hipotecarias eran de tipo variable. Las hipotecas a tipo variable en España están indexadas al Euríbor a 12 meses, que ha subido considerablemente en 2022, pasando de -50 puntos básicos en enero a +270 puntos básicos en noviembre. En consecuencia, el coste de endeudamiento para las nuevas operaciones hipotecarias (tanto fijas como variables) ha pasado del 1,4% en enero de 2022 al 2,2% en septiembre.

Esto implica, por un lado, una sensibilidad entre moderada y alta del NII de los bancos españoles a la subida de los tipos en el back book, pero también cómo la estructura del front book, es decir, las nuevas operaciones, blinda cada vez más a los prestatarios de la subida de los tipos de interés. Esto es aún más evidente si se tiene en cuenta que la diferencia entre los tipos de interés fijos y variables en el front book no es especialmente amplia y, de hecho, favorece el tipo variable (2,4%) frente al tipo fijo (2,8%).

Chiara Romano es directora asociada de instituciones financieras de Scope Ratings