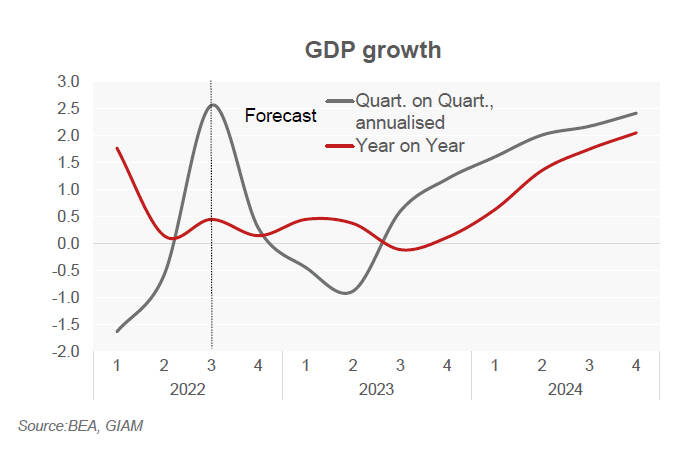

MADRID. Durante el tercer trimestre, el PIB estadounidense aumentó un 2,6% trimestral anualizado. Un dato que fue mejor de lo esperado. Sin embargo, la mayor parte del repunte se debió a la exportación neta, ya que el consumo y las importaciones se ralentizaron, en línea con las preocupantes señales enviadas por las encuestas de hogares y las ventas minoristas. Esperamos una marcada ralentización y una contracción de la actividad en el primer semestre de 2023, con un crecimiento medio en 2023 de sólo el 0,2%.

El pasado endurecimiento de las condiciones financieras ya está afectando fuertemente al sector de la construcción, dado que el tipo hipotecario a 30 años supera ahora el 7%, el nivel más alto en 20 años. Y poco a poco irá haciendo mella en el consumo, que se sumará a la pérdida de poder adquisitivo debida a la inflación persistentemente elevada.

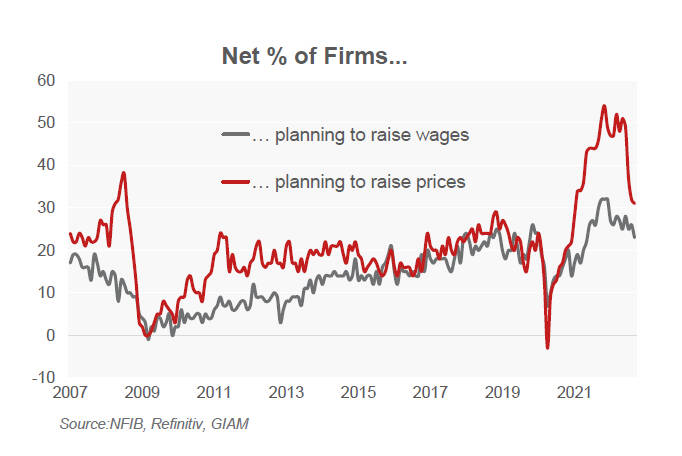

Los datos del IPC de septiembre dieron una desagradable sorpresa, ya que la tasa subyacente subió al 6,6%: la relajación de la oferta ha hecho bajar la inflación al 6,6%, tras el pico del 11% de principios de año, pero la inflación de los servicios sigue tendiendo al alza (6,5%, frente al 4% de enero). Según las estadísticas, las empresas esperan una reducción de su poder de fijación de precios, y un mercado laboral menos tenso debería moderar el crecimiento de los salarios.

Sin embargo, el crecimiento del importante componente de los alquileres del índice de precios no va a moderarse pronto, ya que se ajusta a un desfase de tres/cuatro trimestres con respecto a las variaciones de los precios de la vivienda, que acaban de empezar a remitir: en agosto, el crecimiento interanual del índice Case Shiller bajó del 21% a un todavía elevado 13%.

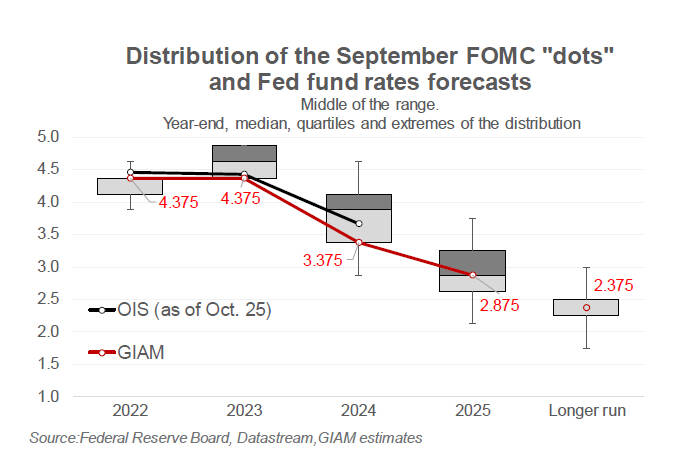

Tras otra subida de 75 puntos básicos en noviembre, la Reserva Federal (FED) debería moderar su ritmo de normalización, con un aumento de 50 puntos básicos en diciembre y uno final de 25 puntos básicos en el primer trimestre de 2023; los tipos alcanzarán entonces un máximo del 4,75%.

Los miembros del FOMC -Comité Federal de Mercado Abierto, por sus siglas en inglés- de la FED han reiterado la necesidad de situar los tipos muy por encima de los neutrales y mantenerlos durante mucho tiempo para domar la inflación, confiando en que la economía pueda soportarla.

Sin embargo, la ralentización de la economía hará que el desempleo supere el 4,4% previsto por el FOMC para finales de 2023, lo que obligará a la FED a recortar los tipos en la segunda mitad del próximo año.

Paolo Zanghieri es economista senior de Generali Investments