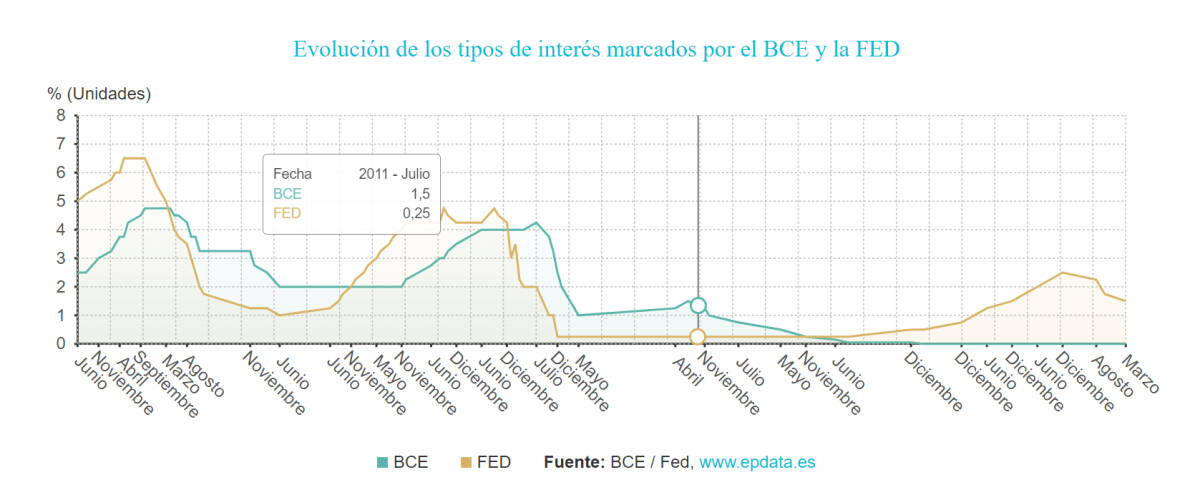

VALÈNCIA. Siete de julio de 2011. El Banco Central Europeo (BCE), que entonces lo presidía el francés Jean-Claude Trichet, endurecía el precio oficial del dinero desde el 1,25% hasta el 1,50%. Han tenido que pasar 4.032 días para que su paisana Christine Lagarde acometa otro aumento, tal y como anunció en la reunión del mes pasado. En este sentido comentar que siguen en negativo (-0,50%) frente a un rango de entre el 1,5% y el 1,75% de la Reserva Federal de Estados Unidos (FED) tras el último repunte del 0,75% de junio; y para la reunión de final de julio no se descarta otro del... ¡1%!.

Todavía con las secuelas del pinchazo del ladrillo provocadas por las 'hipotecas basura' o subprime de 2008, que se extendió durante bastante tiempo, la Eurozona se dirigía en el verano de 2011 hacia otra crisis: la de deuda soberana, que afectó mayormente a los países periféricos siendo Grecia, Irlanda y España los peores parados, que llegó a poner en jaque hasta el propio euro. "Haré todo lo posible para salvar el euro y, créanme, será suficiente". Esas fueron las históricas palabras que pronunció el 26 de julio de 2012 Mario Draghi, presidente entonces del BCE, y a fe que lo consiguió. Eran tiempos donde la prima de riesgo española llegaba a superar los 600 puntos básicos, seis veces más del nivel actual; mientras el Ibex 35 cotizaba por debajo de los 6.000 puntos, casi un 30% inferior a los 8.000 de ayer miércoles.

En la última subida de tipos, hace 11 años, la inflación estaba al 2,6% en la Eurozona, es decir, seis décimas por encima del mandato que tiene el BCE para conseguir la estabilidad de precios (2%). Y ahora el IPC está en niveles jamás vistos del 8,6%, lo que obliga a la institución continental a elevar las tasas... pero ¿cuánto? Cada vez más son los participantes en el mercado que esperan que a las 14:15 horas de este histórico jueves, Lagarde y los suyos opten por un mayor endurecimiento porque el 0,25% está más que descontado sobre todo con una presión inflacionista fuera de lo normal. De hecho, en la última reunión varios miembros del BCE -los llamados 'halcones- se mostraron a favor de un alza de medio punto.

Pero, además, analistas, operadores, gestores e inversores esperan que la banquera francesa ofrezca detalles del nuevo mecanismo antifragmentación anunciado en la reunión de junio pasado, con el fin de evitar otra crisis de la deuda soberana. O lo que es lo mismo: el bautizado como TPM por sus siglas en inglés (Transmission Protection Mechanism o Mecanismo de Protección de la Transmisión. Todo ello en plena crisis de uno de los países periféricos más afectados por las tensiones de las primas de riesgo como es Italia. Cuanto menos Mario Draghi se ha mostrado dispuesto a seguir como primer ministro tras presentar su dimisión la semana pasada, pero eso sí siempre y cuando se solucionen las disputas internas.

"Respecto a los dos instrumentos anunciados en la reunión extraordinaria de política monetaria del 15 de junio, parece que hay bastante consenso en que la primera línea de defensa -flexibilidad en las reinversiones de los vencimientos del programa de compras de emergencia contra la pandemia o PEPP-, puede ayudar a contener los diferenciales de unos países frente a otros. Sin embargo, no tendría munición suficiente en el caso de que se produzcan eventos como los que estamos viendo estos días con la crisis política en Italia. Más relevante será lo referente al nuevo mecanismo para evitar la fragmentación (TPM). Aunque no está confirmado que esté preparado son muchas las expectativas que hay en el mercado sobre la capacidad de este instrumento para contener las primas de riesgo de los países del sur de la Eurozona", comentaba antes de ayer en este diario German García Mellado, gestor de Renta Fija de A&G Banca Privada.

"El mercado apuesta por un incremento de 25 puntos básicos (pb), lo que abriría una ventana para que el BCE sorprenda y comience a restaurar su credibilidad en la lucha contra la inflación. Pero más que el movimiento político real, tal vez sea más importante el nivel de unanimidad que se logre en torno al conjunto de herramientas contra la fragmentación financiera, que es un eufemismo para reanudar la compra de bonos periféricos débiles utilizando euros recién impresos, señalaba ese mismo día también Enrique Díaz-Álvarez, director de Riesgos de Ebury.

Mano dura

Desde Allianz Global Investors, Franck Dixmier, director de Inversiones Global de Renta Fija, pide a Lagarde que actúe con mano dura. "El BCE va muy retrasado en la normalización de su política monetaria y no puede esperar más. Por ello, su presidenta debería adoptar una línea dura y pasar finalmente a la acción, con una primera de 50 pb en contra de los 25 pb previstos por los mercados. En efecto, es difícil imaginar que se pase el verano en territorio de tasas negativas cuando la inflación sigue subiendo en la Eurozona, alcanzando el 8,6%1 en mayo y con un pico todavía por delante. La caída del euro frente al dólar, que encarece el precio de las materias primas, es un argumento adicional para que el BCE muestre su determinación". Y no le falta razón porque la semana pasada el dólar llegó a valer más que el euro por primera vez desde hace veinte años.

Martin Wolburg, economista senior de Generali Investments, también se decanta por un ascenso de medio punto del precio oficial del dinero en la Eurozona. "El Consejo de Gobierno del BCE había anunciado una de 25 pb, pero teniendo en cuenta -entre otros factores- una inflación récord, los riesgos se inclinan claramente hacia una de 50 pb. Además, Lagarde debería dejar claro que el ciclo de alzas acaba de empezar, aunque el calendario y la amplitud de las futuras alzas dependen de la combinación prevista de crecimiento e inflación. Por lo tanto, los mercados escucharán con atención los comentarios sobre los riesgos de recesión".

En la misma línea se pronuncia Pablo Gil, estratega jefe de XTB. "El futuro del euro parece estar enfrentado con la evolución de las primas de riesgo, es decir, que si el BCE pretende devolver la confianza a su moneda, deberá mostrar determinación subiendo las tasas de interés a un ritmo más enérgico, pero eso provocará mayor inestabilidad en la deuda periférica. Si opta por incrementos del 0,25% durante las próximas reuniones dudo mucho que veamos al cruce euro/dólar por encima de las 1,04 unidades a medio plazo. A cambio será más sencillo mantener a raya el desorden en el mercado europeo de deuda. Si por el contrario se decanta por un ritmo del 0,50% es probable que el euro vuelva a cotas de 1,07-1,08 unidades. Eso sí a expensas de una nueva crisis periférica liderada por Italia, cuyo alcance dependerá de la herramienta antifragmentación que esperamos que presente".

Más comedida ve a Lagarde la estratega de mercado senior en BNY Mellon Investment Management, Lale Akoner. "Creemos que el BCE aprobará una subida de 25 pb como descuenta el mercado, y que posiblemente aprobará otra de 50 puntos básicos en septiembre. Al adelantar la primera y aprobar otra en septiembre, el BCE se está dando margen para actuar en el último trimestre del año, cuando podremos ver más claramente los efectos a largo plazo de la crisis del gas y el petróleo rusos. El hecho de que la 'moneda única' se haya depreciado con respecto al dólar -en vez de apreciarse- sugiere que el mercado es bastante pesimista respecto a las perspectivas de crecimiento de Europa, y que el BCE solo está siguiendo los pasos de la FED. Además, el euro se verá presionado por el ascenso de los precios del gas, la recesión que empiezan a descontar los mercados, el riesgo de fragmentación de la eurozona, la proximidad geográfica con Ucrania y los riesgos relacionados con el suministro energético".

Ojo a la crisis italiana

Desde Pictet WM, Frederik Ducrozoet, director de Análisis Macroeconómico, considera que la crisis en Italia puede proporcionar un mecanismo antifragmentación más rentable. "Aunque Italia añade otra capa de riesgo a una situación ya difícil, esperamos que el BCE suba tipos un 0,25% este julio y que, a menos que mejore la perspectiva de inflación, insinúe un mayor movimiento alcista en septiembre, tal y como ha confirmado Olli Rehn, miembro del Consejo de Gobierno de la institución monetaria. Además va a dar a conocer una herramienta contra la fragmentación de la deuda en la Eurozona. Hay riesgo de que falten detalles y las expectativas del mercado no parecen demasiado optimistas, pero esperamos que sea suficientemente audaz, flexible y creíble. Todo ello con el fin de evitar una ampliación sostenida y a medio plazo de los diferenciales de rentabilidad a vencimiento de la deuda de los países periféricos".

Por su parte, Cristina Gavín, responsable de Renta Fija en Ibercaja Gestión, apunta que "a pesar de las diversas declaraciones que han tenido lugar en las últimas semana acerca de la cuantía de la subida, parece que finalmente será de tan solo 25 pb en esta ocasión; mientras una mayor (50 pb) tendría lugar en septiembre. Adicionalmente al movimiento de tipos, el foco de atención se centra fundamentalmente en los detalles acerca del de la puesta en marcha del nuevo mecanismo antifragmentación, cuyos detalles deberían darse a conocer en esta reunión.

También François Rimeu, estratega senior de La Française AM, prevé un alza de solo un 0,25%. "El BCE los aumentará en 25 pb tras haber puesto fin a su programa de compra de activos (APP) el 1 de julio; no esperamos que el BCE sorprenda a los mercados con un movimiento de 50 pb. El tono general seguirá siendo muy agresivo, teniendo en cuenta las últimas cifras de inflación y la presión a la baja sobre el tipo de cambio del euro. Probablemente, Lagarde reafirmará el compromiso de actuar contra la fragmentación injustificada. El BCE también dará más detalles sobre el TPM, su nuevo programa de compra de bonos. Esperamos que sea ilimitado, con ligeras condicionalidades y 100% esterilizado. Será un difícil ejercicio de comunicación para el BCE".

Peter Goves, analista de Renta Fija de MFS Investment Management, entiende que "dada la magnitud del plan de normalización de la política monetaria del BCE a corto plazo, una subida de 25 pb parece más o menos un hecho, que hará que el tipo de depósito pase del -0,5% al -0,25%. Esperamos otra en septiembre donde podría ser conveniente un incremento mayor. Sin embargo, todo esto es en gran medida ya conocido y descontado. Lo que tiene más importancia para los movimientos del mercado son los detalles en torno a la nueva herramienta antifragmentación. Es muy probable que Lagarde ofrezca algunos detalles sobre su mecánica y aplicabilidad. Por supuesto, los acontecimientos políticos idiosincrásicos en Italia son inoportunos, lo que podría mantener los márgenes amplios a pesar de esta nueva iniciativa del BCE".

Adiós al 'forward guidance'

Karsten Junius, economista jefe de J. Safra Sarasin SAM, tiene claro que ha llegado el momento de decir adiós al 'forward guidance' u orientación futura de la política monetaria. "Esperamos que suba 50 puntos básicos pese haber declarado que sólo sería un 0,25%. En comparación con la última reunión, el entorno de la inflación ha vuelto a deteriorarse claramente a corto y medio plazo. La inflación media de la Eurozona en el segundo trimestre se situó en el 8% y sólo hay una pequeña posibilidad de que caiga por debajo de esa cifra en el tercer trimestre. Esto se compara con el 7,5% del segundo trimestre y el 7,3% del tercero, que el BCE previó en sus últimas proyecciones macroeconómicas de junio. Observamos que los 'halcones' del Consejo de Gobierno del banco central pueden presionar para que se produzca un alza superior a los 25 pb a cambio de dar su apoyo a un instrumento antifragmentación. Además, la autoridad monetaria debería decidir abandonar ahora su 'forward guidance' como uno de sus principales instrumentos de política".

Por último, los analistas de Moody's tienen claro que el repunte beneficiará más a los bancos situados en el sur de Europa que a los del norte, mientras que sucederá lo mismo con la herramienta antifragmentación. Asimismo consideran que, después de septiembre, el BCE seguirá subiendo el precio del dinero, y que eso beneficiará a los márgenes de intereses netos y a la rentabilidad. Los bancos de España, Italia y Portugal verán mayores beneficios que los de Francia, Alemania o Bélgica. Esto se debe a que los bancos sureños tienen una mayor proporción de préstamos ligados a intereses variables, por lo que el incremento del precio del dinero elevará sus ingresos. En cuanto al nuevo instrumento, los analistas de la agencia de calificación recuerdan que los bancos del sur tienen en cartera un mayor volumen de bonos soberanos domésticos, que son los susceptibles a la volatilidad de las primas de riesgo. A cierre de 2021, los bancos italianos tenían 300.000 millones de deuda soberana doméstica, mientras que los españoles contaban con 246.000 millones; los portugueses, con 42.000 millones; y los griegos, con 30.000 millones.