análisis

Wall Street seguirá subiendo... ¿gane quién gane las elecciones?

Peter Garnry

Peter GarnryMientras los estadounidenses votan hoy a su nuevo presidente, el responsable de estrategia en renta variable de Saxo Bank analiza el impacto que puede tener en la bolsa norteamericana

MADRID. A los mercados de renta variable de Estados Unidos no les preocupa que gane Clinton o Trump, si la historia es una guía, al menos no a largo plazo. Las acciones estadounidenses seguirán aumentando de valor a lo largo del tiempo como una función del crecimiento económico y la productividad. Sin embargo, debajo de la superficie de la insignificancia estadística de la política de Estados Unidos hay algunos bolsillos de previsibilidad.

Si Clinton gana, como sugiere la mayoría de las encuestas, sería malo para las acciones del sector de la salud y potencialmente para el sector financiero, mientras que sería positivo para los bienes de consumo. La reacción inicial si Trump se hace con el poder sería muy negativa, ya que el mercado descontaría más la incertidumbre política, pero podría responder positivamente más adelante si Trump logra pasar una enorme reforma tributaria corporativa. Pero la respuesta inmediata en los mercados financieros en una victoria de Trump sería más visible en el par dólar-peso mexicano (USDMXN) y el mercado de valores mexicano.

Con un ratio P/E a 12 meses alrededor de 20, el mercado de acciones estadounidense está altamente valorado frente a una temporada de resultado empresariales algo decepcionante, que ha mostrado sólo un crecimiento del 1% tanto en ingresos como en beneficio neto y las compañías están ampliamente pesadas al bajo crecimiento.

El precio de la acción ha sido plano desde el fuerte rebote visto tras el 'Brexit', e incluso últimamente ha sido negativo. Los mercados de acciones están atrapados sin ninguna dirección obvia antes de las elecciones, sin crecimiento y la economía estadounidense creciendo por debajo de la tendencia durante 19 meses consecutivos.

Si conseguimos una administración de Clinton con un Congreso dividido, el mercado tiene lo que se desea, pero al final sólo conseguiremos más de lo mismo, y eso no será el catalizador esperado para las acciones. Las puts at the money en el S&P 500 con vencimiento en enero o febrero todavía parecen atractivas, dada la falta de ventaja de una victoria de Clinton y una significativa caída a corto plazo de una victoria de Trump.

El sector de la salud ha caído un 14% frente al S&P500

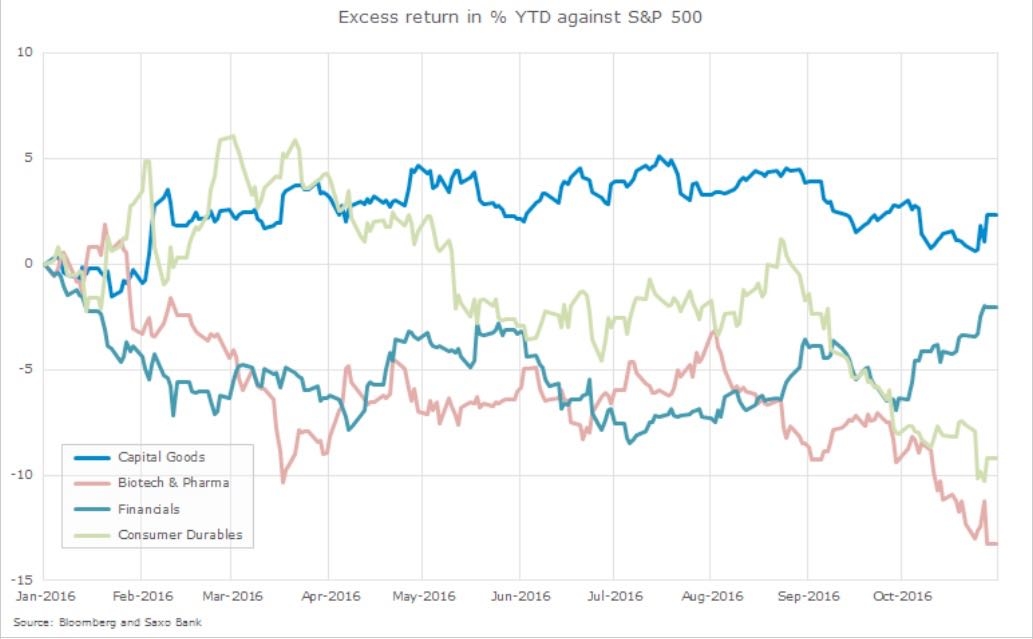

Por cada punto porcentual que Clinton ha ganado en contra de Trump en las encuestas nacionales, las acciones ligadas al sector de la salud han caído y el sector ha caído un 14% en relación con el S&P500 hasta la fecha. Si bien la opinión negativa de Clinton sobre el sector ha sido uno de los factores impulsores, la dinámica de la industria también ha fomentado el descenso. Ha habido una cierta consolidación sana en el lado de compra de la industria, añadiendo poder de negociación necesario para empujar finalmente los precios de los medicamentos en EE UU.

La indignación popular por el aumento de los precios de los medicamentos ha alcanzado niveles elevados y Trump también ha expresado puntos de vista negativos sobre el sector de la salud, por lo que incluso con un dividido Congreso, parece probable que se alcance un acuerdo para bajar el precio que Medicare paga por los medicamentos. En este sentido, las compañías farmacéuticas y de biotecnología tendrán dificultades para mantener sus grandes márgenes operativos.

Para los inversores en el sector sanitario, las valoraciones actuales no son ni siquiera un lugar de comodidad con el EV / EBITDA a12 meses aún rondando alrededor de máximos de 13 años. En otras palabras, las acciones farmacéuticas y de biotecnología no son ni siquiera baratas a pesar de los recientes descensos, y con las perspectivas actuales de una administración de Clinton, creemos que 2017 podría ser otro año decepcionante para los productos farmacéuticos y las acciones de biotecnología. La mejor manera de apostar por este sector es a través del ETF iShares Nasdaq Biotecnología (IBB:xnas) o el fondo Salud Select Sector SODR (XLV:arcx).

Lo que ha sido un año decepcionante hasta ahora para el sector financiero de Estados Unidos, rindiendo un 2% por debajo del S&P500 (fue el mínimo de 8,5% -puntos en julio) ya que la perspectiva de la Fed más dovish durante 2016 podría extenderse si Clinton ganara. El Partido Demócrata no se ha hecho con la regulación del sector financiero y una perspectiva que pusiera sobre la mesa más regulación para el sector sería definitivamente negativo para el sentimiento de los inversores. El sector, a corto plazo, podrían sufrir un impacto con una victoria de Clinton, pero las subidas de la Fed a largo plazo en 2017 deberían allanar el camino para un mayor crecimiento de los beneficios y mayores valoraciones. La mejor manera de apostar por el sector financiero estadounidense sería a través del Fondo Select Sector SPDR (XLF: arcx).

Cómo invertir ante la incertidumbre

Trump ha visto un impulso positivo últimamente y si el sesgo de la encuesta es suficientemente grande, entonces lo impensable podría ocurrir.

La reacción inicial sería muy negativa para las acciones mexicanas que se negocian a niveles elevados de valoración debido a las altas tasas de crecimiento y al impulso positivo de las ganancias entre las empresas mexicanas. Sin embargo, una victoria de Trump probablemente significaría una renegociación del TLCAN y una nueva política hacia México. Esto conduciría inmediatamente a un descuento de menor crecimiento y menos acceso a los mercados de consumo de Estados Unidos, lo que significa que las acciones mexicanas deberían caer y el peso mexicano debería desplomarse. La mejor manera de jugar este escenario es a través del iShares MSCI Mexico Capped ETF (EWW: arcx).

Peter Garnry es jefe de estrategia en renta variable de Saxo Bank