opinión

Situación de los mercados y perspectivas de cara a 2019

Javier Navarro

Javier NavarroEl responsable de GBS Finance en València prevé un 2019 lleno de oportunidades especialmente en las acciones tipo value europeas y en algunos mercados emergentes como Brasil e India

VALÈNCIA. Unas líneas para comentar la situación de los mercados a fecha de hoy tras las fuertes bajadas del mes de octubre y primeras semanas de noviembre y trasladar un mensaje de tranquilidad ya que, si bien hay ciertos indicios de desaceleración económica en Europa y en Estados Unidos, de ninguna forma se espera que haya una recesión ni en 2019, ni en 2020. Los beneficios publicados de las empresas han crecido de forma espectacular en el tercer trimestre de este año (+28 % en EE UU) y se espera que sigan subiendo a ritmos del +11 % el año próximo.

Lo que ha precipitado las caídas han sido una previsión más moderada del crecimiento de los ingresos especialmente de las empresas tecnológicas como Amazon, Apple, Facebook y Netflix; eso sí después de presentar una mejora de beneficios excelente (Amazon multiplicó por diez sus resultados trimestrales comparables, Apple +34 %, Facebook +20 %...). A pesar de esto, el Nasdaq ha perdido en un mes un billón de dólares de valoración…

Los mercados en términos de PER se han quedado relativamente baratos: España está a 11 veces, cuando la media histórica es de 14 veces Beneficios, Europa está a 13 veces y EE UU a 16 veces. Algunas acciones se han quedado ridículamente baratas. Por ejemplo Renault cotiza a 4 veces beneficios y vale en bolsa (17.488 millones de euros) menos que la suma de su caja y sus participaciones en Nissan y Daimler (18.371 millones de euros). Es decir su negocio, el mercado lo está valorando en -883 millones de euros.

Algo que sí es importante y hay que seguir de cerca es la política monetaria de los bancos centrales en los próximos meses. La Rerserva Federal estadounidense (FED) se encuentra en pleno proceso de 'normalización' monetaria y está reduciendo su balance en 50.000 millones de dólares mensuales, al tiempo que ha subido los tipos de intervención ocho veces de forma consecutiva hasta el 2%-2,25 % actual.

Tras las últimas declaraciones de Powell, los analistas esperan ahora solo una subida más en 2018 y dos en 2019 lo que ha sido percibido con alivio por los mercados (que lo que quieren es que no suban los tipos de interés, que lastra el crecimiento y los beneficios). Lo mismo pasa, aunque con cierto retraso, con el Banco Central Europeo (BCE), que finalizará su Quantitive Easing particular este mes de diciembre (ahora inyecta 30.000 millones de Euros mensuales al sistema) y deberá pensar en nuevas formas que prolonguen esta época de easy money (o dinero fácil). En cualquier caso, los tipos en Europa y en EE UU tenderán a converger.

Está claro que tipos más altos suponen valoraciones de los activos más bajas, pero no parece que la subida de los tipos de interés vaya a ir muy lejos los próximos años ya que no hay tensiones inflacionistas, y la reciente bajada del precio del petróleo va a ayudar en este sentido. En resumen, una perspectiva de un menor crecimiento (la g en términos financieros) y una previsión de mayores tipos de interés (la k financiera) ha provocado la rebaja de valoraciones a nivel global; pero sobre reaccionando en nuestra opinión, y dejando buenas oportunidades de inversión. El mercado todavía no ha dado señales de capitulación, por lo que podríamos ver algunas sesiones con caídas las próximas semanas. Sin embargo para los próximos meses esperamos que retome la senda alcista positiva.

Previsiones para 2019

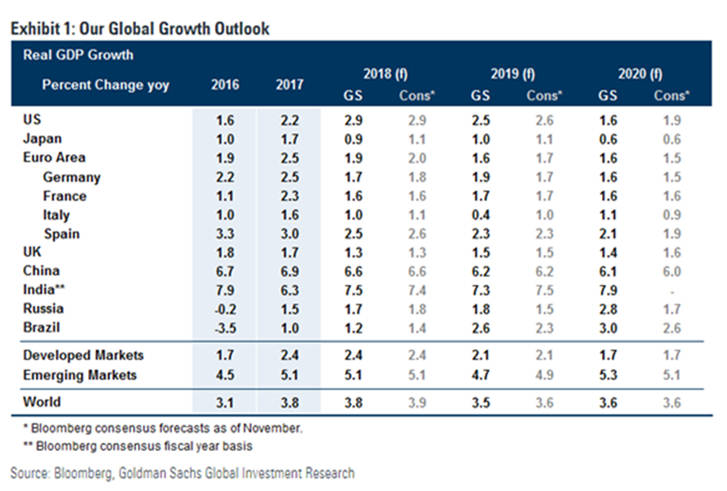

Arriba se puede observar la tabla de las previsiones de crecimiento económico global que esperan los analistas de Goldman Sachs, que prevén para el próximo año un crecimiento mundial del 3,5%, del 2,5% en Estado Unidos y del 1,6 5 en la Eurozona, destacando España con un crecimiento del 2,3%.

Esperamos un año 2019 desafiante, con aumento de la volatilidad, un dólar americano más débil, pero lleno de oportunidades especialmente en las acciones tipo value europeas y en algunos mercados emergentes como Brasil e India, lo que permitirá a los mejores gestores aportar alpha respecto a la rentabilidad de los índices por lo que se pondrá de manifiesto la necesidad de contar con el adecuado asesoramiento financiero.

Javier Navarro es director de GBS Finance València

Noticias relacionadas

Los mercados financieros están algo tranquilos en estos momentos

El experto recomienda Europa y Japón como áreas geográficas para invertir actualmente en renta variable antes que hacerlo en Estados Unidos