MADRID. El objetivo de esta cartera es el de aportar una idea de inversión sencilla, barata y diversificada para el sector español, prestando atención al periodo actual y la volatilidad e incertidumbre que lo acecha. La cartera que vamos a tratar es la cartera modelo de XTB, con rentabilidades acumuladas que rozan para lo que va de año un 27%.

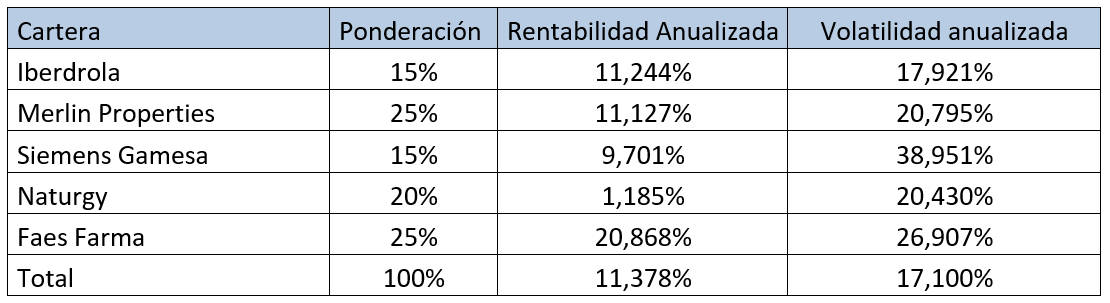

En la siguiente tabla se puede observar cuales han sido los valores elegidos y sus ponderaciones. Por otra parte, de sus datos históricos diarios de 5 años hemos obtenido cual ha sido su rentabilidad media anualizada asi como la volatilidad, tanto individual como de la cartera.

De ella obtenemos cuáles son realmente los valores con mejor comportamiento durante este periodo: Iberdrola y Merlin Properties y Faes Farma.

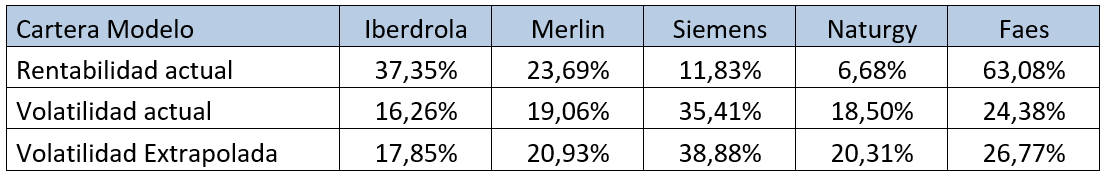

En la siguiente tabla podemos comprobar que la volatilidad de este año en curso y la extrapolada al año completo coinciden en gran medida con la media calculada. Sin embargo, este año la rentabilidad obtenida en los valores está muy por encima de la media anual de los últimos cinco años.

Con este escenario, ponderando la rentabilidad obtenida de cada valor por su peso en la cartera obtenemos la rentabilidad actual de la cartera que ronda el 30,4% para este año.

Estos datos ponen de relieve que este año ha sido mejor que la media para los valores tanto en rentabilidad como en volatilidad, alcanzando un mayor ratio de rentabilidad riesgo que el que hubiera obtenido esta cartera en media durante los últimos 5 años.

Esto se debe a que el momento de mercado es mucho más idóneo para esta cartera que en otras fases del ciclo. Básicamente se trata de una cartera diversificada que busca aprovecharse de la estabilidad de los sectores donde se engloban las empresas. En este caso estamos hablando principalmente del sector eléctrico y energético, sector salud e inmobiliario. ¿Y por qué se han comportado mejor este año? La respuesta es simple, en momentos de incertidumbre como el actual, con la guerra comercial entre las principales potencias, indicadores de ralentización económica europea, amenaza del Brexit etc… Buscamos valores que tuvieran un componente defensivo por su naturaleza intrínseca.

Yendo un poco caso a caso:

Iberdrola

Es una de las compañías principales del oligopolio de la producción distribución y comercialización de la energía. Hablamos de un sector con pocos intervinientes, altas barreras de entrada y amplias cuotas de mercado. El aspecto que más nos gusta de Iberdrola -a parte de su excelente management- es la ambición interna de expansión internacional, con presencia en Europa, América Latina… Por otra parte, la diversificación en distintas ramas de la energía convierten al valor en un activo diversificado, internacionalizado, con amplia cuota de mercado y poder frente a la competencia.

Merlin Properties

La inmobiliaria continúa en el proceso de refinanciación de su deuda en un entorno de tipos bajos, con dos objetivos. En primer lugar alargar los vencimientos de sus pasivos y en segundo lugar intentar abaratar el coste de la misma. Recordemos que por el tipo de negocio que ejercita, requiere gestionar elevados niveles de deuda para poder financiar la compra y gestión de activos inmobiliarios para terceros. Por otra parte destacar la evolución del cash flow de la compañía que le permite hacer frente al pago de deudas y a acometer nuevos proyectos con más solvencia.

Siemens Gamesa

A pesar de las últimas caídas en el precio de la cotización seguimos confiando en el potencial de la compañía. Consideramos que la evolución lógica del sector tiende a la incorporación de la energía renovable como fuente primaria y Siemens Gamesa va a obtener un papel muy relevante en el mercado español. Actualmente cuenta con una capacidad ya instalada o en un estado muy avanzado de instalación de aproximadamente unos 2.200 MW fotovoltaicos y eólicos, representando más de un 70% de la capacidad máxima prevista para 2022. Su plan de futuro consiste en la ampliación de la capacidad de producción así como la expansión mediante otro tipo de proyectos como el adjudicado recientemente en la costa francesa de energía eólica offshore. Por último comentar que este valor nos gusta por la tendencia natural del mercado hacia las energías renovables.

Naturgy

En ese caso estamos ante el valor que menos rentabilidad nos ha aportado este año y menor rentabilidad ha tenido en los últimos años. Sin embargo seguimos creyendo en este valor por el crecimiento reportado por su equipo directivo. Por otra parte, la publicación de resultados positivos del primer y segundo trimestre -así como el nivel de demanda de gas (actualmente en máximos históricos)- ponen de relieve una de las mejores situaciones para la compañía. La clave en Naturgy radicará en que sepa mantener su posicionamiento en los principales gaseoductos que conectan las fuentes de extracción con la Península como es el caso de Megdaz con Sonatrach. Veremos si consigue mantener su posicionamiento en el gaseoducto que conecta con Marruecos( EMPL), que actualmente aporta el 30% del gas de la península.

Faes Farma

La compañía farmacéutica continúa batiendo records en mercados con la publicación de sus resultados. Con incrementos de beneficios en torno al 25-26% con respecto a los resultados del tercer trimestre sigue siendo uno de esos valores que tanto a nivel interno como por la tendencia y robustez del sector nos hace sentir muy confiados del valor. Por otra parte, la compra de BCN Medical de Latino América indica la intención de la empresa de expandirse en nuevos mercados. Destacamos que la compra de la compañía ha sido financiada 100% con recursos propios por valor de 20 millones de euros. Por poner en contexto las cifras, BCN facturaba 18 millones en 2018.

Por resumir la cartera, comentar que estamos satisfechos sobre todo en nuestra selección sectorial, con valores defensivos en momentos del ciclo de más incertidumbre. Por otra parte nuestra cartera cuenta con el respaldo de las macro tendencias de largo plazo donde consideramos que tendrá un alto impacto la salud, la energía, sobre todo la renovable y como no, el sector inmobiliario siempre piedra angular en España.

Ignacio Serrats es analista de XTB