MADRID. Una serie de máximos aparentemente imparables en el mercado de valores lleva los inversores a preguntarse si se aproxima una corrección. Pero predecirla es más complejo de lo que parece.

El índice S&P 500 ha cerrado en máximos históricos 57 veces en lo que llevamos de año, mientras que el Nasdaq ha alcanzado 70 cierres en máximos históricos, superando así el récord alcanzado en el año 1999 (que fue de 61). El hecho de que el repunte de 1999 fuera seguido por una caída está generando mucho nerviosismo.

Pero tratar de prever una corrección no es una ciencia exacta, pues los economistas y los académicos ni siquiera pueden ponerse de acuerdo sobre cómo se define un mercado bajista, y no todos los valores se han encarecido debido al actual mercado alcista. Las inquietudes por una próxima corrección se amplían con cada nuevo máximo histórico alcanzado. De la lectura de diversas perspectivas publicadas por los principales bancos e instituciones, se desprende que el tema central es de cauteloso optimismo, con un claro énfasis en la parte cautelosa.

La valoración de las acciones estadounidenses ha alcanzado niveles muy elevados, mientras que los diferenciales de crédito han descendido, con independencia del deterioro subyacente de la calidad crediticia y del apalancamiento general. No sorprende que cada vez mayor número de analistas considere si llegará a su fin (y también cuándo y cómo) el repunte actual en las partes de riesgo de los mercados financieros estadounidenses.

Un reciente informe de Revisión de Estabilidad Financiera publicado por el Banco Central Europeo señala la elevada valoración del mercado de valores estadounidense, advirtiendo de que cualquier corrección en el mismo supondría un riesgo para los mercados de valores europeos, mucho más baratos. Pero, ¿esto desencadenaría un mercado bajista?

Definición de mercado bajista

Si se desea pronosticar mercados bajistas, primero hay que tener una idea clara de cuál es su definición. Emplear la definición ‘toda corrección del 20% desde el máximo anterior’ suena simple, pero plantea diversas preguntas. Interpretada estrictamente, esto significa que el índice Nikkei lleva más de 27 años de mercado bajista. Otro punto a tener en cuenta podría ser la inflación: el índice brasileño Bovespa subió más del 1.000% en 1994, mientras que la inflación estaba nada menos que en el 5.000%. La mayoría de los inversores calificaría esa situación como un mercado bajista.

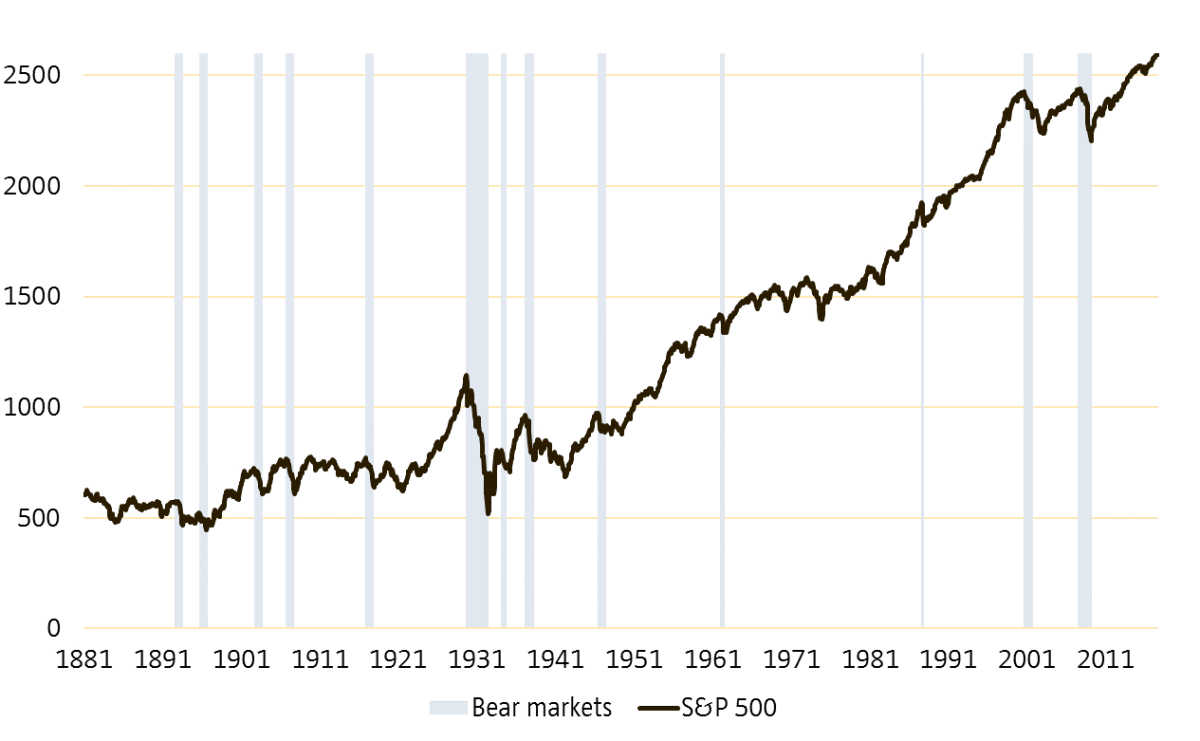

Por lo que respecta a mi definición, el pico alcanzado antes de un mercado bajista es el último máximo registrado en 12 meses, y debería haber algún mes en el año siguiente que sea un 20% inferior. Esto significa que ha habido 13 mercados bajistas en Estados Unidos desde 1881 -el más reciente, durante la crisis de la Eurozona, en 2011- pero ello todavía no relata la historia al completo.

Los 13 mercados bajistas en Estados Unidos identificados por Shiller. Fuente: Shiller, Robeco.

Los 13 mercados bajistas en Estados Unidos identificados por Shiller. Fuente: Shiller, Robeco.

La norma de que una corrección del 20% debe producirse en los 12 meses siguientes significa que se está ignorando a los mercados bajistas que necesitan algo más de tiempo para desarrollarse. Además, mientras que Shiller utiliza precios reales para la elaboración de su famoso ratio precio-beneficio ajustado cíclicamente (conocido por CAPE o PER de Shiller), se atiene a un enfoque nominal. Como resultado, los años setenta y ochenta quedaron ‘libres de mercados bajistas’, aunque hubo algunas correcciones bastante acusadas en ese periodo.

El hecho de que la elevada valoración incremente el riesgo de corrección probablemente no sea una afirmación chocante, pero ¿la baja volatilidad añade algo al conjunto y podría considerarse una señal de advertencia temprana? Así parece sugerirlo Shiller, advirtiendo en su análisis de Estados Unidos que “la volatilidad del precio de las acciones fue inferior a la media en el año que registró el pico mensual anterior a los últimos 13 mercados bajistas en Estados Unidos”. Esto ha dado lugar a que algunos inversores establezcan paralelos con los bajos niveles de volatilidad actuales, como señal de riesgo.

Señal fiable de mercado bajista

Sin embargo, esto también es poco fiable. Un récord de baja volatilidad de ningún modo significa una señal fiable que apunte a mercados bajistas. Viendo la lista de los diez principales periodos que registraron récords de baja volatilidad, tan solo una vez (en 1895) ello precedió a un mercado bajista: en los otros nueve casos no se produjo la liquidación propia del mercado bajista. En conclusión, y por sí misma, esta no parece ser una herramienta útil con la que señalar un mercado bajista.

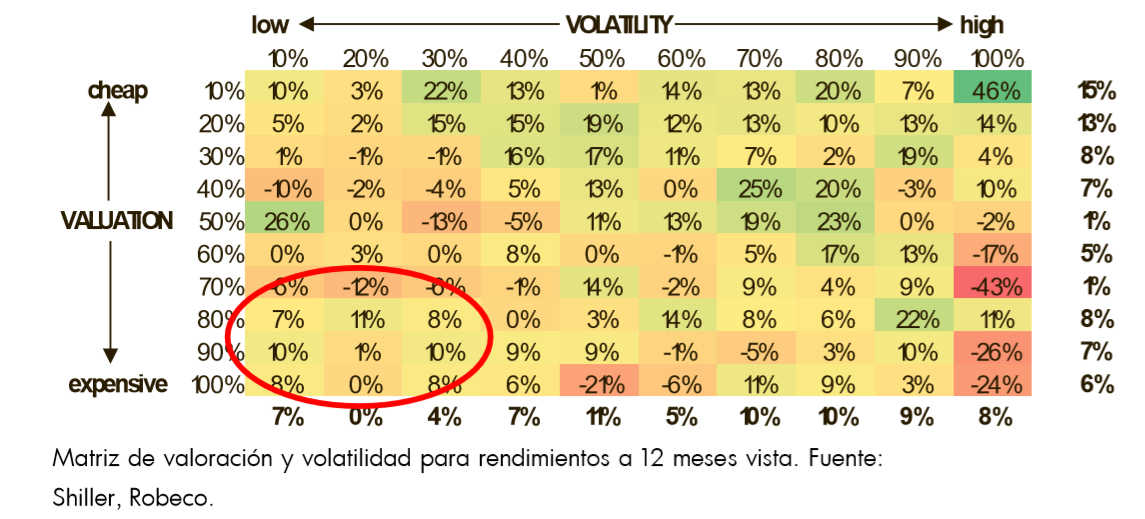

Así pues, ¿qué tal si examinamos la combinación de valoración y volatilidad? La siguiente tabla trata de hacerlo, emparejando los niveles de volatilidad con los rendimientos del mercado de valores en los 12 meses siguientes. Si la combinación de baja volatilidad y elevadas valoraciones históricamente ha sido de mal agüero, podría esperarse que los beneficios de la parte inferior izquierda de la tabla fueran como media menores a los del resto de la tabla (interior del círculo rojo). Pero no parece haber un punto especialmente bajo en esa parte de la matriz.

Matriz de valoración y volatilidad para rendimientos a 12 meses vista. Fuente: Shiller, Robeco.

En conclusión, no pensamos que exista demasiado valor predictivo a tener en cuenta, como se desprende de la combinación de valoración y volatilidad. Por supuesto, coincidimos con el BCE y con Shiller en que la actual valoración de las acciones estadounidenses son motivo de inquietud pero, si eso significa que nos dirigimos a una corrección en breve, aún está por verse.

El repunte actual ha sido motivado por liquidez y momentum excesivos, y hasta la fecha observamos pocas señales de que esa situación esté a punto de finalizar. Por lo tanto, nos mantenemos una posición larga en acciones, aunque con una orden de stop de pérdidas ajustada.

Lukas Daalder es director de Inversiones de Robeco Investment Solutions