VALÈNCIA. El coronavirus está generando gran conmoción en el ámbito de la salud y ha desatado muchos temores en el mundo financiero. Pero no es necesario poner a la renta variable en cuarentena porque sigue habiendo muchos elementos a favor de la renta variable, a pesar del brote de este virus letal en China, que se está extendiendo al resto del mundo. El inesperado y desafortunado brote de coronavirus está poniendo a prueba la sostenibilidad de la mejoría que venía registrando el crecimiento mundial.

El hecho de que la mejora del impulso haya comenzado hace tan poco tiempo hace que sea relativamente vulnerable a cualquier revés. Por otra parte, la considerable incertidumbre que existe en torno a la contención del virus y a su impacto económico hacen necesaria la adopción de una dosis adecuada de prudencia respecto a los activos de riesgo. Y digo adecuada porque no hay que ponerse demasiado pesimistas demasiado pronto, ya que sigue habiendo otros factores positivos para los activos de riesgo, y sobre todo para la renta variable.

El coronavirus, que comenzó a propagarse en Wuhan, ya se ha extendido por toda China, y fuera del país. El Gobierno ha reaccionado aislando Wuhan, restringiendo en gran medida los desplazamientos en otras ciudades de China y prorrogando las vacaciones del Año Nuevo chino para que la gente no tenga que viajar. Las medidas adoptadas pueden parecer drásticas, pero probablemente aumenten las probabilidades de contención. Al mismo tiempo, seguramente afecten al crecimiento chino y, por consiguiente, al crecimiento mundial. En este sentido, no cabe establecer comparaciones con el brote del virus del SARS de 2003. La participación China en el PIB mundial se ha más que triplicado desde entonces, y el país se ha convertido en el comprador determinante de prácticamente todas las materias primas. Su enorme tamaño hace pensar que otros países emergentes también van a ver mermado su crecimiento, al menos temporalmente.

Estamos ante la conjunción de un choque del crecimiento chino -con mucho, el país más relevante en cuanto a contribución al crecimiento mundial- y la incertidumbre sobre la envergadura y duración de dicho choque. Por ello, hemos eliminado la sobreponderación que teníamos en renta variable en nuestro fondo multiactivos. Pero esto no quiere decir que nuestro posicionamiento en esta categoría haya pasado a ser claramente negativo.

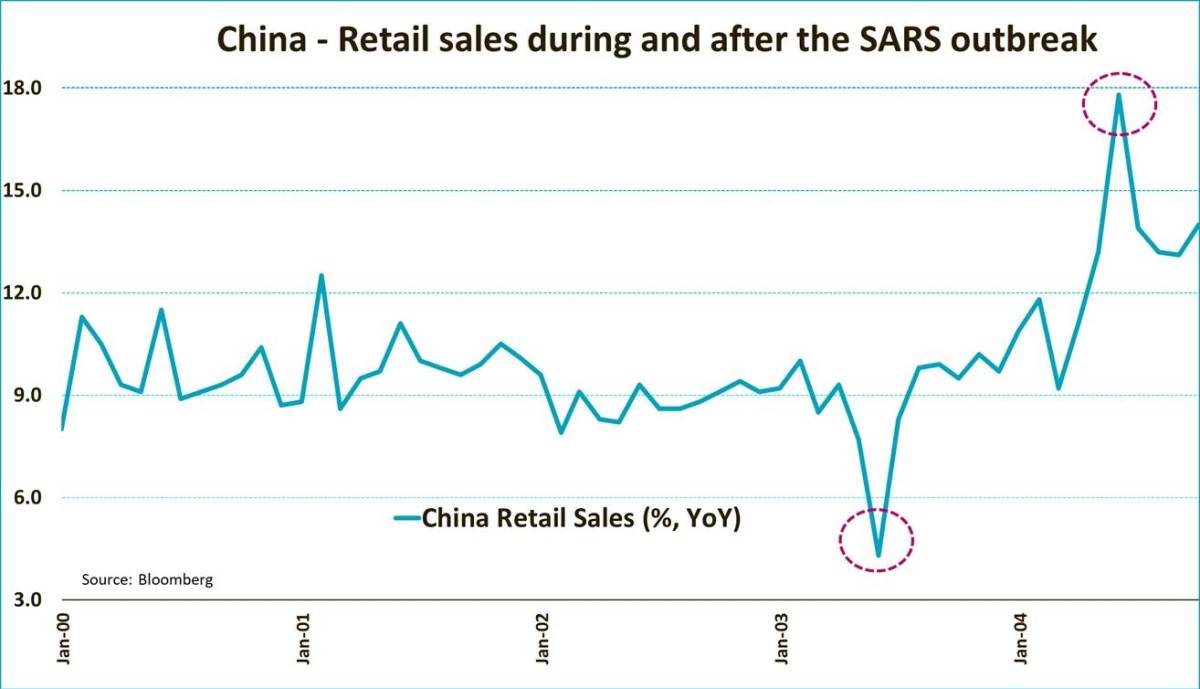

Las ventas minoristas aumentaron tras el brote de SARS en 2003 y podría suceder lo mismo ahora. Fuente: Bloomberg.

Hay tres motivos para esperar cosas buenas en renta variable. Primero, si analizamos episodios 'similares', la actividad económica perdida durante un brote vírico suele recuperarse con creces una vez contenido. Por ejemplo, durante el brote del SARS, el crecimiento de las ventas minoristas en China se redujo brevemente a la mitad, para después protagonizar un sólido restablecimiento, una vez que el virus estuvo bajo control, recuperando la mayor parte de esa bajada. También se vieron afectados otros sectores de la economía, como la construcción, y también se recuperaron cuando la propagación del virus empezó a ralentizarse. Esperamos ver un patrón similar en este caso, y no prevemos una interrupción grave de las cadenas de suministro mundiales.

En segundo lugar, la economía mundial venía registrando diversos signos de mejoría antes del brote. Por ejemplo, el índice PMI manufacturero mundial había alcanzado en enero el 50,4, su nivel más alto desde abril de 2019. El índice ISM manufacturero también vuelve a estar por encima de 50, tras lograr en enero una subida mucho mayor de lo esperado.

Temporada de resultados

El índice Citi Global Economic Surprise ha pasado a positivo, elevándose a su nivel más alto en prácticamente dos años. El crecimiento de las exportaciones en las economías muy abiertas, como es el caso de Corea del Sur, ha mejorado sensiblemente, lo que pone de manifiesto la disminución de las presiones derivadas de la 'guerra comercial' entre China y Estados Unidos.

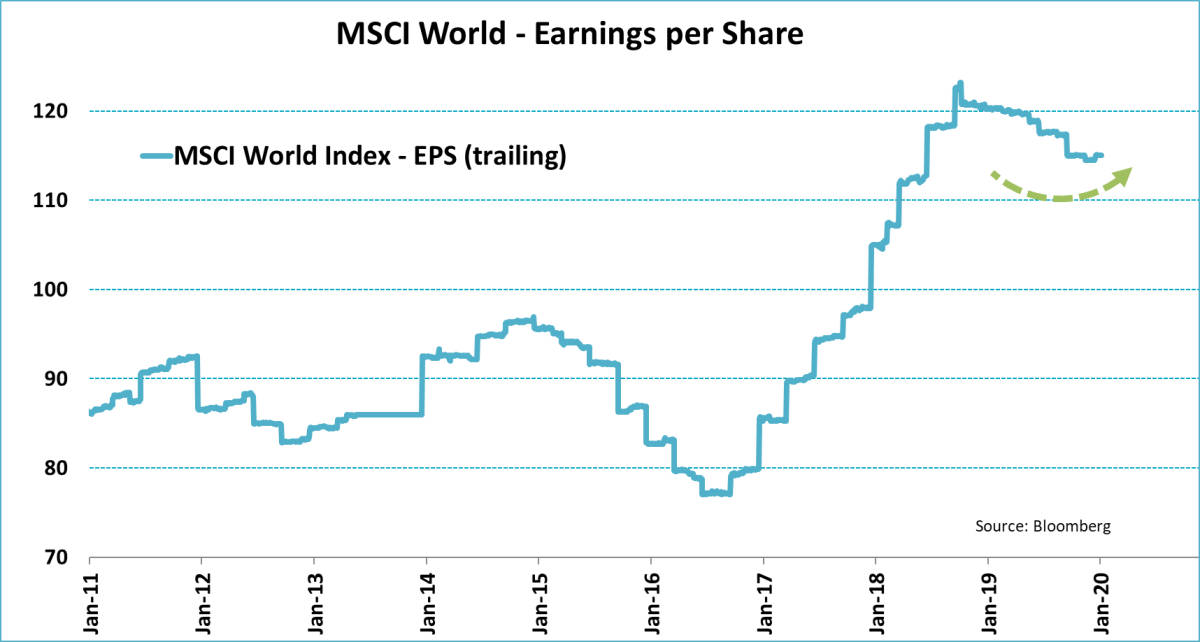

Y ahora que vamos por la mitad de la temporada de publicaciones de resultados empresariales del cuarto trimestre de 2019 en Estados Unidos, podemos decir que las sorpresas positivas en cuanto a beneficios han sido las más notables de los últimos tres trimestres, y que las cifras de ventas han dado las sorpresas más alentadoras de los últimos cuatro. Las revisiones de las previsiones de beneficios han mejorado notablemente debido a las buenas perspectivas para el crecimiento mundial. Y en los mercados emergentes son incluso más alentadoras que en Estados Unidos, lo que sugiere que el impulso de mejora de los beneficios empresariales se está generalizando.

El beneficio por acción de las empresas del MSCI World está mejorando. Fuente: Bloomberg.

Por último, los inversores deben tener en cuenta la gran flexibilidad de las políticas de los bancos centrales. Los tipos de interés a corto plazo se mantienen bajos, o incluso en negativo, y los balances de los bancos centrales están creciendo de nuevo. Además, los responsables monetarios han dejado muy claro que el listón para pasar a un endurecimiento de sus políticas está muy alto.

Tanto la Reserva Federal estadounidense como el Banco Central Europeo están 'replanteándose' sus políticas monetarias, y el resultado más probable de este proceso es que dejen que la inflación sobrepase los objetivos para compensar la inflación perdida anteriormente. Al mismo tiempo, tienen la firme voluntad de aumentar el estímulo en caso de que se produzca una conmoción negativa, que ponga en peligro la economía mundial, como podría ser el coronavirus.

Intervención del banco central chino

El banco central chino ya ha inyectado una cantidad masiva de liquidez cuando han reabierto los mercados tras el Año Nuevo chino. A escala mundial. la liquidez sigue siendo enorme, y va a crecer todavía más en los próximos trimestres.

En resumen, es pronto para ser pesimistas sobre las acciones. Una prudencia mesurada a resultas del coronavirus está justificada; y obviamente el hecho de que se haya originado en China -con mucho, el principal motor de crecimiento mundial- es un elemento importante. Nos gustaría destacar, sin embargo, que también están en juego otras fuerzas mucho más positivas para la renta variable. Teniendo en cuenta el hecho de que acontecimientos como el coronavirus tienden a ejercer un efecto transitorio, no estructural, sobre el crecimiento y los beneficios empresariales, no vamos a adoptar un posicionamiento claramente negativo en los mercados de renta variable.

Jeroen Blokland es gestor sénior de cartera Multi Activos de Robeco