VALÈNCIA. "Estoy considerando sacar a Tesla de la bolsa a 420 dólares. La financiación está asegurada". Bastó un tuit para que el singular Elon Musk, fundador y consejero de la marca de coches eléctricos, revolucionara (más) los títulos de una cotizada que no ha hecho otra cosa que subir y subir en bolsa desde que se estrenara a finales de junio de 2010. Lo hizo a un precio de 17 dólares por título frente a los 373 dólares de ayer a media sesión en el mercado electrónico estadounidense Nasdaq. O lo que es lo mismo se revaloriza ¡más de un 2.000% desde su debut!

El consejo de administración de Tesla confirmó ayer en un comunicado que está estudiando la propuesta de Musk de abandonar la bolsa. "La semana pasada, Elon inició una discusión con el consejo sobre hacer privada a la empresa. Se ha incluido en la discusión cómo convertirse en privada podría ser mejor para los intereses a largo plazo de la empresa y también se abordaron los fondos para que esto ocurra. El consejo se ha reunido en varias ocasiones desde la semana pasada y está dando los pasos apropiados para evaluar esto", añadió el consejo.

"Mi deseo es que todos los accionistas se queden, pero si ellos prefieren salir, por lo menos esto se podrá hacer a un buen precio", reconoció el fundador de la compañía, que destacó que, al igual que en el caso de SpaceX, los trabajadores también podrán vender de forma periódica sus títulos y ejercer sus opciones.

Hablar de Tesla Motors es hacerlo de una empresa que nunca ha logrado beneficios y trimestre tras trimestre presenta multimillonarias pérdidas. Algo lógico, por otro lado, por su elevado componente tecnológico, cuya marcha en bolsa recuerda a más de uno a la extinta Terra... De ahí que este diario se haya puesto en contacto con ocho expertos para conocer sus impresiones no solo sobre las palabras de su CEO sino también de cómo explicar a un pequeño bolsista que Tesla esté en máximos con semejantes pérdidas y si es una buena opción de compra teniendo en cuenta todo ello. A continuación sus respuestas:

Alejandro Martínez, cofundador de EFE & ENE Multifamily Office

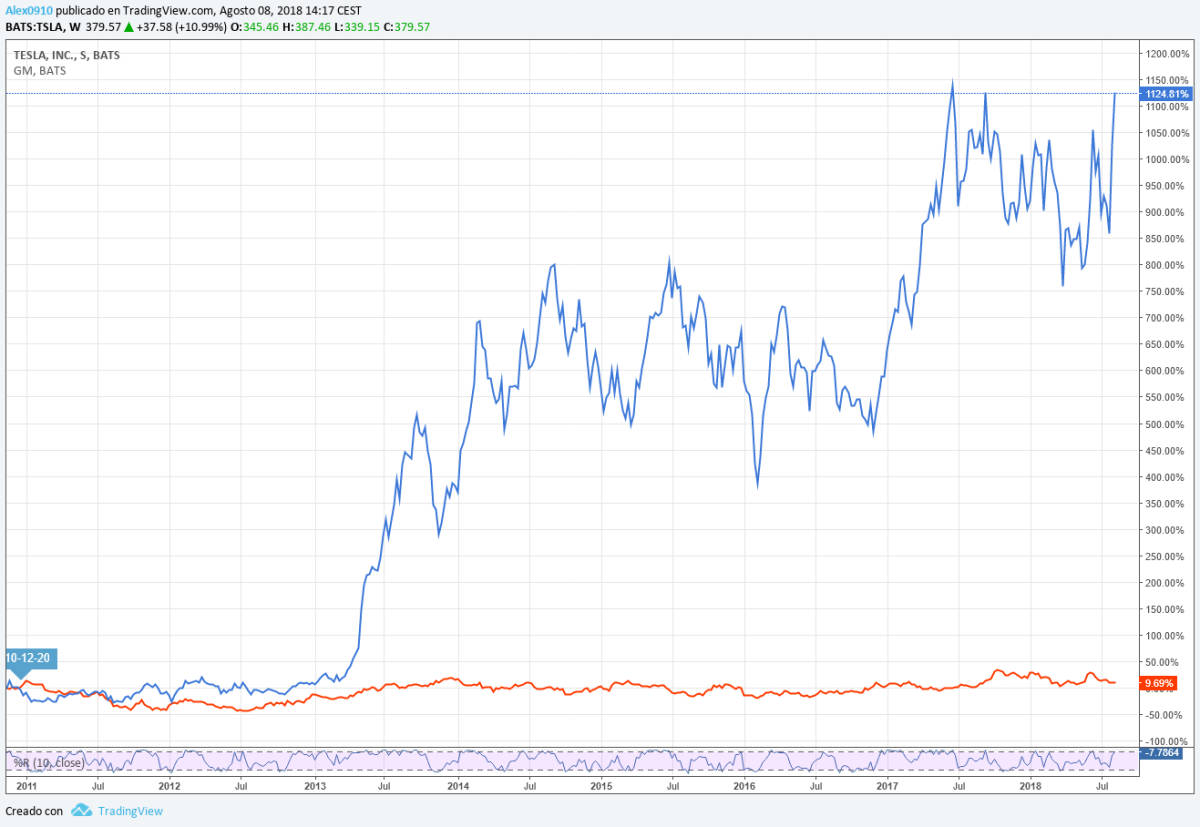

¿Qué es Tesla? Un fabricante de automóviles. Sin embargo, se trata de una compañía de alto crecimiento y sus inversores son los mismos que entran en compañías muy escalables y de base tecnológica. Por esta razón a Tesla se le permite quemar dinero de forma desmesurada, mientras sus competidores no paran de ganarlo. En concreto, Tesla ha perdido unos 20.000 millones de dólares en sus 15 años de historia, sin haber estado jamás en beneficio, produciendo coches a millares; mientras el resto lo hace a millones y todo ello en un periodo especialmente bueno para su industria. Y, sin embargo, nada de eso se refleja en la cotización del siguiente gráfico desde 2011 donde la de color azul corresponde a Tesla y el rojo a la histórica General Motors.

Obviamente no hay libro de valoración de empresas que explique esta evolución. La capacidad que tiene la compañía de capturar las emociones del público es algo difícilmente parametrizable. Así que debemos preguntarnos de nuevo ¿qué es Tesla? Un fabricante de automóviles, tanto como Apple es un fabricante de teléfonos. La diferencia fundamental es que la segunda fue capaz de capturar la imaginación del consumidor con un producto para el que sí era capaz de generar escala y, por tanto, un sano margen de beneficio, mientras que Tesla está aún lejos del break even, es decir, el punto de equilibrio entre pérdidas y ganancias. Sacarla de bolsa, por tanto, sería una jugada maestra de un jugador profesional que no enseña sus cartas.

Javier Gómez, director de Andbank en València

Cotizar en bolsa tiene muchas ventajas para las compañías: les aporta visibilidad, imagen de marca, relevancia y, sobre todo, dinero. Las bolsas son una fuente fantástica de financiación para las empresas donde se capta capital necesario para lanzar los proyectos de inversión. Pero todo tiene una cara B, un precio que hay que estar dispuesto a pagar por estas ventajas y que tiene que ver con la disciplina de mercado y la exposición al mismo. El día siguiente de una OPV o OPS ya no existe dinero nuevo que entre en los proyectos y en cambio seguimos sometidos regulación severa, relación con inversores y medios de comunicación. Este aspecto es algo que se torna muy exigente a convertirse en una compañía pública/cotizada. Agentes externos, opiniones, expectativas… marcarán cuanto vale la compañía y la exigencia de contentarles drena libertad de movimiento a los gestores, que se enfrentan a demostrar/defender valor todos los días.

No es lo mismo ejecutar un plan de negocio a largo plazo -construyendo cimientos, cumpliendo hitos y gestionando libremente las variables que llevarán al éxito-, que tener la obligación de una respuesta diaria a 'cuánto ganarás mañana', que obligue a decisiones cortoplacistas ineficientes. Este probablemente sea el problema de Elon Musk al hablar de que se plantea sacar Tesla de mercado y devolverla al ámbito corporativo privado. Tras ocho años de cotización y una gran revalorización acumulada (multiplicar por más de 21 veces), parece que el capital privado estaría dispuesto a aportar más de 70.000 millones de dólares para lanzar esa OPA de exclusión que liberaría a Musk y su equipo de la exposición pública y de esa cara B del mercado cotizado; aunque esto no le libre de las exigencias de rentabilidad y el control de sus nuevos propietarios -no menos exigentes pero comprensivos con el corto plazo-.

Resulta obvio decir que las cosas tienen un precio equivalente a lo que los compradores/inversores quieren pagar por ellas. Seguro que ellos entienden que ese es su valor, con la confianza de que sea mayor en el futuro. Tesla, que homenajea con su nombre a ese gran inventor que revolucionó el mundo, es una compañía que pretende capitanear el futuro energético de forma disruptiva. Las mejoras en baterías, acumulación de energía eléctrica y autonomía harán que cambie el mapa energético tal y cómo lo hemos conocido los últimos 200 años. La sustitución de combustibles fósiles por energía eléctrica tendrá un impacto muy significativo en la riqueza mundial, donde hasta hoy hemos visto que los países poseían recursos energéticos contaban con una ventaja notable. La energía eléctrica se genera y seguidamente se consume y su mayor problema es almacenarla. Es notorio el avance en coche eléctrico, iluminación y calefacción eficiente, así como la transformación industrial hacia la eficiencia en consumo mediante electricidad. Esto adapta la demanda de energía a la nueva situación. En la parte de la oferta vemos mucha presión social y política porque nuestra energía sea limpia, impulsando nuevamente la electricidad como energía del futuro por su capacidad de generación verde.

Tesla trabaja en acumulación de energía y en movilidad, mediante la construcción de automóviles. Su plan es muy ambicioso pero ser quien fija las reglas en el nuevo entorno que se vislumbra es un gran premio para el que le acompañe. Sus resultados y ratios financieros no son buenos, y a tenor de los mismo es difícil justificar su precio actual. No obstante, probablemente los inversores que pagan este precio estén confiando en que Tesla está invirtiendo y poniendo los cimientos para ser el referente del nuevo mapa de movilidad y acumulación energética que cambiará el mundo. Bajo este axioma el precio estará justificado por su potencial de revalorización. Por cierto, España es un referente en generación de energía eólica y fotovoltaica. Nos aportará vientos de cola.

Marc Garrigasait, gestor de los fondos de inversión Panda Agriculture & Water, Japan Deep Value y la sicav Koala Capital

Es una genialidad lo que ha conseguido, pero yo de ninguna manera me atreveria a comprar acciones a los niveles de Tesla actuales. Está convenciendo a pequeños y grandes inversores que cambiará el mundo y acabara generando beneficios, aunque en el corto plaza pierda mucho dinero y se endeude.

Elon Musk es un genio y probablemente nadie en la historia habrá conseguido la confianza de grandes y pequeños inversores que supone 15 años de proyecto quemando caja (por inversiones). En términos acumulados su free cash flow o flujo de caja libre negativo ha sido 10.000 millones de dólares, endeudándose por 13.000 millones. Si yo fuese accionista viendo los tweets estilo Donald Trump de Musk de los últimos dos años estaría bastante preocupado.

Raúl Aznar, socio-director de la EAFI independiente del mismo nombre y fundador de Aznar Patrimonio y Finline

Elon Musk siempre se ha caraterizado por su aversión a los inversores con visión cortoplacista y a que sus empleados estuvieran más pendientes de la cotización de las acciones de la compañía -parte de su retribución es en acciones- que a su trabajo. Hay que hacer hincapié en que Tesla no es simplemente una empresa automovilística, es una empresa tecnológica y, como tal, requiere ingentes cantidades de dinero para financiar su crecimiento. Como ya ocurrió con Amazon, no se espera que Tesla entre en beneficios durante los próximos 10 años. Así que paciencia y visión de largo plazo.

En cuanto a si Tesla es una buena opción de compra, mi recomendación es la de máxima precaución. La inversión en este tipo de empresas sólo es recomendable para inversores ávidos de riesgo y que estén continuamente encima del mercado. La acción va a verse sometida a altas subidas y bajadas, al calor de las noticias. Si la sacan de bolsa los accionistas que se queden lo van a pasar muy mal, ya que no habrá contrapartida para vender sus acciones.

Ricardo González, gestor del fondo GPM International Capital

La razón por la que Tesla está en zonas de máximos históricos a pesar de sus pérdidas multimillonarias es porque en los mercados de valores la cotización actual de una compañía descuenta las expectativas futuras que se tienen sobre dicha empresa, no la realidad presente. Conocedor de este factor, Elon Musk aprovecha su habilidad comunicativa para tratar de generar grandes expectativas alrededor de sus proyectos.

Dichas expectativas unidas a la naturaleza de los mercados descritas anteriormente son las causantes de que una empresa en pérdidas como Tesla sea capaz de situarse en zonas de máximos históricos, igualando o incluso superando en capitalización a grandes gigantes de la automoción.

Araceli de Frutos, fundadora de la EAFI unipersonal del mismo nombre

Uno de los valores que centró la atención antes de ayer en el mercado estadounidense fue Tesla tras el twitter de su CEO y fundador, Elon Musk, en el que mencionaba la posibilidad de hacer una colocación privada de la compañía, y sacarla con ello de la cotización en los mercados bursátiles, con una valoración de 82.000 millones de dólares (420 dólares/acción), además de confirmar que el fondo soberano saudí había tomado una participación de 2.000 millones de dólares

En una carta a los empleados explicaba sus razones diciendo que la decisión aún no estaba tomada pero que las razones que le llevaban a pensarlo era el crear un ambiente más propicio para Tesla; así como que la compañía de este modo no estuviese sujeta a los vaivenes de su cotización que realmente son una distracción para el objetivo de Tesla como fabricante de coches eléctricos. Finalmente cerró con un subida del 11%, en el nivel de los 379,57 dólares, por debajo de la referencia de los 420 dólares, lo que pone de manifiesto que el mercado no le asigna la certeza absoluta a que finalmente la decisión de 'de-listing' sea ejecutada.

Si fuera un inversor particular aprovecharía el tirón para realizar plusvalías, ya que la situación financiera respecto a la generación de caja y el endeudamiento de la compañía no son muy propicios, a lo que se sumaría la próxima pérdida de subvenciones de los coches eléctricos. El estar fuera de un mercado organizado en el que hay liquidez en las negociaciones de las acciones -por la existencia de creadores de mercado- es un riesgo a la hora de querer salir en un momento dado de esa acción. Un riesgo innecesario que un accionista particular asumiría cuando este valor lleva una revalorización sólo en lo que llevamos de año de más de un 17%.

Francisco Javier Arco, analista de XTB

Tesla esta próxima a romper su máximo histórico y no es por otra razón que por las expectativas que tienen los inversores sobre la compañía. Es sabido que los resultados y sus fundamentales no concuerdan con la realidad de la cotización, pero son las expectativas de los inversores las que impulsan a máximos los precios. También ayuda el que fabrique productos, que sean la alternativa a las energías de origen mineral.

También comentar que el 20% del negocio de Tesla es la fabricación de coches eléctricos y el otro tanto corresponde a la fabricación de baterías para almacenamiento de energía eléctrica y en consecuencia su enorme aplicación en la vida real. Por lo cual, todo ello aplica más expectativas todavía a la previsión futura de ingresos y beneficios.

La idea de privatización será un factor controvertido, ya que su fundador posee el 20% de la misma y necesitará apoyo para conseguirlo. Es una buena opción de compra, siempre y cuando forme parte de un porfolio diversificado, con tolerancia al riesgo, incorporando acciones aprovechando caídas de sus precios o roturas de máximos y con ideas de inversión en este caso, a medio y largo plazo.

Sergio Ávila, estratega de Mercados de IG

El director ejecutivo de Tesla publicó antes de ayer en twitter acerca de que está pensando retirar a la compañía de bolsa, adquiriendo las acciones por 420 dólares cada una, lo cual se confirmó posteriormente con una carta que envió a sus empleados. El motivo es porque, según su fundador, al estar cotizando en bolsa el precio sufre cambios importantes debido a la volatilidad y que eso puede ser una distracción para todos los trabajadores de la empresa ya que todos son accionistas.

Después de esas declaraciones, muchos inversores se lanzaron en masa a comprar las acciones ya que antes del anuncio cotizaba en 341,99 dólares, por lo que la diferencia hasta los 420 dólares era del 22,8%, esto provocó una fuerte subida en las acciones de 37,57 dólares hasta los 379,56. Musk dijo en Twitter que los accionistas podrían vender las acciones a 420 dólares o pasarse a privado.

A los precios de antes de la apertura de 379,70 dólares, el inversor le estaría ganando si vende en 420 dólares un 10,61%, aparentemente sin hacer nada. Otra cosa es que luego efectivamente se haga la compra porque si no se hace se está pagando un dinero excesivo por una empresa en pérdidas.