MADRID. Como ya está empezando a ser tradición en Año Nuevo, no vamos a explicar lo que nosotros pensamos que va a traer este 2017, sino cuáles son las previsiones de la mayoría de los analistas para el año que ahora comienza. En nuestra opinión, a menudo se infravalora la importancia de las previsiones mayoritarias, que conforman el patrón de referencia respecto al cual se valorarán los acontecimientos que se sucedan.

Tomemos como ejemplo el dato del informe mensual de nóminas en EE UU.; los mercados financieros no tienen por qué reaccionar necesariamente al número absoluto de puestos de trabajo que se publica, sino a la diferencia entre éste y el que la mayoría del mercado esperaba.

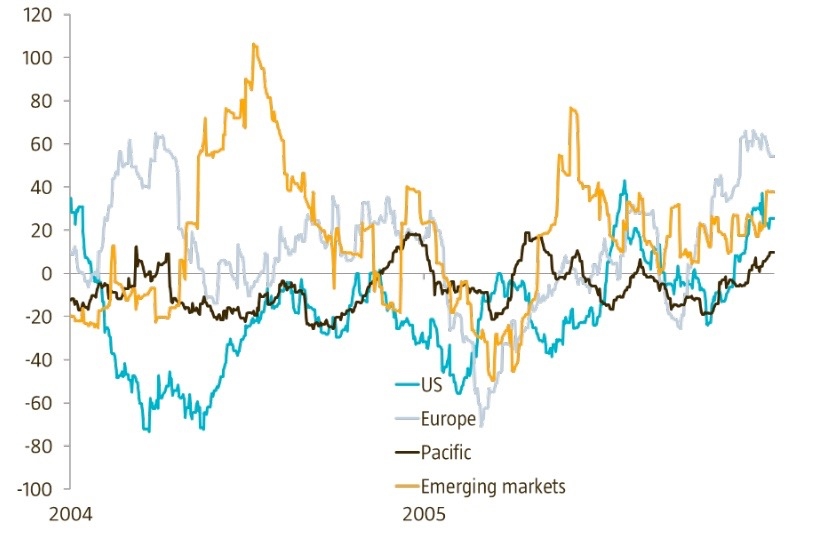

Por este mismo motivo, prestamos mucha atención a los índices Citi Surprise: lo inesperado es lo que mueve los mercados. Saber lo que se espera es, por tanto, un punto de partida esencial para conocer de dónde pueden surgir los mayores riesgos y sorpresas.

Entonces, ¿cuáles son las previsiones mayoritarias y cómo podrían desviarse de ellas los acontecimientos reales? El optimismo se deriva del potencial deaceleración del crecimiento de la economía mundial, mientras que los riesgos se centran casi exclusivamente en la naturaleza impredecible del nuevo presidente estadounidense. En lo que respecta a las perspectivas de crecimiento, la principal pregunta es si 2017 será el año en que los gobiernos serán capaces de reactivar la economía, impulsar el crecimiento y, consiguientemente, avivar la inflación.

Reflación es la palabra de moda y la mayoría coincide en que va a producirse una transición del estímulo monetario al presupuestario.

- Los planes de Trump se consideran, en general, positivos aunque con la importante reserva de que nadie sabe cuáles serán exactamente esos planes. Principalmente, se prevé que Trump permita una expansión del déficit público, y algunos anticipan que alcanzará el 5% del PIB en 2017.

- El efecto de estímulo de gran parte de los planes de Trump seguramente comience a notarse en 2018 más que en 2017. Reestructurar los impuestos no es algo que pueda hacerse de la noche a la mañana, y los efectos de la inversión en infraestructuras suelen tardar tiempo en llegar.

- Fuera de Estados Unidos, las perspectivas son mucho más inciertas. Algunos piensan que Canadá, Reino Unido, Japón e incluso la zona euro también van a tratar de reactivar sus economías por medio del gasto en infraestructuras, pero sin que esto surta efectos radicales.

- En numerosos informes se hace referencia a la saturación de los mercados de empleo de EE UU, Japón, Reino Unido y Alemania como un aspecto clave de cara a 2017. Esto podría conllevar una subida de los salarios, que a su vez beneficiaría al consumo pero que podría resultar una fuerza inflacionaria y negativa para los márgenes de beneficio.

- En lo que respecta a las tensiones comerciales y al retroceso en la globalización, la mayoría de los informes se muestran notablemente optimistas: ‘Aranceles prohibitivos, pero sin guerra comercial’ y ‘prevalecerá la sensatez’ parecen ser la impresión general.

El grueso de los analistas concede las mayores expectativas relativas a Japón, con previsiones de crecimiento superiores en la mayoría de los casos al promedio de crecimiento materializado de los últimos tres años. Dicho esto, este promedio es bastante bajo (0,8%), por lo que no resulta difícil de batir.

En el caso de Estados Unidos, el panorama es más dispar, y la previsión media para la tasa de crecimiento (2,1%) se sitúa ligeramente por debajo del crecimiento anteriormente materializado (2,2%). Resulta llamativo que incluso los analistas que se muestran más optimistas sobre los planes de Trump no se atreven a reflejarlo en su previsión para el crecimiento. Para Europa, existe unanimidad en la prudencia, y nadie augura un crecimiento por encima del 1,5%.

Reflación frente a crecimiento

El panorama general resulta menos claro si se compara con las estimaciones sobre la inflación. El consenso general de las previsiones es de un 2,3% para EE.UU. y un 1,3% para la zona euro. Aunque las previsiones de algunos informes resultan bastante optimistas en cuanto a que se produzca reflación en 2017 (sobre todo, en Estados Unidos), esto no se traslada a una mejoría de las perspectivas de crecimiento.

En resumidas cuentas, parece que existe mayor convencimiento sobre el resurgimiento de la inflación que sobre el auge del crecimiento. Aunque esto resulta compatible con la evolución que están teniendo los mercados de renta fija, parece que existe un cierto desajuste entre el comportamiento de los mercados de renta variable y las previsiones mayoritarias sobre el crecimiento.

O bien las acciones ya han rebasado el nivel previsto o bien las expectativas sobre el crecimiento son muy conservadoras. Uno de los riesgos más importantes parece ser claramente la escasa atención que se está prestando al posible efecto negativo de la 'desglobalización': la suposición de que el sentido común prevalecerá no resulta tan evidente, dado el carácter de Trump.

Otro mensaje recurrente es que las perspectivas para los mercados de renta variable dependerán en gran medida de los beneficios empresariales que se logren en este nuevo año, ya que, a final de 2016, batieron todos los récords.

Desajuste

En numerosos informes se enfatiza que el desajuste entre el crecimiento de los beneficios que, en los últimos años, ha sido negativo en la mayor parte del mundo, y la rentabilidad de las acciones, que ha sido en general positiva, ha hecho que los mercados de renta variable resulten más caros en términos de P/E (la llamada 'expansión de múltiplos').

Tomemos por caso, por ejemplo, el índice MSCI World, en el que el beneficio por acción ha bajado un 3% en los últimos seis años, mientras que el propio índice ha crecido un 37%. Así pues, los beneficios empresariales se consideran un elemento de vital importancia para que estos mercados puedan crecer.

Lukas Daalder es director de Inversiones de Robeco Investment Solutions