opinión

Las ventajas que ofrece invertir en bonos convertibles

Arnaud Brillois

Arnaud BrilloisEl gestor de Lazard Asset Management analiza estos activos financieros, que vienen a ser una puerta a la inversión en renta variable y en renta fija

MADRID. Los bonos convertibles son una forma de financiación que permite a los inversores comenzar como prestamistas y potencialmente terminar como accionistas gracias a la opción de conversión. Estos activos son cada vez más importantes en la asignación de las carteras de inversores institucionales. En promedio, durante los últimos 10 años el rendimiento de los bonos convertibles ha superado ligeramente a las acciones internacionales con menos volatilidad gracias a su naturaleza flexible. De hecho, los bonos convertibles generalmente tienen características similares a los bonos en entornos correctivos de renta variable, y propiedades similares a las acciones en el contexto de subida de las bolsas, todo gracias a su convexidad.

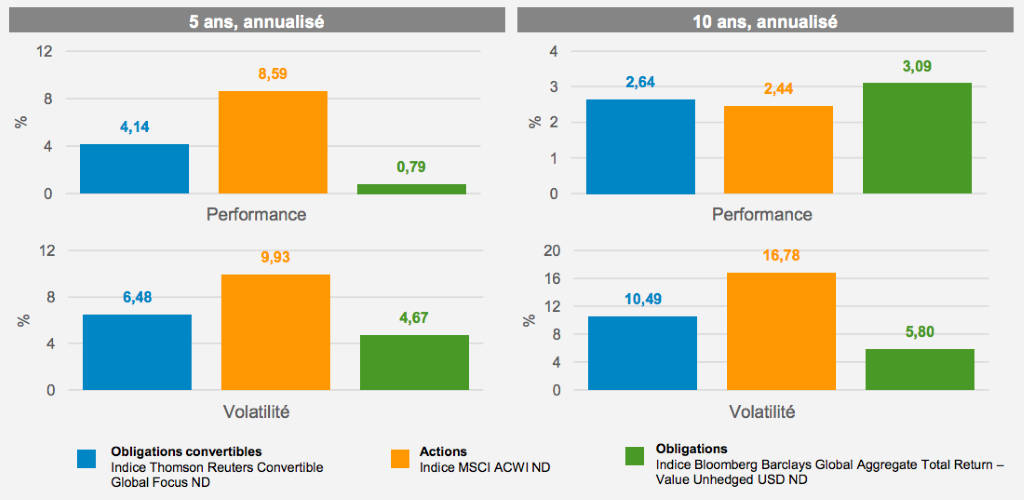

Gracias a esta propiedad, cuando el precio de las acciones subyacentes se acerca al precio de conversión, el bono convertible ofrece una exposición equilibrada o 'mixta' al riesgo de crédito y de capital. Cuando la acción está por debajo del valor de conversión, el bono convertible se comporta como un bono con un riesgo de tasas de interés y crédito. Sin embargo, la tasa de interés y la sensibilidad crediticia son más bajas que las de un bono tradicional debido a su perfil mixto. Los retornos y la volatilidad anualizados de las distintas clases de activos observadas en los últimos cinco y diez años parecen respaldar esta teoría de la convexidad.

Durante estos dos períodos de observación, los bonos convertibles internacionales mostraron, en promedio, una volatilidad más baja que las acciones internacionales. En términos de rendimiento, los bonos convertibles han captado parte del repunte del mercado de acciones de los últimos cinco años y han superado a los mercados de acciones en los últimos diez. Aunque los bonos convertibles internacionales han experimentado una mayor volatilidad en comparación con los bonos tradicionales, han compensado esta desventaja con mayores rendimientos en los últimos cinco años.

Fuente: Bloomberg, MSCI, Thomson Reuters. Datos en dólares a 31 de diciembre de 2017

El universo de bonos convertibles internacionales está formado en la actualidad por aproximadamente 1.000 activos valorados entre 400.000 millones y 500.000 millones de dólares y emitidos principalmente en Estados Unidos y Europa. Creemos que la gestión activa es clave para identificar los bonos con sólidos fundamentos y retornos atractivos. El análisis fundamental bottom-up es particularmente esencial para detectar oportunidades de inversión en valores que no están presentes en los índices de referencia.

El interés y la antigüedad de un bono convertible son especialmente importantes para los inversores con restricciones de pasivo (más del 80% de todos los bonos convertibles son deuda senior no garantizada). Más de dos tercios de los bonos convertibles pertenece a la categoría de 'high yield' o sin calificación, donde el potencial de apreciación es más fuerte, siempre que sea selectivo. Además, la opción de conversión a acciones ofrece un potencial de subida mayor que el de un bono tradicional.

Para determinar su relevancia para el inversor, la obligación de conversión debe analizarse en el contexto de un mercado específico. Este análisis requiere competencia y experiencia porque involucra análisis técnicos, fundamentales y tácticos. Si se hacen bien, los beneficios para el inversor pueden ser sustanciales.

Arnaud Brillois es gestor de Lazard Asset Management

Noticias relacionadas

Los CoCos, entre los test de estrés y la mejora del sentimiento de los inversores

La percepción más positiva sobre el sector bancario europeo y el mejor rendimiento que los CoCos AT1 ofrecen en relación con la deuda más senior de los bancos