LA CARTERA RECOMENDADA...

Invirtiendo en el sector del agua vía bolsa

ELCHE. Vamos a dar algunas ideas de inversión sobre el sector del agua, que es un sector en el que estamos invertidos desde hace años y en la mayoría de los casos a través de un par de fondos (Pictet Water y RobecoSam Sustainable Water), ya que es una sector que abarca empresas de sectores muy diferentes (sectores regulados, tratamiento de residuos, químicas, tecnología, maquinaria) por lo que una buena diversificación es importante.

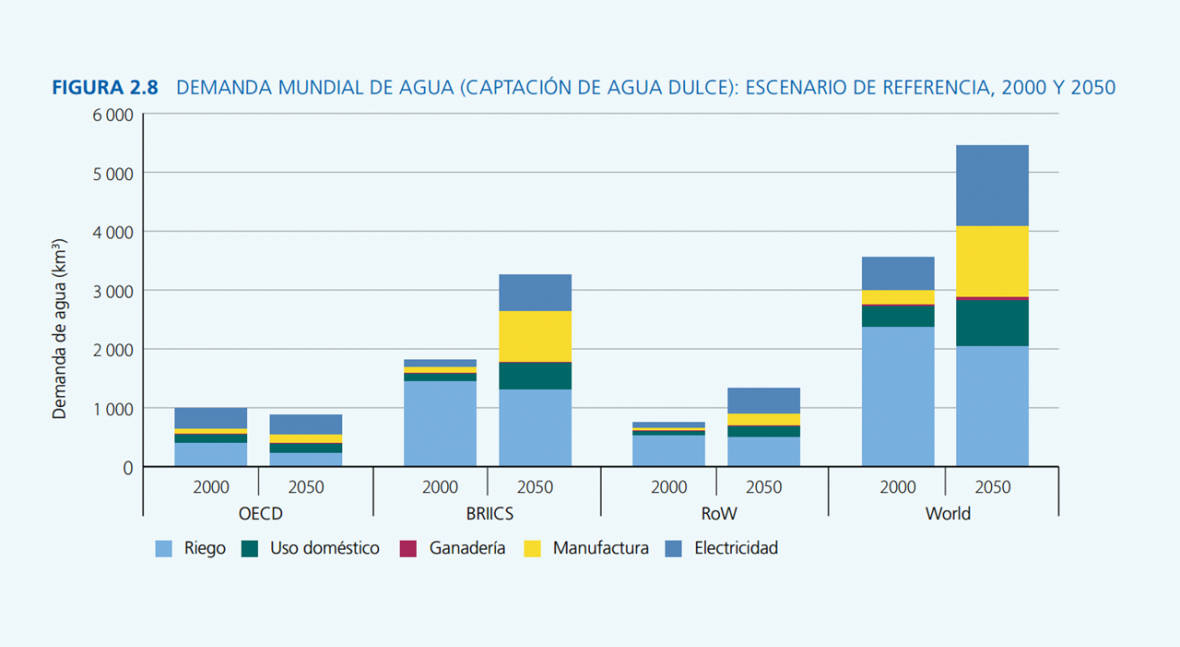

El agua es un bien básico e imprescindible para nuestra supervivencia y rutina diaria. Es un bien cada vez más escaso ante el aumento de la población, su uso cada vez más frecuente, la contaminación... Cada vez se hace más necesario una mayor eficiencia en el uso del agua con mejores canalizaciones, sistemas de riegos más eficientes, productos químicos, procesos y maquinaria para un mejor tratamiento del agua para hacerla potable con mayor facilidad y a costes asumibles, embotellamiento...

En definitiva un área con mucho recorrido a largo plazo y que abarca un abanico muy extenso de sectores involucrados. Nos quedamos con tres compañías dentro del sector del agua que nos parecen interesantes donde dos tienen un perfil muy conservador dentro de sectores regulados (Veolia y United Utilities) y otra con un perfil de mayor crecimiento del sector tecnológico (Thermo Fischer Scientific).

THERMO FISHER SCIENTIFIC

Se trata de una biotecnológica americana con unas ventas anuales de algo más de 25.000 millones de dólares, que abarca gran cantidad de sectores y productos que podemos dividir en cuatro unidades de negocio. La división de productos y servicios a laboratorios aporta algo más del 40% de las ventas (vende neveras, hornos, sistemas de filtrado, consumibles, productos químicos...). La unidad de soluciones a ciencias de la vida aporta alrededor del 25% de las ventas, provee instrumentos y consumibles utilizados en estudios médicos y biológicos, producción y estudios de medicamentos... De manera que algo más del 40% de las ventas proceden de venta de la unidad, casi el 50% de sus ventas proceden del cambio de ciencias de la vida, 20% en tecnologías sanitarias y un 34% de la industria ambiental y la seguridad. En la unidad de Instrumentos de análisis se concentran más del 20% de las ventas aporta instrumentos, materiales y software para cromatografía, espectrometría, análisis químicos y análisis de estructuras y materiales. Por último, la división de diagnóstico especializado que aporta alrededor del 15% (en la actualidad está en negociaciones para adquirir la alemana Qiagen).

En lo que a sus cuentas se refiere, la compañía viene mejorando su beneficio por acción (BPE) comparable desde 2009 de forma continuada, multiplicándose por casi 6 veces (desde 2,15 en 2009 a 9.,28 veces estimado para 2019). En todos estos años, el BPA publicado ha superado al esperando por el consenso. A la constante mejoría en las ventas la compañía ha unido una mejora relevante en los márgenes que han pasado de un margen ebitda de 18,90% en 2009 a uno cercano al 26% estimado para 2019. Las necesidades de inversión anuales están muy contenidas en torno al 2,5% de las ventas, lo que le permite además se gran generadora de caja con un ratio de conversión del beneficio claramente por encima del 100%. Cotiza en estos momentos, según consenso de Bloomberg, a un PER 12 meses de 23 veces que baja a 21 veces para 2021.

Las dos siguientes empresas de las que vamos a hablar pertenecen a sectores regulados del agua, centrando su actividad principalmente en los servicios de agua potable y tratamiento de aguas residuales. Es por tanto, a diferencia de la anterior, un sector con crecimientos de los beneficios mucho más bajos aunque más predecibles. Las administraciones públicas -principales clientes de este sector- tratan de garantizar estas actividades mediante concesiones a una empresa, creando una situación de monopolio permitido, además de protegido e incentivado políticamente. Debido a esto, los precios y la cantidad de oferta de la empresa dependen exclusivamente del gobierno del territorio en el que va a prestar su servicio y de los costes que tiene la empresa más alguna mínima variación que pueda hacer la empresa, estando limitados de manera política.

Este sector se ve afectado en gran manera por eventos macroeconómicos, como puede ser la evolución demográfica, del PIB o incluso de los hábitos de consumo de agua de la población. Las empresas de este sector deben ser capaces de hacer frente a estas variaciones macroeconómicas para poder mantener el negocio a largo plazo.

UNITED UTILITIES

Esta empresa inglesa centra su negocio en el agua potable y el tratamiento de aguas residuales, ya que vendió su negocio eléctrico hace años. Desarrolla su actividad en el Reino Unido y no tiene expectativas de expansión. Sus servicios están completamente regulados por el gobierno británico. La empresa tributa de manera especial, en la que el exceso de ganancias se repartirá de manera progresiva entre los consumidores. Limitando sus ganancias, pero también sus pérdidas, por lo que contribuye a la regularidad de la empresa en el largo tiempo. La variación de sus beneficios está muy relacionada con la variación de la inflación y de sus costes. A pesar de lo estable que es la compañía, las autoridades en Reino Unido han acordado que, a partir de 2020, este sector sea más abierto y sea posible la competencia entre empresas, por lo que la empresa perderá ese monopolio, dando lugar a un desafío por parte de esta.

En cuanto a las cuentas de la empresa, presenta un crecimiento uniforme en ventas y en Ebitda del 3% y se espera que este siga evolucionando de esta manera, estas ventas se sitúan en 1800 millones de libras en 2019 y el Ebitda en 1028. El margen Ebitda de la empresa ha pasado de 56,5 en 2018 a 58,8 este año. El PER de la empresa se sitúa en torno a 15 veces y se mantendrá sobre esa marca los años siguientes. Los beneficios por acción han subido este año un 2,33% y se espera que en los próximos años aumente a ritmo similares. La rentabilidad por dividendo se sitúa en torno al 4,84% en 2019 y viene creciendo de forma histórica a tasas ligeramente por debajo del 3%.

VEOLIA ENVIRONMENT

Es una empresa francesa del sector de agua, pero a su vez divide su negocio en tres partes principales, la primera de ellas es el agua potable y el tratamiento de aguas residuales, que supone el 44% de los ingresos de la empresa; posteriormente la empresa obtiene un 36% de sus ingresos en el sector del medioambiente, centrándose en el reciclaje. Por último, el 20% restante pertenece a su actividad energética, la cual realiza mediante la empresa Dalkia. La empresa realiza su actividad principalmente en Francia y Europa, pero sin olvidar otros países menos desarrollados, por lo que, al depender de la regulación propia de cada país, puede haber situaciones de cierta inestabilidad, difiriendo mucho según la formación política y sus regulaciones en cuanto a este negocio.

En cuanto a los resultados de la empresa hay que destacar el crecimiento de más del 3% anual tanto en las ventas como en el Ebitda en los últimos años. La compañía ha hecho importantes esfuerzos en los últimos años por mejoras su rentabilidad lo que parece empieza a dar sus frutos con importantes mejoras en los márgenes lo que se refleja en la fuerte mejoría en el BPA este año que se espera que aumente en un 40%. Se mueve en niveles de PER ligeramente superiores a los de United Utilities con una rentabilidad por dividendo algo más baja (4%) aunque con unos crecimientos en los últimos años cercanos al doble dígito.

Dos compañías con un perfil defensivo pero dentro de un sector con crecimiento a largo plazo y con un dividendo muy elevado que en un entorno de 'tipos cero' o incluso negativos y una inflación bajo mínimos aportan cierta estabilidad a la cartera.

Sergio Serrano es director general de Gesem Asesoramiento Financiero AV