la demanda se queda a las puertas de multiplicarse por ocho

Frenazo en la tímida reacción alcista de una Liberbank que cubre su ampliación

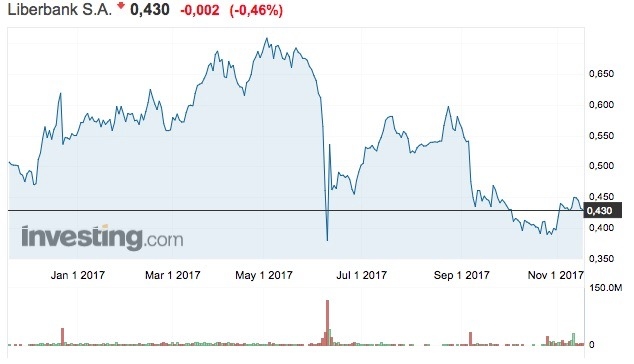

VALÈNCIA. No se había cumplido la media hora tras el cierre de la jornada bursátil de ayer jueves, cuando Liberbank (LBK) comunicó por hecho relevante a la Comisión Nacional del Mercado de Valores (CNMV) que había cubierto su ampliación de capital de 500 millones de euros y, además, con una demanda 7,9 veces superior a la oferta. Previamente los títulos del banco dirigido por Manuel Menéndez se habían dejado en el parqué un 0,463% -encadenando así la cuarta caída consecutiva- para despedir el día en los 0,43 euros.

De este modo, la cotización de LBK pierde este año un 21,86%, lo que ha reducido su capitalización bursátil hasta la frontera de los 400 millones de euros. Un precio que, tal y como sigue sonando por el mercado, lo convierte en un valor 'opable'. Pero lo cierto es que la entidad domiciliada en Madrid ha alcanzado el 99,85% de la ampliación de capital suscrita durante el periodo de suscripción preferente, que comenzó el pasado 27 de octubre y finalizó el 10 de noviembre. El 0,15% restante se suscribió ayer jueves durante el periodo de asignación adicional.

Liberbank explicó que no procede la apertura del periodo de asignación discrecional. Lo hizo indicando que en los próximos días, siguiendo el calendario previsto, se procederá al otorgamiento de la escritura pública relativa al aumento de capital y a la tramitación del expediente de admisión a negociación de las nuevas acciones en el Mercado Continuo, que está previsto que empiecen a cotizar el próximo 21 de noviembre.

Conviene recordar que la operación se lanzó a un precio de 0,25 euros por acción, lo que implicaba un descuento del 66% sobre el precio de cotización del pasado 24 de octubre -cuando se lanzó la operación- y una rebaja del 38,25% si se descontaba el valor teórico del derecho de suscripción preferente.

Tras la ampliación de capital, las fundaciones bancarias ostentan una participación del 24,21% en la entidad, por delante del 'cazaOPAs' Oceanwood (15,93%), Aivilo -Ernesto Tinajero- (7,57%) y la Corporación Masaveu (5,61%). Asimismo, durante el transcurso de la ampliación de capital, los fondos Wellington Management (4,16%), y Arrowgrass Master Fund (2,78%), Double Black Diamond Offshore (1,3%) y Lansdowne Partners International han aflorado participaciones significativas en Liberbank.

Tras la ampliación de capital, las fundaciones bancarias ostentan una participación del 24,21% en la entidad, por delante del 'cazaOPAs' Oceanwood (15,93%), Aivilo -Ernesto Tinajero- (7,57%) y la Corporación Masaveu (5,61%). Asimismo, durante el transcurso de la ampliación de capital, los fondos Wellington Management (4,16%), y Arrowgrass Master Fund (2,78%), Double Black Diamond Offshore (1,3%) y Lansdowne Partners International han aflorado participaciones significativas en Liberbank.

Mientras tanto, tal y como reconoció antes de ayer el presidente de la CNMV, Sebastián Albella, se espera que la próxima semana se levante la prohibición de operar en corto contra Liberbank cuando se cierre la operación de ampliación de capital. El organismo supervisor impuso esta prohibición el pasado 12 de junio en un contexto de alta volatilidad para los títulos de Liberbank tras la resolución de Banco Popular, decisión prorrogada, como máximo, hasta el 30 de noviembre.

Los 'cortos' se disparan en Liberbank

Actualmente, el supervisor no permite realizar ventas en corto sobre Liberbank, decisión tomada días después de la resolución del Banco Popular y que ha sido prorrogada hasta el 30 de noviembre o hasta que la entidad culmine su ampliación de capital. No obstante, algunas operaciones están exentas de la prohibición, razón por la cual a fecha del pasado viernes las posiciones cortas sobre acciones de Liberbank aumentaron hasta el 3,18% de su capital desde el 1,1% en el que se encontraban. Concretamente está prohibido realizar ventas en corto y operaciones que creen un instrumento financiero o estén vinculadas a un instrumento financiero y cuyo efecto, o uno de cuyos efectos, sea conferir una ventaja financiera a dicha persona física o jurídica en caso de que disminuya el precio o valor de las acciones de Liberbank.

Asimismo no están incluidas en la medida la creación o el incremento de posiciones cortas netas cuando el inversor que adquiere un bono convertible tiene una posición neutral en términos de delta entre la posición en el elemento de renta variable del bono convertible y la posición corta que se toma para cubrir dicho elemento; cuando la creación o incremento de la posición corta en acciones esté cubierta con una compra equivalente en términos de proporción en derechos de suscripción o a través de instrumentos financieros derivados sobre índices o cestas de instrumentos financieros.