Durante estos últimos días la Comisión Europea ha publicado varios documentos relacionados con la vigilancia de las políticas fiscales en la eurozona. Es cierto que se trata de un tema bastante recurrente, no sólo para las propias instituciones europeas, sino también para una buena parte de la comunidad académica.

Debemos ser conscientes de que la Unión Monetaria europea es un experimento único, en el que un grupo de países (algunos de los más ricos del mundo, acumulando un PIB en 2018 de 13,7 billones de dólares -22% del PIB mundial-) han adoptado una única moneda y un mismo banco central. Y la mayor amenaza para la eurozona y el euro es que algunos de sus miembros puedan tener problemas para pagar su deuda. Tras 20 años, esta posibilidad no es sólo una construcción teórica, sino que la crisis financiera y sus efectos sobre los países más endeudados llegaron a poner realmente en riesgo la moneda única.

Por eso, desde la firma del Tratado de Maastricht en 1992 se han puesto ciertas condiciones para evitar que cualquier país miembro pueda excederse en su política fiscal y, con ello, comprometer al resto con la elevación del riesgo soberano. Este compromiso se plasmó en el Pacto de Estabilidad y Crecimiento, cuyo objetivo fue garantizar la sostenibilidad de la deuda pública en euros. Para ello, era necesario no sólo corregir, sino también prevenir, los denominados “déficits fiscales excesivos”. La idea es que los países miembros deben tener cada uno sus objetivos fiscales a medio plazo (MTO en inglés), ajustados por el ciclo económico. Si se mantienen dentro de esta senda, los países tendrán margen para utilizar la política fiscal para lograr la estabilización económica en los malos tiempos, bien sea dejando operar a los estabilizadores automáticos (mayores transferencias y menor recaudación impositiva en recesiones) o realizando inversiones públicas para estimular la economía.

Ya antes de la crisis financiera, el Pacto de Estabilidad y Crecimiento mostró ciertas debilidades, al necesitar una mayoría cualificada en el Consejo (Consilium) para ser aplicado a un país, de manera que países en circunstancias similares recibieron diferente tratamiento. Durante la primera década del euro se fue flexibilizando, hasta que se reformó como consecuencia de la crisis. Al observar que, durante los buenos tiempos, los países no realizan los ajustes necesarios, en 2011 se realizó una reforma - denominada el “Paquete de seis” - para reforzar, por un lado, el brazo preventivo, introduciendo una evaluación anual de los objetivos a medio plazo (MTO); por otro lado, también se modificó el brazo correctivo, fijándose los criterios no sólo en el gasto, sino en la deuda pública. Desde entonces, para cumplir las condiciones, se debe realizar una reducción anual de la deuda cuando ésta exceda el 60% del PIB. Al paquete de seis se la añadiría en 2013 el “Paquete de dos”, reforma en este caso aplicable sólo a los países miembros de la eurozona cuando tienen problemas de cumplimiento o solicitan ayuda y que reforzó la coordinación de las políticas fiscales para evitar los efectos desbordamiento. Desde entonces, la situación presupuestaria de los países miembros se discute y se vigila dentro del Semestre Europeo.

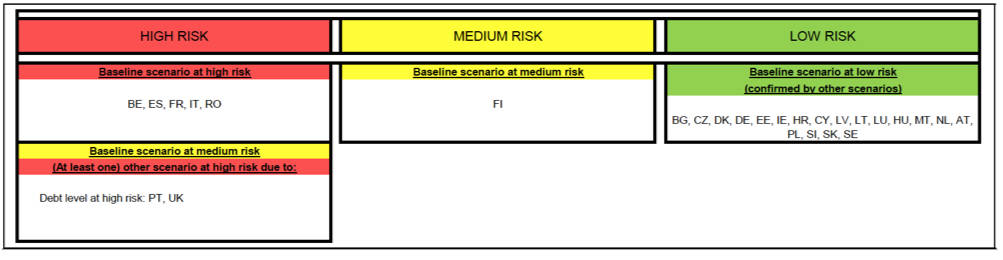

A este respecto, acaba de publicarse el informe sobre sostenibilidad de la deuda pública en 2019. En él se analiza y se clasifica a los países, utilizando diversos indicadores y realizando proyecciones con diversos escenarios (mayor o menor tasa de crecimiento del PIB, mayor o menor subida de los tipos de interés, por ejemplo) de acuerdo con el riesgo que implica la situación de sus finanzas públicas para el resto de la zona. Se utilizan colores como en los semáforos, donde el verde significa inexistencia de riesgo, el amarillo algunos problemas, aunque no graves, mientras que el rojo se reserva a los países con mayor riesgo de que su deuda no sea sostenible. Como puede verse en la Figura 1, España se encuentra en el grupo de alto riesgo de sostenibilidad, junto con Francia, Italia, Bélgica y Rumanía. En el caso de España, el riesgo es multidimensional: por un lado, el superávit antes de incluir los intereses de la deuda o superávit primario debería ser positivo, pero es ligeramente negativo (-0.1% PIB); el déficit cíclico ajustado también debería ser positivo, puesto que no estamos en recesión, pero es de -3.3% del PIB; la deuda se sitúa en un 96.7% (36.7 puntos porcentuales por encima del 60%) y habría una necesidad de financiación pública del 17%. También se usan otros indicadores, relacionados con la competitividad financiera internacional: aunque hemos crecido un 1.9% en 2019, nuestra renta per cápita en paridad del poder de compra es el 63% de la de Estados Unidos (no hemos recuperado posiciones relativas); la posición neta de España en activos extranjeros es negativa, con un 80% del PIB (la más negativa de entre los países grandes de la UE); finalmente, el ahorro neto de las familias sigue siendo bajo (aunque ya no es negativo). Por lo que se refiere a la senda a medio plazo de los objetivos fiscales (MTO), España es el país que mostraba una mayor desviación con datos de 2018 (Figura 2).

También durante la pasada semana, la nueva Comisión Europea, a instancias del Consejo Fiscal Europeo, ha presentado un informe valorando la efectividad de la gobernanza económica en la eurozona. Nuevamente, la cuestión más importante es si el actual entramado institucional es el más adecuado para afrontar los retos de los próximos años. A pesar del esfuerzo realizado, entre otras cosas a través del llamado Plan Junker de inversión en Europa, no se ha conseguido recuperar los niveles de inversión anteriores a la crisis. Además, tres de los cuatro grandes países de la eurozona se encuentran con una deuda pública cercana o superior al 100% del PIB (los antes mencionados en la Figura 1). La valoración general es que la vigilancia fiscal y su coordinación con la prevención de los desequilibrios macroeconómicos sigue siendo demasiado compleja y ha ido relajándose en los últimos años. Por todo ello y por la necesidad de realizar nuevas inversiones tanto para cumplir con los objetivos del “Pacto Verde” como con los retos de la digitalización, es necesario encontrar la manera de realizar dichas inversiones con las actuales restricciones de financiación de los gobiernos. La Comisión ha abierto un período de consultas durante este año con el fin de tener listo un nuevo marco institucional a final de 2020.

Sin embargo, no creamos que esto significa que se va a hacer la vista gorda ante los presupuestos potencialmente expansivos del gobierno de coalición en España. Seguimos siendo, para desgracia de nuestros socios y vergüenza propia, un país de alto riesgo. Nuestra deuda pública nos pesa y no por ignorarla o darle una patada hacia adelante va a desaparecer. Cuando nos despertemos, la deuda seguirá ahí.