análisis

Energía y celulosa (Ence), el poder del tisú

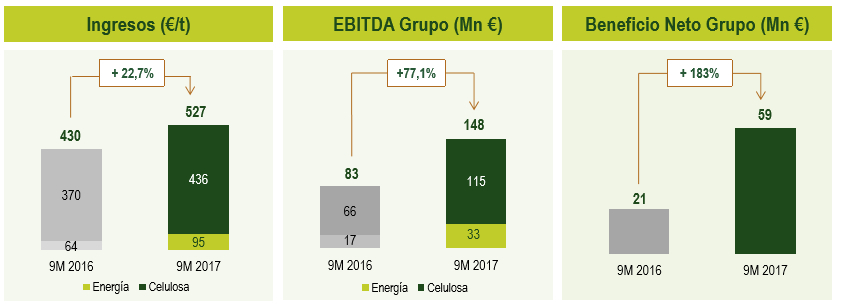

VALÈNCIA. Si alguna compañía ha tenido una evolución espectacular en lo que llevamos de año ha sido Ence. El viento ha venido de cola y tanto los precios de la celulosa como los precios de la energía han hecho que trimestre tras trimestre se superaran las expectativas.

Además, la compañía ha ido aumentado la remuneración al accionista vía dividendo y ha realizado recompra de acciones. Todo un cóctel que explica que la compañía lleve una revalorización de un 170% en el último año y de un 111% en lo que llevamos de ejercicio.

Fuente: Investing

Fuente: Investing

El plan estratégico se está cumpliendo de sobra; mientras que la variable que controla la empresa como son las reducciones de costes y la progresiva reducción de la deuda, provoca que el beneficio neto del grupo se esté disparando y eso lo han notado los inversores. La compañía cada vez genera más caja que le permite acometer nuevas inversiones sin que los ratios financieros sufran.

Fuente: Presentación resultados 3T de la compañía.

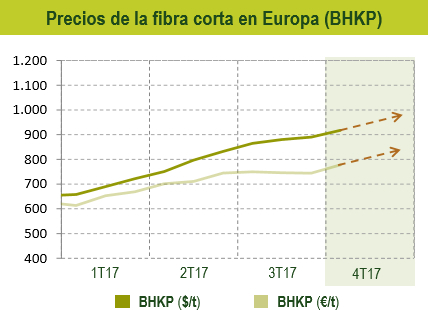

El factor diferencial que explica el incremento de los ingresos de Ence ha sido el aumento de los precios de la celulosa. La empresa fabrica fibra corta (eucalipto) y el producto estrella que se realiza con este producto es el tisú. La expansión de este producto (60% del uso final de este tipo de celulosa) en Asia explica el aumento de los precios. La falta de nuevas inversiones explica la previsión de que sigamos con precios altos durante una larga temporada.

Fuente: Presentación resultados 3T de la compañía.

Fuente: Presentación resultados 3T de la compañía.

La otra línea de actuación de la compañía se trata la explotación de plantas de biomasa en España. Ence genera electricidad a través de los residuos forestales. El sector energético como bien sabemos está fuertemente regulado. Actualmente el ratio de retorno regulado sobre la inversión (Ri) se sitúa en el 7,4% y Ence prevé, en su peor escenario, que a partir del 2020 baje a niveles del 5,5%.

En el último año ha comprado tres plantas generadoras invirtiendo cerca de 50 millones de euros para generar un total del 49Mw de producción eléctrica. Con estas adquisiciones y las consecuciones de sus hitos en cuanto al plan estratégico, hacen mejorar el Ebitda de esta línea de negocio en un 90%.

Una vez llegados hasta aquí con un super rally incluido, el inversor empieza a tener vértigo. Si analizamos a la compañía por descuento de flujos libres y esperando que los próximos 3 años sean espectaculares, la valoración de la compañía se nos puede ir fácilmente por encima de los precios que cotiza actualmente.

La estrategia debería ser comprar aprovechando caídas para promediar un precio por debajo del máximo de este año. Mientras se vayan cumpliendo las expectativas y se vayan batiendo ventas cada trimestre, la acción tendrá unos buenos retornos y por tanto se continuará en el ciclo virtuoso. Malas noticias sobre expectativas de futuro 'pincharían' la acción por eso hay que ser cautos e ir acumulado poco a poco.

Guillermo Ramón Gregori es director GRG EAFI & Asesor Financiero CFA