opinión

Así influyen los bancos centrales sobre las divisas

Ignacio Cantos

Ignacio CantosLos tipos de interés y los estímulos de los bancos centrales con el aumento de masa monetaria han venido marcando el paso a las divisas

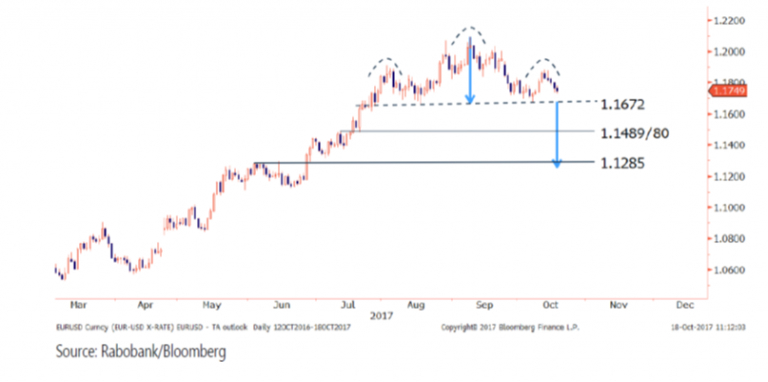

MADRID. Las previsiones de principio de año de algunos analistas y economistas indicaban que 2017 sería el año en el que se pudiera alcanzar la paridad entre euro y dólar. El verano se encargó de descartar esa posibilidad al registrarse momentos de tensión entre ambas divisas que llevaron a un fortalecimiento del euro hasta los 1,20 dólares en septiembre. Alcanzado este nivel, la subida que parecía indicar que la divisa europea había iniciado una senda alcista se frenó y el euro comenzó a depreciarse hasta situarse en torno a los 1,16 dólares en las últimas semanas de octubre y principios de noviembre.

Tras estos altibajos en un espacio corto de tiempo, la pregunta es si los movimientos han sido reacciones puntuales y si seguirá la inestabilidad entre ambas divisas y que factores son los que pueden influir en orientar la cotización al alza o a la baja.

La dificultad está en el giro que han dado los factores que han venido marcado la evolución de las divisas como han sido los tipos de interés y estímulos de los bancos centrales con el aumento de masa monetaria. Se abre un periodo en el que es complicado prever las consecuencias de este cambio.

Uno de factores más influyentes en la evolución de una moneda a corto plazo son los tipos de interés. Tras unas políticas de continúas bajadas de tipos de interés, los bancos centrales -BCE y FED- han iniciado un proceso de normalización de tipos. Ya se han producido dos subidas en Estados Unidos y se espera que vuelva a repetirse para diciembre.

Una subida de los tipos de interés favorecerá la apreciación de dólar ya que atraerá la entrada de capitales al país. Se espera que los tipos estén en el 2% el próximo año. Este es el único motivo que impulsa la apreciación del dólar respecto al euro. En Europa por el momento, no se prevé que haya subidas de tipos el próximo año, con lo cual el diferencial se ampliará y tendrá su repercusión en la moneda.

Oferta monetaria

Tanto la Fed como el BCE han sido clave en la evolución de sus divisas en los últimos años. Ambas entidades han utilizado en los últimos años uno de los instrumentos con los que cuentan para controlar su moneda como es la oferta monetaria. Los bancos centrales han estado aplicando una 'devaluación competitiva' aumentado su masa monetaria para devaluar su divisas, ser más competitivo y así salir antes de la crisis.

Estas devaluaciones competitivas han inundado el mercado de liquidez y la incertidumbre está en cómo puede reaccionar el mercado cuando los bancos centrales terminen de retirar esa masa monetaria, iniciada ya con la compra de deuda. Tanto el BCE como la FED intentarán que su moneda no se aprecie en una situación normal de crecimiento sin utilizar ya esos estímulos. Todo apunta que se estamos ante un ciclo bajista para el dólar contra el euro, en el que se pueden dar correcciones a corto plazo.

En el corto plazo vemos que si el dólar rompe los niveles de 1,16- 1,17 contra el euro podría irse a 1,125 unidades. A largo plazo el comportamiento debería ser bajista para el dólar por varias circunstancias como son las políticas de Trump (especialmente la fiscal), los propios déficit de Estados Unidos (por cuenta corriente y balance) y el crecimiento de su economía ya que Europa está creciendo por encima de Estados Unidos. Todos ellos factores que depreciarán al dólar respecto al euro hasta llegar a alcanzar los niveles de 1,40.

Llevamos más de 30 años con ciclos aproximadamente de ocho años bajistas y ocho años alcistas. Se supone que el dólar ha acabado su racha alcista con el movimiento del 1,40 al 1,05 marcado a finales de 2016. Ahora nos tocaría, con correcciones puntuales, ocho años (2016-2024) en los que el dólar se fuera depreciando poco a poco. Por el momento parece que se está cumpliendo. Además de estos factores, hay otros que pueden influir en la cotización de estas divisas, como son la evolución de la inflación, que en el caso de Europa no consigue alcanzar los objetivos marcados por el BCE y contribuye a apreciar la moneda.

Ignacio Cantos es director de Inversiones de atl Capital

Noticias relacionadas

¿Hasta dónde van a bajar los bancos centrales sus tipos de interés?

Se trata de una decisión crítica para los planes de inversión a largo plazo, que afecta tanto a la renta variable como a la renta fija