VALÈNCIA. Tras la caída de Abengoa en 2015 estamos asistiendo al día de la marmota nuevamente. Se repite la jugada, empresa sumamente endeudada, 'ingeniería contable', sobornos, proyectos con dudosos beneficios revisados ahora y una banca acreedora nerviosa por las sucesivas prórrogas (la última hace dos días) y retrasos hablando ya de planes de rescate, conversiones de deuda...

Deberíamos empezar a plantearnos qué ocurre en este tipo de empresas con márgenes reducidos, fuertes apalancamientos y competencia feroz. La quiebra de la constructora Carillion en el Reino Unido nos pone otra vez alerta sobre este tipo de compañías en unos sectores muy similares.

Pero empezando por el principio, Duro Felguera es una empresa que ejecuta proyectos llave en mano para los sectores energéticos, industrial y petrolífero. Además de estos proyectos, presta servicios a estas industrias como montajes y mantenimientos. Los problemas de Duro Felguera vienen de lejos, en 2015 sus cuentas presentan resultados negativos y desde ese momento no ha vuelto a estar en positivo.

Como vemos en el gráfico a finales de aquel año, la acción pasa de estar rondando los cuatro euros a estar solamente por encima de un euro antes del final de 2015, llegando a la situación actual de alrededor de los 50 centavos, donde los movimientos especulativos sobre posibles compradores, firmas de 'standstills' y otros aplazamientos provoca subidas importantes, pillada de minoristas y vuelta a la senda bajista. Fuente: Bloomberg

Fuente: Bloomberg

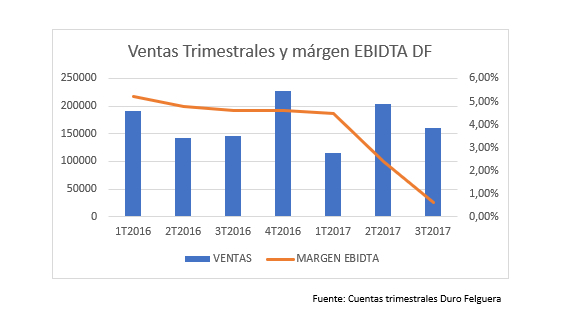

El declive de la acción se explica por varias razones, volatilidad en las ventas (cuando no maquillajes cosméticos), caída de márgenes, licitaciones muy ajustadas para ganar negocios que luego no se materializan en beneficios, problemas en mercados emergentes (Venezuela) donde se operaba vía comisiones de dudosa reputación. Con todo esto la deuda entra en una espiral imparable y la capacidad de repago se ve muy mermada.

Las soluciones para la empresa pasan por un plan de restructuración, concentración de actividades y mercados que generen valor, cura de adelgazamiento del balance y posiblemente despidos. De nada sirve liberar avales y continuar con la financiación de la empresa si al final, los proyectos no generan beneficios.

Evidentemente el inversor minorista no debería entrar, una cosa es que algún especulador a muy corto plazo con ordenes de stops muy ajustadas llegue incluso ganar dinero. Sin embargo, el riesgo de perderlo todo es muy grande si le pilla en medio de una suspensión de la acción bien por una ampliación de capital -donde los acreedores capitalicen deudas- o muy probablemente por un concurso al estilo Abengoa.

Guillermo Ramón Gregori es director GRG EAFI & Asesor Financiero CFA