opinión

Donde unos ven riesgos, otros atisban oportunidades

Miguel Ángel Paz

Miguel Ángel PazEl director de gestión de Unicorp Patrimonio (Grupo Unicaja) recomienda no dejarse llevar nunca por la euforia ni tampoco por el pánico a la hora de invertir a largo plazo

MÁLAGA. Decíamos el viernes pasado que era muy llamativo el movimiento tan agresivo de rotación desde sectores defensivos hacia sectores más arriesgados o puramente cíclicos. Da la impresión de que el mercado está totalmente convencido de que la elección de Trump generará un fuerte repunte del crecimiento de la economía de Estados Unidos y con ello se generará un fuerte repunte de la inflación. Y claro, puestos a asumir movimientos futuros, también este repunte de la inflación, provocará que la FED sea muy agresiva subiendo tipos. Y por supuesto, si ya descontamos que la FED va a subir tipos, pues entonces, tiene toda la lógica del mundo que el dólar se revalorice frente a las principales divisas mundiales.

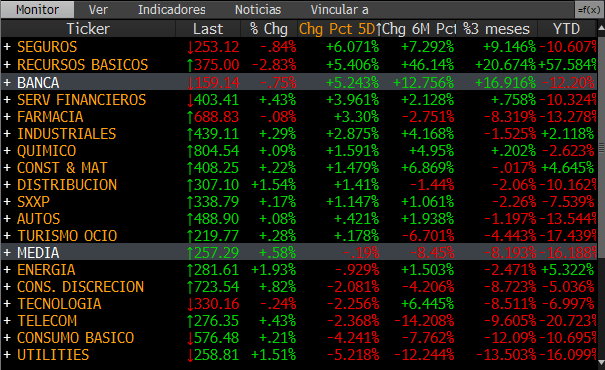

¿Pero el mercado siempre tiene la razón? Evidentemente no. Estos últimos años está lleno de ejemplos en los que se equivoca. Parece arrastrarnos a tomar decisiones que después, pasado el tiempo, se demuestra que eran las erróneas. En la siguiente tabla podemos ver el comportamiento de los principales sectores del Eurostoxx 600. Los he ordenado por la rentabilidad en los cinco últimos días de mayor o menor. Se ve claramente lo expuesto de que son los sectores más cíclicos los que muestran mucho mejor comportamiento. Sólo se cuela por arriba el sector farmacia por el hecho de que estaba muy castigado descontando una victoria de Clinton que bajara sus márgenes de beneficios.

Tiene lógica que los sectores defensivos no sólo no hayan subido sino que hayan tenido fortísimas correcciones. No parece. Pero como la tendencia es nuestra amiga (eso dicen los manuales de análisis técnico), un movimiento sísmico como el de los últimos días siempre hace replantear a los inversores si está en el sitio correcto y aunque no se esté totalmente convencido, estos toman por inercia posiciones en los activos 'más enrachados. Por eso, tras la primera reacción del día 9, este movimiento ha seguido en los siguientes días.

Movimiento más destacado en renta fija

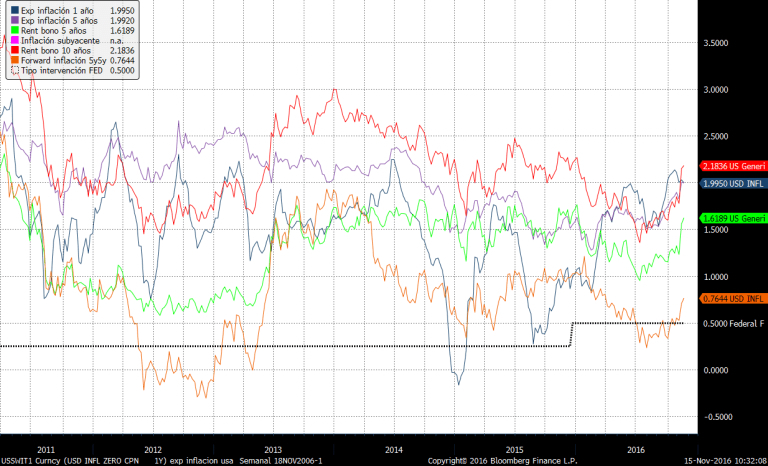

Pero el movimiento ha sido mucho más destacado en la renta fija. Comenzaron las ventas de deuda y éstas se han ido acelerando hasta media sesión de ayer. Incluso muchos informes nos hablan de un fuerte repunte de las expectativas de inflación desde la victoria de Trump que justifica el repunte de la rentabilidad de los bonos de gobierno. En el siguiente gráfico vemos que las expectativas de inflación a 1 (azul) y cinco años (azul) ya habían subido antes de las elecciones.

Sí que estos días ha repuntado el Forward 5Y5Y sobre inflación, que se supone que es el indicador que sigue la FED para acometer su política monetaria (línea naranja). Pero este indicador está hoy al 0.76%, muy lejos del objetivo de inflación de la autoridad monetaria. En el gráfico se observa por tanto que las expectativas de inflación no han sufrido un fuerte repunte y se mantiene más o menos dentro de los rangos del año.

En Europa ocurre algo similar. Las expectativas de inflación a 1 y 5 años se mantienen más o menos estables en torno al 1% en los últimos meses (línea roja y verde) así como la inflación subyacente actual (línea naranja). Lo que estamos viendo es un fuerte ajuste de los bonos alemanes para cerrar el GAP que estamos comentando desde hace semanas en estas claves. Pensamos que los bonos alemanes podrían seguir sufriendo y seguir cerrando el hueco (gap) entre su rentabilidad y las expectativas de inflación, tal y cómo ha sucedido con los bonos del estado de EE UU.

Pero en Europa ya casi todos los bonos a 10 años han cerrado ese gap. El swap a 10 años está hoy al 0.7%, y los bonos de gobierno europeos a 10 años ayer superaron con creces las expectativas de inflación comentadas. En el siguiente gráfico podemos ver que la rentabilidad del bono español ya está corrigiendo fuertemente desde ayer. La rentabilidad (TIR) del bono ya corrige 20 puntos básicos desde los máximos alcanzados en el día de ayer (1.43% frente a 1.65%).

Por tanto, una vez más los que antes de ayer se dejaron llevar por la masa y vendieron deuda y compraron renta variable muy cíclica, ayer tuvieron fuertes pérdidas. La opción de ser contraria tiene su recompensa.

Evidentemente no estamos diciendo que haya que comprar deuda a largo y sectores defensivos. La idea que queremos trasladar hoy es que la situación de la economía global no ha cambiado tan radical como está descontando el mercado. Los valores de renta variable de estilo value, con ingresos recurrentes, benéficos por acción estables o crecientes y menos ligado al ciclo eran buenos valores y lo seguirán siendo a pesar de Trump. Incluso si hoy tienen un descuento en precio, puede que sean más atractivos. Y los valores cíclicos, es verdad que estaban muy penalizados por las dudas sobre la ralentización económica y si Estados Unidos consigue aumentar algunos puntos su crecimiento económico, se verán favorecidos.

Pero en una cartera de largo plazo hay que mirar muchos factores y nunca es conveniente dejarse llevar por 'euforias' ni por 'pánicos'. Tras la tormenta viene la calma y tras la fiesta la resaca. Trump aún no ha comenzado su legislatura y de momento los inversores ven los beneficios, pero los perjuicios no tardarán en comenzar a descontarse, por lo que hay que mantener carteras prudentes. No parece probable que los inversores que han vendido renta fija estos días y están en liquidez, dediquen toda la liquidez a renta variable agresiva. Hay pasos intermedios, y hoy que las rentabilidades de los bonos están más altas que hace una semana, empiezan a generar oportunidades como la del bono español a 10 años del gráfico anterior.

Miguel Ángel Paz es director de Gestión de Unicorp Patrimonio (Grupo Unicaja)