análisis

Codere o el ¡hagan juego, señores!

VALÈNCIA. Atrás quedó el año 2015 donde las empresas de apuestas como Betfair o Paddy Power fueron de las empresas que más crecieron en el Eurostoxx 600. Las operaciones corporativas llegaron, nuevas regulaciones en la UE y ahora este tipo de compañías ya no brillan tanto.

Nuestra Codere no es una empresa de apuestas únicamente, es de todo menos eso. Por el contrario, gestiona mucho más activos y líneas de negocio: salas de bingo, salas de juegos, hipódromos y máquinas recreativas. Atrás quedaron los 21 euros de su salida a bolsa, ahora tenemos una empresa internacional, más diversificada tanto a nivel de producto como geográficamente, pero sobre todo tenemos una más endeudada que ha tenido que llegar a acuerdos con sus acreedores para poder subsistir.

Fuente: Marketwatch

Precisamente esta costosa expansión internacional, más un modelo basado en activos físicos provoca este fuerte apalancamiento que ha lastrado a la compañía. La cotización de la acción se ha desplomado en 10 años hasta ser un 'chicharro' que se mueve en base a rumores, restructuraciones de deuda y movimientos de divisa (las distintas crisis de las monedas latinoamericanas pasan una especial factura a los ingresos de Codere).

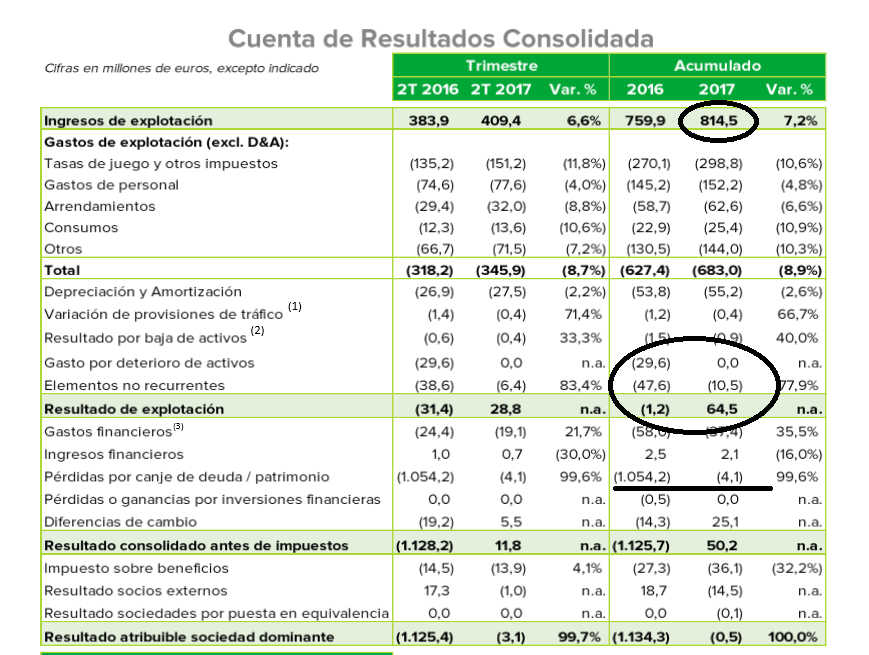

Una vez llegados hasta aquí no nos queda otra que confiar en que el plan estratégico empiece a funcionar. De momento en la cuenta de resultados del primer semestre vemos signos de mejoría. Aumento de la cifra de ventas, reducción de costes financieros, caída de no recurrentes, etc. Además, ahora sí el efecto divisa está ayudando.

Todavía es pronto para saber si mejora de verdad el negocio recurrente, las mejoras en la cuenta de resultados, aparte de la cifra de ventas que sube un 7% son motivadas por los efectos negativos del año pasado que por la propia actividad y otros elementos coyunturales como el efecto divisa.

Para el inversor especulador podría ser un buen momento de tomar posiciones siempre y cuando se confíe en la restructuración de la empresa, el viento de cara viene sobre todo en Argentina. Para el inversor a largo plazo más conservador no es hora de entrar, hay que esperar mucho más. Necesitamos ver más trimestres, probablemente un año entero más.

Por efectos de comparabilidad, necesitamos que desaparezcan los elementos que distorsionan la cuenta de resultados derivados de la restructuración. Necesitamos ver que los ingresos recurrentes crecen todavía más. Necesitamos ver un balance más saneado, con patrimonio positivo y sobre todo necesitamos observar que el modelo de negocio es el adecuado. Si se opta por el modelo online, deberá haber ventas de activos y un reordenamiento de las actividades. Por el contrario, si se opta por mantener las máquinas, los casinos, bingos y salas de juego se deberá justificar con resultados.

Guillermo Ramón Gregori es director GRG EAFI & Asesor Financiero CFA