análisis

Cinco factores que afectarán a medio plazo a la deuda de los mercados emergentes

La mayoría de los datos económicos y el posicionamiento de los inversores apuntan a una recuperación inminente de la deuda de los mercados emergentes

MADRID. Aunque 2018 ha sido un período de tremenda volatilidad y rendimientos negativos para la deuda de los mercados emergentes, la mayoría de los datos económicos y el posicionamiento de los inversores apuntan a una recuperación inminente. Para Lazard Asset Management, estas son las cinco preocupaciones que afectarán a medio plazo a la deuda de los mercados emergentes:

1) Crecimiento de Estados Unidos frente al del resto del mundo

Estados Unidos registró un impresionante crecimiento del PIB del 4,2% en el segundo trimestre de este año, la mayor cifra trimestral en casi cuatro años. La economía estadounidense mostró una fortaleza notable en un momento en el que el crecimiento de la zona euro se desaceleró hasta el 2,2%. El mercado se vio sorprendido por esta brecha y empezó a mostrar una narrativa en la que Estados Unidos estaba creciendo a expensas del resto del mundo.

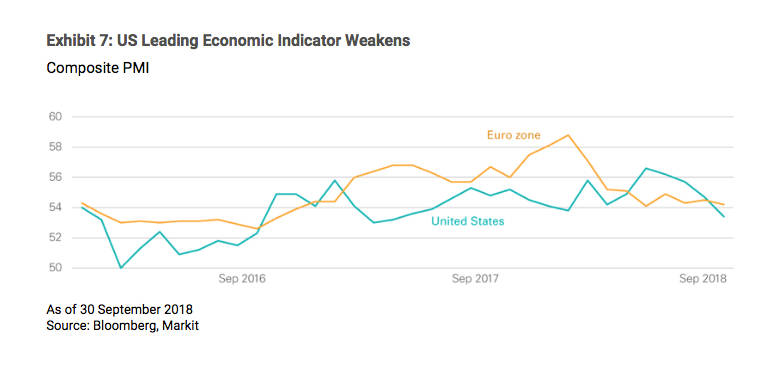

Desde entonces, dos condiciones han cambiado. Primero, las expectativas del mercado para los diferenciales de crecimiento del tercer y cuarto trimestre entre estas dos regiones se han reducido. En segundo lugar, en la lectura más reciente de septiembre, el PMI compuesto de Estados Unidos cayó por debajo del de Europa.

Y lo que es más importante, la trayectoria de crecimiento en Estados Unidos ha sido negativa durante cuatro meses consecutivos, mientras que se ha mantenido estable en Europa. Es probable que la reducción de los diferenciales de crecimiento a corto y medio plazo entre los Estados Unidos y Europa genere un cambio positivo en la confianza sobre los activos no monetarios. En la medida en que el crecimiento comience a disminuir a una tasa controlada en los Estados Unidos, esperaríamos que la reciente fortaleza del dólar se disipe, en beneficio del desempeño de los mercados emergentes.

2) La guerra comercial no tiene aún un claro perdedor

Todo parece indicar que el mercado considera que la estrategia de Estados Unidos en la guerra comercial con China es una táctica de negociación, donde después de un corto período, se llegará a un acuerdo y se cancelarán los arancelas ya impuestos. Esa visión del mercado se vio respaldada en agosto cuando Estados Unidos anunció un acuerdo bilateral con México, tras un año de negociaciones.

El riesgo es que cuanto más tiempo sigan vigentes los aranceles, mayor será la posibilidad de que la guerra comercial tenga un efecto pernicioso en los mercados. Seguimos preocupados por el riesgo de destrucción entre dos superpotencias que (hasta el momento) han mostrado muy poca disposición a negociar de buena fe.

3) Desequilibrios chinos y reacción a la política estadounidense

China ha puesto en marcha medidas de estímulo y protección muy similares a las utilizadas por las autoridades en la segunda mitad de 2015, cuando el renminbi también estuvo bajo presión. El resultado final de esas políticas fue u cambio positivo de la trayectoria de crecimiento y abultadas ganancias en activos no monetarios en los dos años siguientes.

Aunque es poco probable que la historia se repita, esperamos que las condiciones de crecimiento de China mejoren más de lo esperado el próximo año, lo que debería respaldar los activos de los mercados emergentes.

4) Errores de política monetaria en los mercados emergentes

Pese a las turbulencias vistas en Argentina y Turquía, en nuestra opinión, en los próximos meses el evento de mercados emergentes más importante estará en Brasil. Jair Bolsonaro, el candidato de extrema derecha que ganó el pasado domingo 28 de octubre será el responsable de determinar si Brasil emprende la profunda reforma fiscal que necesita el país para estabilizar sus índices de deuda.

El mercado cree que es probable que Bolsonaro reforme las pensiones y desde Lazard Asset Management estimamos que el país estabilizará su economía, provocando una incipiente recuperación de la deuda de los mercados emergentes en el cuarto trimestre, dado el gran peso de Brasil en los índices de renta fija.

5) Posicionamiento del dólar

El posicionamiento actual del dólar estadounidense podría debilitarse dependiendo del resultado de las elecciones de medio mandato que tendrán lugar a principios de noviembre. Actualmente, el mercado espera que el Partido Demócrata recupere la mayoría en la Cámara de Representantes, pero no en el Senado. Si logran ganar ambas cámaras, las posibilidades de estancamiento de las políticas aumentan notablemente, lo que probablemente daría apoyo a los bonos y debilitaría el dólar.

De cara al último trimestre del año, esperamos que los márgenes crediticios y las divisas de los mercados emergentes se recuperen.

Departamento de Análisis de Lazard Asset Management

Noticias relacionadas

Las oportunidades que ofrece una globalización fragmentada

Es poco probable que la globalización siga una progresión lineal hacia una aceleración o un retroceso, por lo que un escenario híbrido sea más evidente