opinión

Aumenta el optimismo inversor ante la recuperación económica mundial

Lukas Daalder, director de Inversión de Robeco Investment Solutions

Lukas Daalder, director de Inversión de Robeco Investment SolutionsEl director de Inversión de Robeco Investment Solutions advierte también que todavía siguen existiendo riesgos para los mercados de renta variable

MADRID. El índice Dow Jones Industrial Average logró establecer hasta 12 máximos históricos consecutivos en el mes de febrero, en un entorno en el que el sentimiento positivo generado por la continuada solidez de los datos económicos se mantiene en auge. Sin embargo, debido a la cargada agenda política y al continuado malestar suscitado por la salvaje retórica del nuevo presidente estadounidense Donald Trump, Robeco mantiene su posición neutral en renta variable, por el momento.

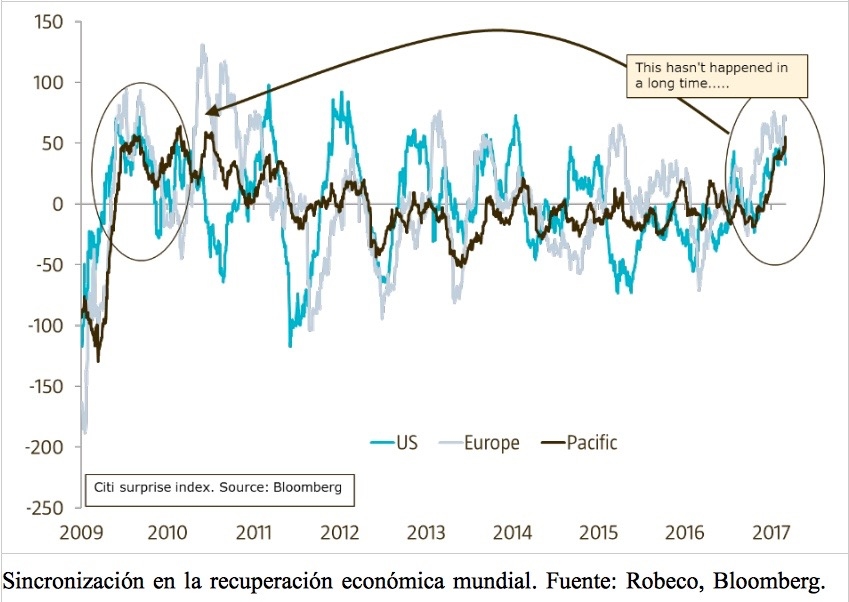

Los datos subyacentes han seguido siendo mayoritariamente positivos en todas las regiones del mundo, sobre todo en Europa, donde han superado las previsiones. El consumo está aumentando prácticamente en todas partes, y la confianza tanto de productores como de consumidores se sitúa en niveles que no veíamos desde hace bastante tiempo.

Nos encontramos ante una recuperación económica sincronizada, por lo que no resulta sorprendente que los activos de riesgo estén teniendo una buena evolución. La última vez que se produjo un momentum positivo y generalizado de esta magnitud fue en el año 2009, cuando la economía mundial empezó finalmente a repuntar tras una profunda recesión.

Ante esta aceleración del momentum de crecimiento, los mercados de valores se muestran dispuestos a asimilar todo lo que se les lance, ya sea las buenas noticias de las elecciones en Holanda con la victoria de los liberales de Mark Rutte, ó la incertidumbre que rodea a las elecciones francesas, los últimos planes (y los tweets) de Trump, ó los crecientes obstáculos a la globalización. Ninguno de estos factores parece capaz de mermar el sentimiento positivo que actualmente reina en las partes de mayor riesgo de los mercados financieros.

Incluso Trump ha ayudado a que las cosas mejoren, al adoptar un tono más conciliador en su intervención ante el Congreso estadounidense. De repente, ve con mejores ojos a la OTAN; se abstiene de mencionar las noticias supuestamente falsas; e incluso se muestra dispuesto a tender puentes con sus oponentes. Esto hizo que muchos respiraran con alivio, y que las bolsas subieran gracias a la disminución de las 'tensiones'.

En esta historia sólo falla una cosa, y es que, para empezar, nunca hubo ninguna proliferación de las tensiones en los mercados de renta variable; prácticamente en ellos no hay volatilidad, y las acciones cotizan en rangos de fluctuación muy estrechos. Entonces, si los valores no bajan cuando aumentan los riesgos, pero sí que suben cuando estos parecen atenuarse en cierta medida, la conclusión es sencilla: las acciones quieren subir, y buscan casi cualquier motivo para hacerlo. Naturalmente, existen todo tipo de posibles escenarios desagradables pero, hasta que alguno de ellos llegue a materializarse, el mercado de valores parece muy dispuesto a hacer caso omiso de ellos.

El lado oscuro de la fuerza

Estos ‘escenarios desagradables’ no deben subestimarse. Pero esta situación tiene también otra cara: los mercados de valores pueden optar por no hacer caso de cada declaración salida de tono que haga Trump, pero está claro que las decisiones de inversión que toman las empresas se basan en consideraciones más sólidas. Penden sobre el mercado diversos focos de incertidumbre que pueden resultar de vital importancia para la toma de decisiones de inversión.

En el caso de Estados Unidos, tenemos el tema de los aranceles y otras amenazas que ha lanzado Trump. En Europa, y una vez celebradas las elecciones en Holanda con los mercados dando la bienvenida a los resultdos obtenidos por los liberales, nos enfrentamos a la posible amenaza de las fuerzas populistas en las elecciones que van a celebrarse en Francia y Alemania, así como al hecho de que Reino Unido va a invocar el Artículo 50 para comenzar el proceso del Brexit.

Asimismo, los datos económicos que han propiciado este repunte de los mercados de renta variable pueden estar llegando a un punto de inflexión. Las lecturas del índice de responsables de compras (PMI) llevan tiempo situándose por encima de 50, un nivel que refleja el estado de expansión. Gran parte de esta recuperación se basa en que los datos publicados han sido superiores a lo previsto por la mayoría de los economistas y analistas del mercado, tendencia que es posible medir a través del índice de sorpresas Citi Surprise.

El margen para que surjan sorpresas positivas ha disminuido claramente. Como norma, el índice Citi Surprise revierte hacia su media y, con el índice constantemente por encima de 50, y la zona euro firmemente por encima de 70, existe la posibilidad de que los mismos factores que han servido de impulso comiencen a convertirse en obstáculos. ¿La actual solidez macroeconómica presenta el suficiente impulso como para seguir haciendo subir el mercado de valores aunque los datos dejen de sorprender al alza?

Y ¿realmente queremos empezar a invertir con todas estas cuestiones sin aclarar ni resolver, o es mejor esperar a ver un poco más de 'chicha'? Habrá quien quiera invertir pero, desde luego, no estamos ni mucho menos ante una situación convencional de contexto favorable para la inversión. Para eso se requiere mucha más claridad. Por todo ello, nuestra posición en renta variable es neutral.

Lukas Daalder es director de Inversiones de Robeco Investment Solutions