MADRID. Ercros (ECR) es un grupo industrial que opera en el sector químico donde mantiene una posición de liderazgo en los principales mercados en los que está presente, suministrando sus productos a una gran variedad de sectores: químico, construcción, madera, pinturas,alimentación, farmacia, tratamiento de aguas... Con una facturación de 677 millones de euros y un Ebitda de 64,9 millones en 2018, la petroquímica exporta casi la mitad de sus ventas (47%) a más de 100 países, principalmente dentro de la Unión Europea.Su negocio se encuentra diversificado en tres segmentos bien diferenciados como son los derivados del cloro, química intermedia y farmacia.

Por líneas de negocio, la división de farmacia es el negocio con un mayor porcentaje de sus ingresos procedentes del exterior (90%), seguida de la división de química intermedia (65%). Sin embargo, el principal mercado de la división de derivados del cloro es nacional (70% de sus ingresos) donde ECR mantiene una posición de liderazgo con un 62% de la capacidad total de producción de cloro instalada en España.

Por áreas geográficas, la Unión Europea (UE) es el principal destino de las exportaciones del grupo y supone el 26,9% de sus ventas consolidadas. La facturación en esta zona se mantuvo estable el pasado año al caer tres décimas respecto a 2018. Los principales destinos de las exportaciones de ECR son Francia (21%), Italia (11%) y Portugal (7%). Además, dadas las características del negocio de ECR, el dólar es la principal divisa a que está expuesta el grupo, con una exposición neta de unos 35 millones de euros al cierre de 2018.

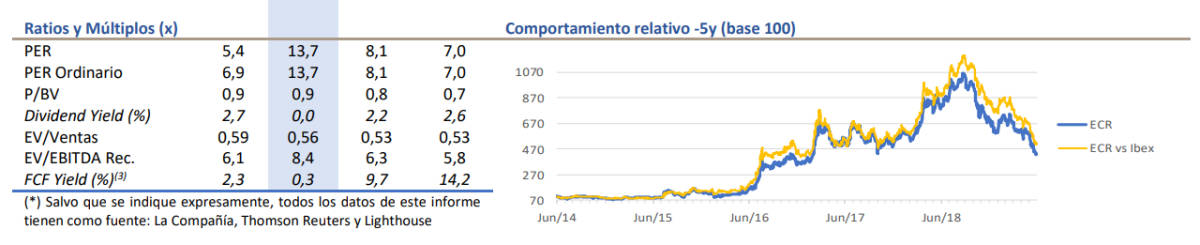

Tras las severas 'penalidades' de la crisis económica (beneficio neto negativo desde 2009 hasta 2014), los últimos años se han caracterizado por un entorno cíclico favorable en el que los principales productos a los que la cuenta de resultados de ECR es sensible -sosa por el lado de los ingresos; etileno y metanol por el lado de los costes-, se han comportado muy positivamente, con un efecto evidente (ECR es un 'cíclico puro') en la cuenta de resultados (Ebitda +45,7% TACC 2014-2018). Y en su cotización, que multiplicó por 13 veces entre 2014 y los máximos alcanzados en 2018.

El escenario central estimado para este año y el siguiente es una recuperación 'moderada' de los precios de la sosa y una normalización de los costes de sus principales aprovisionamientos y suministros. Pero esa recuperación no llegaría hasta el próximo año.

La idea básica es la de una compañía con cierta resiliencia, pero no la de una compañía acíclica. Ni la de un ciclo favorable. En el caso de que los precios de la sosa no se recuperasen en 2020 y el precio del dicloroetano (EDC) se mantuviese en niveles similares a los esperados para este año, estimamos un margen Ebitda para 2020 similar al esperado para 2019, es decir, un 6,6%. Y un FCF -Free Cash Flow o flujo de caja libre- por encima de los 10 millones de euros. En este escenario la deuda neta se situaría sobre 3x DN/EBITDA dificultando la vuelta de la retribución al accionista.

Un 'free float' superior al 80%

Pero la compañía seguiría siendo rentable desde un punto de vista operativo y su estructura financiera, sólida. No existen los 'cíclicos con red', pero la posición de ECR ha mejorado mucho a la hora de enfrentar una eventual situación macroeconómica adversa.

Sin un núcleo sólido de accionistas con una participación superior al 5% y sin presencia de participaciones significativas en el consejo de administración -Antonio Zabalza, presidente de ECR, mantiene una posición del 0,1% del capital-, no encontramos ningún accionista de control en el accionariado de Ercros, cuyo free float o acciones que cotizan libremente en el mercado es superior al 89%. Asimismo, y dentro del marco de la política de retribución al accionista, Ercros posee un 2,7% del capital para su amortización.

David López es analista de Lighthouse