visión financiera

Las tensiones en Oriente Medio convierten al dólar en un activo refugio

Thomas Hempell

Thomas Hempell MADRID. 2024 seguirá siendo un año difícil para el dólar. Pero, como advertimos en nuestras perspectivas para este año, resultaría costoso descartar esta divisa antes de tiempo. Con una 'desinflación inmaculada' cada vez más probable, hemos elevado nuestra previsión del PIB estadounidense al 2,1% para 2024.

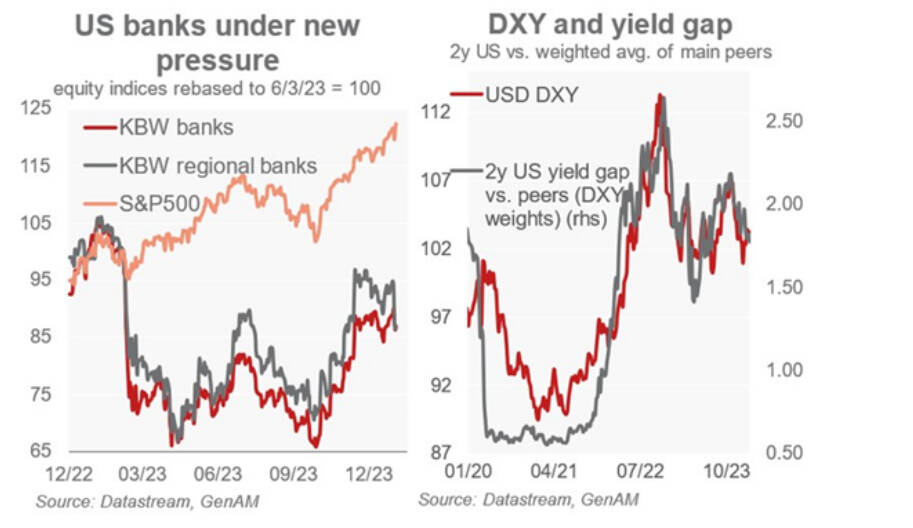

Como confirmó el presidente de la Reserva Federal americana (FED), Jerome Powell la semana pasada, el Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) pecará de prudente antes de empezar a recortar los tipos. Esto podría mantener la resistencia del dólar a corto plazo, incluso después de las ganancias de casi el 2% registradas en lo que va de año. Las tensiones en Oriente Medio también mantendrán la oferta del dólar como refugio seguro.

Sin embargo, cualquier avance adicional puede ser un buen punto de entrada para construir coberturas del dólar para el resto del año. Los recortes de tipos de la FED y la relajación de la inflación apuntan a una menor incertidumbre sobre los tipos, así como a una erosión de la ventaja de los rendimientos estadounidenses durante la primavera; en particular en beneficio del yen -el Banco de Japón se prepara para subir los tipos- y más moderadamente también de las divisas europeas.

El euro podría beneficiarse de la estabilización gradual de las perspectivas de crecimiento en la Eurozona, aunque los recortes graduales del BCE mantendrán a raya cualquier rebote del euro. Mantenemos un objetivo de final de año de 1,13 unidades para el cruce euro/dólar.

Thomas Hempell es jefe de Análisis Macro y de Mercado de Generali Investments

Noticias relacionadas

La Fed recorta los tipos en 50 puntos básicos, pero el dólar resiste

Informe elaborado por Enrique Díaz-Alvarez, Matthew Ryan, Roman Ziruk e Itsaso Apezteguia