MADRID. La deuda soberana emergente denominada en divisa local y extranjera subió en el cuarto trimestre de 2022, ya que unos datos de inflación en Estados Unidos más débiles de lo esperado y el posible fin de la política china de cero tolerancia a la covid-19 atrajeron a los inversores que buscan generar rendimientos.

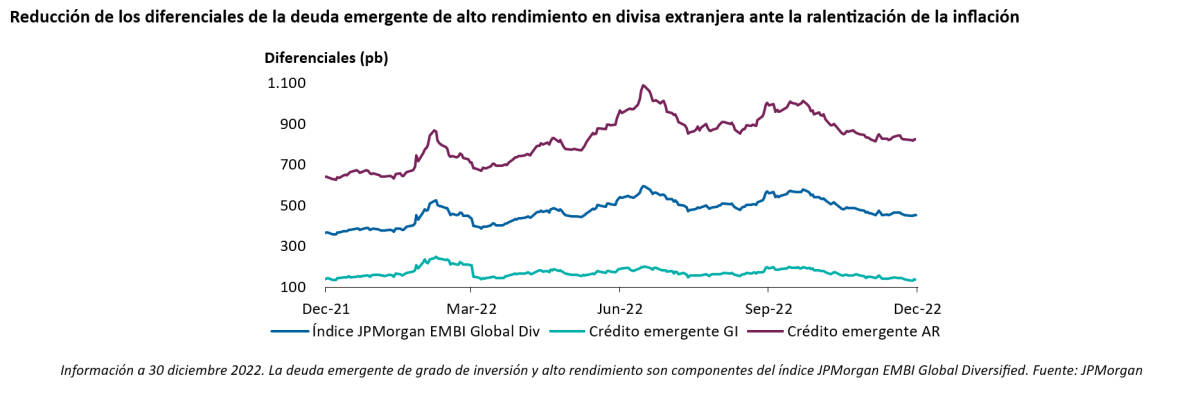

La deuda soberana de alto rendimiento denominada en dólares fue la que registró mayores subidas, con una reducción de los diferenciales de 175 puntos básicos (pb). Los emisores del África Subsahariana fueron los que contribuyeron en mayor medida al repunte del mercado, a pesar de la creciente preocupación de las agencias de calificación crediticia ante la posibilidad de que la carga de la deuda externa esté alcanzando niveles insostenibles en varios países de la región. Muchos inversores consideran que las valoraciones actuales ya descuentan el creciente riesgo de posibles impagos o restructuraciones de la deuda en estos países.

La deuda emergente denominada en divisa local registró una sólida y geográficamente diversa rentabilidad en el cuarto trimestre. Uno de los factores que contribuyó en mayor medida fue el debilitamiento del dólar frente a una amplia cesta de divisas emergentes. La deuda emergente en divisa local se vio afectada durante todo el año 2022 por el fortalecimiento del dólar estadounidense. Sin embargo, en relación con el euro y la libra esterlina, las divisas emergentes lograron resistir bastante bien.

En nuestra opinión, cualquier factor que favorezca el debilitamiento del dólar -como una pausa en las subidas de tipos de interés o un recorte de tipos- podría beneficiar a las divisas emergentes en términos de dólar. Esta dinámica de divisas potencialmente favorable y los atractivos rendimientos reales y nominales, sobre todo en ciertos países de América Latina, nos llevan a favorecer ligeramente la inversión en deuda denominada en divisa local.

A pesar de la reducción de los diferenciales de la deuda de alto rendimiento denominada en dólares, vemos ciertas oportunidades de carry en títulos de crédito en dificultades, muchas de las cuales ya están descontadas por el mercado, así como en ciertos créditos de alto rendimiento potencialmente más seguros, como Egipto, que tiene acceso a financiación externa.

También es posible encontrar oportunidades de valor en ciertos títulos de deuda corporativa emergente gracias a sus ventajas de diversificación geográfica y un diferencial atractivo en relación con la deuda de mercados desarrollados de calificación y duración equivalentes.

En general, la combinación de valoraciones y rendimientos atractivos en gran parte de la clase de activo con la buena gestión política en algunos de los mayores emisores de deuda en divisa local podría ofrecer un entorno favorable para la deuda emergente en 2023. No obstante, la continua incertidumbre económica y geopolítica exige un enfoque más prudente y diversificado.

Jeremy Cunningham es director de inversiones de Capital Group