análisis

El valor relativo de la deuda emergente

MADRID. El reciente aumento de los precios de las materias primas ha agravado la aceleración de la inflación que se ha registrado en todo el mundo, derivada de la interrupción de las cadenas de suministro que ha provocado la pandemia. Hace unos meses se pensaba que los factores impulsores de la inflación tendrían carácter transitorio, pero ahora parece que se va a mantener en niveles elevados durante más tiempo del previsto inicialmente, a pesar de la reducción de la renta real y de la actividad económica.

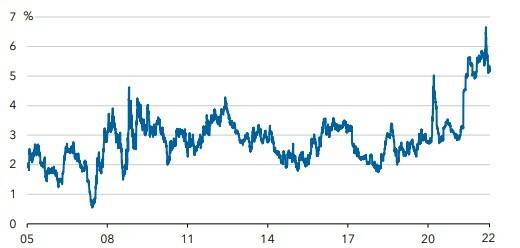

Una consideración interesante es la diferencia entre los mercados emergentes y los desarrollados en lo que se refiere tanto al impacto de la inflación como a la respuesta que se le da. Los bancos centrales de los mercados desarrollados se han pasado los últimos diez años tratando de acercar la inflación a su objetivo, mientras que los de los mercados emergentes, en su mayoría, han seguido insistiendo en su propósito a largo plazo de reducción de la inflación. Tal y como muestra el gráfico, y de forma bastante inusual, la inflación ha estado esta vez relativamente más contenida en los mercados emergentes que en los desarrollados.

La inflación ha subido menos en los mercados emergentes que en Estados Unidos

Información a 30 abril 2022. Inflación de los mercados emergentes ponderada según el índice GBI EM. Fuente: Bloomberg

En nuestra opinión, ello se debe principalmente a dos razones. La primera es que la recuperación económica de los mercados emergentes está siendo más débil, y la segunda es que los bancos centrales de estos mercados se han mostrado más proactivos a la hora de subir los tipos de interés.

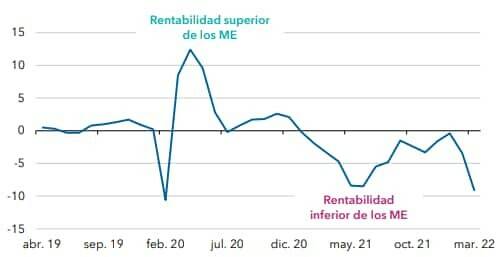

Los mercados emergentes, al igual que los desarrollados, han registrado fuertes contracciones del producto interior bruto (PIB) a causa de la pandemia, lo que a su vez ha provocado grandes brechas de producción. Además, la recuperación de los mercados emergentes ha sido menor que la de los mercados desarrollados (como puede comprobarse en el gráfico, que muestra la fortaleza de los índices de gestión de compras de los mercados desarrollados con respecto a los emergentes), lo que se debe, en parte, al menor gasto fiscal y a las menores tasas de vacunación. La debilidad de la recuperación económica y las brechas de producción suelen asociarse a unas tasas de inflación cíclicamente inferiores.

Índices de gestión de compras (PMI) del sector manufacturero: mercados emergentes menos mercados desarrollados

Información a 31 marzo 2022. PMI: índice de gestión de compras. Fuente: IHS Markit

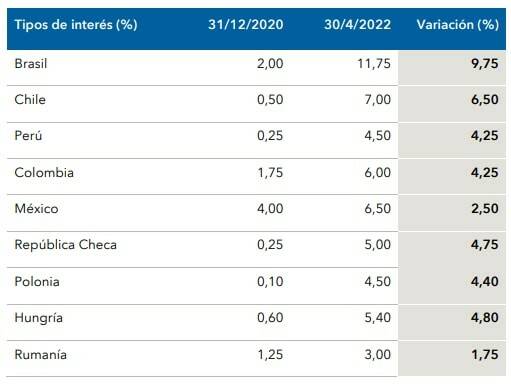

Las autoridades de los mercados emergentes comenzaron a subir los tipos antes que los bancos centrales de los mercados desarrollados.

De media, los bancos centrales de los mercados emergentes se han mostrado proactivos a la hora de subir los tipos de interés en relación con los de los mercados desarrollados, a pesar de las débiles condiciones nacionales. Ello se debe a varias razones:

Información a 30 abril 2022. Fuente: Bloomberg

Información a 30 abril 2022. Fuente: Bloomberg

1) El aumento de los precios de las materias primas afecta a algunos mercados emergentes más que a los desarrollados

Aunque la inflación afecta a los consumidores de todo el mundo, el reciente aumento de los precios de las materias primas está teniendo un fuerte impacto en muchos países de mercados emergentes. Los precios de los alimentos se han acelerado en todo el mundo, ya que tanto Rusia como Ucrania son importantes importadores de productos alimentarios básicos. Los alimentos constituyen el principal componente de las cestas de inflación en muchos mercados emergentes, ya que representan aproximadamente el 25% de la cesta del IPC en la mediana de los países emergentes (y hasta un 50% en algunos países como la India). Este porcentaje no llega al 15% en el caso de los mercados desarrollados ni al 10% en el caso de Estados Unidos. Tal y como quedó demostrado a principios de la década de 2010 con la Primavera Árabe, el aumento de los precios de los alimentos puede desestabilizar enormemente a los mercados emergentes. Sin embargo, algunos países de mercados emergentes, especialmente en América Latina, han estado algo protegidos frente a la subida de los precios de los alimentos, ya que producen localmente gran parte de sus productos y, en algunos casos, son menos dependientes del trigo y los cereales.

2) Los bancos centrales de los mercados emergentes tienen que hacer mayores esfuerzos para demostrar su credibilidad y evitar que se consoliden las expectativas de inflación.

Aunque muchas de las causas de inflación podrían parecer transitorias (alimentos, energía, problemas de suministro provocados por la pandemia, etc.), una vez que esta comienza a extenderse a otras áreas, las expectativas de inflación aumentan y el comportamiento cambia. En los mercados emergentes se podría llegar antes a esta situación que en los mercados desarrollados, ya que la mayoría de los mercados emergentes no suelen presentar niveles reducidos de inflación.

3) Los bancos centrales de los mercados emergentes están acostumbrados a los ciclos de inflación, por lo que pueden utilizar los tipos de interés de forma más eficaz para hacer frente a los problemas de inflación.

Los bancos centrales de los mercados emergentes no han puesto en marcha medidas de expansión cuantitativa durante la pandemia, por lo que pueden utilizar los tipos de interés de forma más eficaz para hacer frente a los problemas de inflación, a diferencia de los bancos centrales de los mercados desarrollados. Además, en los mercados emergentes no cobra tanta importancia el discurso de los bancos centrales ni otras herramientas adicionales.

4) La subida de tipos de interés puede proteger a los mercados emergentes frente a las salidas de capital cuando la Reserva Federal comience a subir los tipos.

Los mercados emergentes suelen tener que hacer frente a salidas de capital en periodos de subida de tipos en Estados Unidos, ya que dicha subida suele reducir el diferencial de tipos de interés y, por tanto, disminuir la compensación que reciben los inversores por el riesgo país de los mercados emergentes. Por lo tanto, los bancos centrales de estos mercados deben adelantarse a la subida de tipos de interés en previsión de la futura actuación de la Reserva Federal.

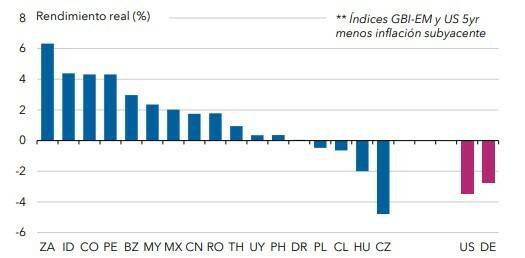

Tal y como muestra el gráfico, la aceleración de las subidas de tipos de interés por parte de los bancos centrales de los mercados emergentes ha impulsado al alza los diferenciales de tipos de interés reales y nominales entre los mercados emergentes y Estados Unidos. Además, el rendimiento real es mayoritariamente positivo en los mercados emergentes.

Rendimiento real de los mercados emergentes menos rendimiento real estadounidense

Las rentabilidades obtenidas en el pasado no garantizan rentabilidades futuras. Información a 26 abril 2022. El rendimiento de los mercados emergentes se calcula utilizando los índices GBI-EM Broad. El rendimiento estadounidense es el índice Bloomberg generic 5-year. La inflación se refiere al IPC subyacente de los países individuales. Fuente: Bloomberg y cálculos de Capital Group.

En nuestra opinión, la mayoría de los mercados emergentes están en una posición relativamente firme para hacer frente a los próximos desafíos, gracias a unos fundamentales mayoritariamente sólidos y unos favorables factores técnicos.

Mantenemos una postura de prudencia en relación con la duración de la deuda denominada en dólares, ya que es probable que la inflación de los mercados desarrollados acabe siendo más persistente de lo que parece indicar la actuación de la Reserva Federal.

Rendimiento real

Las rentabilidades obtenidas en el pasado no garantizan rentabilidades futuras. Información a 26 abril 2022. ZA = Sudáfrica; ID = Indonesia; CO = Colombia; PE = Perú, BZ = Brasil; MY = Malasia; MX = México; CN = China; RO = Rumanía; TH = Tailandia; UY = Uruguay; PH = Filipinas; DR = República Dominicana; PL = Polonia; CL = Chile; HU = Hungría; CZ = República Checa; US = Estados Unidos; DE = Alemania. Fuente: Bloomberg

Pero continuamos encontrando ciertas oportunidades idiosincráticas en el universo de deuda de mayor rendimiento denominada en dólares. La deuda emergente denominada en divisa local resulta atractiva, gracias al elevado diferencial de rendimiento real, especialmente en el tramo medio de la curva, ante la reducción de la pendiente de muchas curvas en divisa local.

Ante el punto del que parten los tipos de cambio de los mercados emergentes y la previsión de un crecimiento positivo en la mayoría de estos mercados, pensamos que las divisas emergentes podrían contribuir este año a la rentabilidad total.

Kirstie Spence es gestora de renta fija de Capital Group

Noticias relacionadas

Las oportunidades que ofrece una globalización fragmentada

Es poco probable que la globalización siga una progresión lineal hacia una aceleración o un retroceso, por lo que un escenario híbrido sea más evidente