la cartera recomendada...

Cuatro acciones de bolsa con potencial

ELCHE. Este inicio de año está siendo algo movidito, especialmente para las cotizadas tecnológicas o cuyas expectativas de crecimiento son mayores. Sin embargo, esto no quita que no sea buen momento para invertir en renta variable, más aún si nuestro horizonte temporal es a largo plazo.

En ese caso, tenemos hoy cuatro empresas cuyos negocios están adaptados a un entorno cambiante y que apuntan al futuro. Además, se trata en todos ellos de negocios consolidados con una posición fuerte en sus respectivos sectores.

Para esta ocasión hemos elegido a Booking, Darling Ingredients, Nvidia y Domino's Pizza, que a continuación analizamos individualmente.

BOOKING

Es la plataforma líder de agregador de tarifas de viajes. Seguramente todos la conozcamos y la mayoría hagamos un uso de ella cuando estamos planeando un viaje. No solo nos permite encontrar los mejores hoteles, sino también los mejores vuelos. Además, al tratarse de una plataforma está imponiendo unas fuertes barreras de entrada al sector. Simplemente, pregúntate qué tendrías que hacer para poder competir con una empresa como esta. Tendrías que convencer tanto a la parte de la oferta (hoteles y vuelos) como a la parte de la demanda (los clientes de esos hoteles y aerolíneas) de participar en ella, pero para eso tendrás que incentivarlos de alguna manera. No es fácil, ¿verdad?

Hacer una plataforma no es tarea fácil, necesitas de tiempo, habilidad y suerte. Pero cuando lo consigues te aseguras una fuerte ventaja competitiva respecto la competencia. Y no solo eso, también consigues hacer escalable un sector que hasta entonces no lo era. Antes requería de agentes de viajes para cualquier viaje, ahora simplemente entrando en la web y con ayuda de foros y blogs te puedes planificar tú solo el viaje y con grandes descuentos, y en todo ese proceso Booking simplemente cobra por cada transacción, lo cual hace que no necesite de ingentes cantidades de capital para hacer correr su negocio.

Por último, es un negocio que históricamente siempre ha cotizado a múltiplos más elevados por el elevado crecimiento y amplios márgenes que tenía. Sin embargo, la pandemia también la ha pasado factura y eso ha hecho que su cotización sufra. Actualmente, la empresa cotiza con un P/E de 55x, sin embargo, se espera que a finales de 2022 cotice a 24x y para 2023 en 19x, gracias a que sus resultados se recuperarán y continuarán creciendo como lo hacían hasta ahora. Una buena oportunidad de compra ahora que se ve el fin de la pandemia.

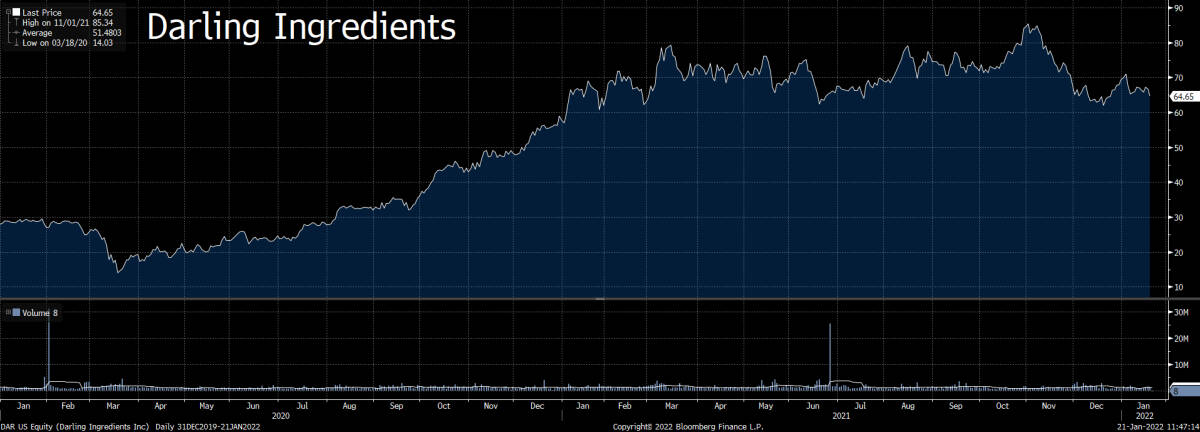

DARLING INGREDIENTES

Es una compañía que recientemente hemos incorporado a nuestro fondo Gesem W-Health & Sport. Su negocio consiste en la recogida de residuos del sector de alimentación y su posterior procesamiento para desarrollar nuevos productos. Hablamos de productos destinados al consumo humano, como suplementos de colágeno y el consumo animal, donde desarrollan alimentación para ganado.

Este es el típico ejemplo de empresa con negocio 'feo' donde nadie se fija, pero cuyos resultados son espectaculares. Este tipo de negocios son los que Peter Lynch destaca en sus libros, ya que están fuera del radar de los analistas y ofrecen oportunidades buenas de inversión hasta que el mercado lo descubra. Además, el momentum de sus resultados es también sorprendente. Hasta ahora estaba teniendo márgenes muy ajustados, especialmente los márgenes netos, debido a que sus costes fijos eran elevados y necesitaban de una masa de ingresos lo suficientemente grande como para poder cubrirlos. Una vez alcanzada esta masa crítica, todo crecimiento se traduce en ampliación de márgenes y esto es lo que está ocurriendo los últimos años.

Actualmente, cuenta con un margen neto del 13% pero se espera que para 2024 sea del 20%, que acompañado de un crecimiento de sus ingresos sitúa el beneficio neto en 7,25 dólares frente a los 4,03 que se espera que haya obtenido en 2021. Esto nos deja una compañía que participa de la economía circular y cuyos servicios se volverán cada vez más necesarios, cotizando con un PER actual de 16x, pero de 11x para 2023.

NVIDIA

La actual situación está dejando que empresas como Nvidia, cuyos ratios de valoración son más elevados estén sufriendo ante la subida de tipos. Sin embargo, este castigo indiscriminado está llevándose también por delante a cotizadas de alta calidad como es Nvidia, ofreciendo a aquellos que hasta ahora no habían entrado en la compañía una oportunidad.

Para quien no conozca hablamos del líder mundial en la fabricación de chips, concretamente es conocido por sus tarjetas gráficas. Nació enfocada en el sector de videojuegos, pero pronto empezaron a salirle novias a medida que la gente iba conociendo la calidad de sus productos. Hoy en día, las aplicaciones de sus tarjetas gráficas van desde la inteligencia artificial y el análisis de datos hasta la minería de criptomonedas, pasando también por el sector de videojuegos. Esto ha provocado que la empresa vaya adaptándose a lo que sus clientes le demandaban.

Esta adaptación ha hecho que amplíe sus servicios haciendo que sus ventas estén más diversificadas y no dependan únicamente de la venta de microchips. Concretamente, el 41% de sus ingresos provienen de centros de datos especializados en la inteligencia artificial, computación de alto rendimiento, soluciones para conducción autónoma y diferentes componentes necesarios para la robótica.

Muchos piensan que las valoraciones de Nvidia son exageradas y que no representan su valor real. Nosotros no somos de esos, la firma, a pesar de ser un gran conocido dentro del sector, tan solo cuenta con el 15% del mercado, siendo aún hoy por hoy el gran líder Intel e incluso situándose por debajo de AMD. Esto nos permite pensar que si la compañía sigue consolidando su producto en el mercado, tarde o temprano superará a AMD e irá comiendo terreno a Intel quien está de capa caída. Pero esto no es todo, sus microchips son cada vez más demandados por más sectores, lo cual hace que el sector en sí ya crezca año tras año. Asimismo ha conseguido mejores márgenes y retornos que su sector, contando con un margen neto del 34% frente a la media del 26% y unos retornos sobre la inversión del 42% frente el 39% de su sector.

DOMINO'S PIZZA

La última cotizada que traemos también es conocida por todos de un negocio fácil de entender y, por tanto, de analizar por lo que animamos a todos a echarle un vistazo. Básicamente es una cadena de pizzerías y cuyo modelo de negocio se basa en tiendas en propiedad y franquicias. Domino's está presente en todo el mundo contando con más de 6.000 tiendas en EEUU y 11.000 en el resto del mundo. Aunque tú puedes consumir sus productos en los restaurantes, dos terceras partes de sus ventas provienen de el envío a domicilio, siendo el resto recogidas en tienda y consumo en ellas. Esto hace que su eficiencia a la hora de producir y entregar pizzas sea esencial.

Concretamente podemos ver esta eficiencia comparándola con Pizza Hut (propiedad de Telepizza), su mayor competidor. Pizza Hut requiere de más tiendas que Domino's y sus ventas son menores. Esta eficiencia es una clara ventaja competitiva para el negocio, ya que cada tienda le atribuye más ventas que la competencia. La compañía lo sabe y por ello apuesta constantemente por la innovación tecnológica no solamente en cuanto a distribución y pedidos online, sino también en producción que le permita mejorar esa eficiencia.

Sus fuentes de ingresos son tres: sus tiendas en propiedad, los royalties de las franquicias y del suministro de la materia prima. Su principal fuente de ingresos proviene de esta última fuente, el suministro de la materia prima. Esto podría parecer peligroso ya que este tipo de negocios normalmente se nutren principalmente de los royalties. Sin embargo, la empresa prefiere reducirlos proporcionando así mayores retornos a los franquiciadores. Además, su modelo de negocio basado principalmente en el envío a domicilio hace que sea menos sensible que el resto del sector hostelero. Como conclusión, tenemos un negocio con márgenes elevados, que ha ofrecido un retorno sobre la inversión del 30% de media en los últimos años y con una valoración más que justa, cotizando actualmente a un PER de 20x que en 2024 será de 17x.

Sergio Serrano y Kevin González son director general y analista de Gesem AV