visión financiera

¿Cómo impactarán las bajadas de tipos en EE UU sobre acciones y bonos?

Duncan Lamont

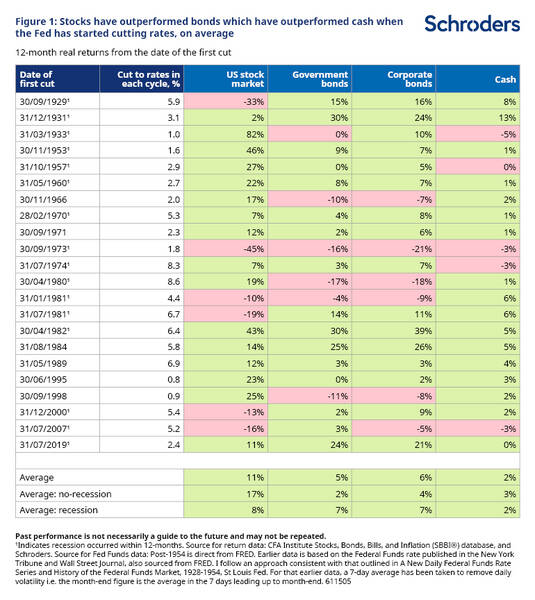

Duncan Lamont MADRID. La rentabilidad media de las acciones estadounidenses ha sido un 11% superior a la inflación en los 12 meses posteriores al inicio de los recortes de los tipos de interés por parte de la Reserva Federal (FED). Las acciones también han superado, de media, en un 6% a los bonos del Estado y en un 5% a los bonos corporativos.

El efectivo ha quedado aún más rezagado. Las acciones han superado al efectivo en un 9% de media en los 12 meses posteriores al inicio de la bajada de tipos. Los bonos también han sido una mejor opción que el efectivo.

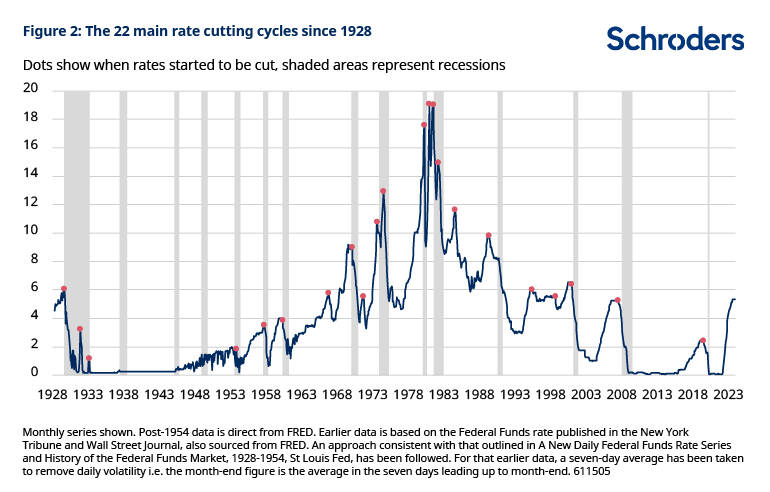

Estas son las conclusiones de un nuevo análisis que hemos realizado a largo plazo de la rentabilidad de las inversiones durante 22 ciclos de recortes de los tipos de interés en EE UU desde 1928 (Gráfico 1).

Estas rentabilidades son aún más impresionantes si se tiene en cuenta que, en 16 de los 22 ciclos, la economía estadounidense ya estaba en recesión cuando comenzaron los recortes, o entró en una en los 12 meses siguientes.

Las fechas de las recesiones están marcadas en el gráfico 1 y sombreadas en el gráfico 2. Las rentabilidades de las acciones fueron mejores cuando se evitó la recesión, pero incluso si no se evitó, siguieron siendo de media positivos.

Hay grandes excepciones y, obviamente, una recesión no es algo a lo que dar la bienvenida, pero -para los inversores en bolsa- tampoco ha sido siempre algo a lo que temer indebidamente.

A los inversores en renta fija, por el contrario, les suele ir mejor si se produce una recesión. Suelen beneficiarse de la compra de activos refugio (especialmente bonos soberanos), que hace bajar los rendimientos y subir los precios de los bonos. Pero también les ha ido bien si se ha evitado una recesión.

La inflación americana, en la dirección correcta

Los bonos corporativos han superado a los bonos del Estado, por término medio, en el escenario de mayor recesión económica. La gama de rentabilidades históricas es amplia para las acciones y los bonos, pero ambos han tendido a hacerlo bien cuando la Reserva Federal ha empezado a recortar los tipos.

¿Y hoy? A diferencia de la mayoría de los episodios históricos, la Reserva Federal no se plantea recortar los tipos porque le preocupe que la economía sea demasiado débil. Lo hace porque la inflación va en la dirección correcta, lo que significa que la política no tiene por qué ser tan restrictiva. Si acierta y logra un 'aterrizaje suave"', 2024 podría ser un buen año para los inversores en bolsa y en renta fija.

Duncan Lamont es responsable de investigación estratégica de Schroders