Superó en casi 100 millones al segundo del ranking, que fue CaixaBank

Banco Santander mantuvo en enero el liderazgo en suscripciones netas de fondos de inversión

Ana Botín, presidenta del Banco Santander. Foto: EUROPA PRESS

Ana Botín, presidenta del Banco Santander. Foto: EUROPA PRESSVALÈNCIA. Banco Santander (SAN) ha comenzado el año afianzando su liderazgo en lo que a suscripciones netas de fondos de inversión se refiere. La gestora del llamado 'banco rojo', que despidió 2023 recuperando el trono perdido en los últimos dos ejercicios como contó este diario, completó el primer mes de 2024 con unas suscripciones por valor de 693,64 millones. O lo que es lo mismo: el 29,60% del total, que fueron 2.343 millones, según los datos definitivos de la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (Inverco).

El cajón lo completaron CaixaBank (598,29 millones) y Bankinter (222,58 millones). Todo ello después de que el conjunto total de fondos encadenara 39 meses consecutivos de captaciones netas. Hablamos de la diferencia entre compras y ventas de participaciones de estos vehículos financieros aptos para cualquier bolsillo y perfil de riesgo.

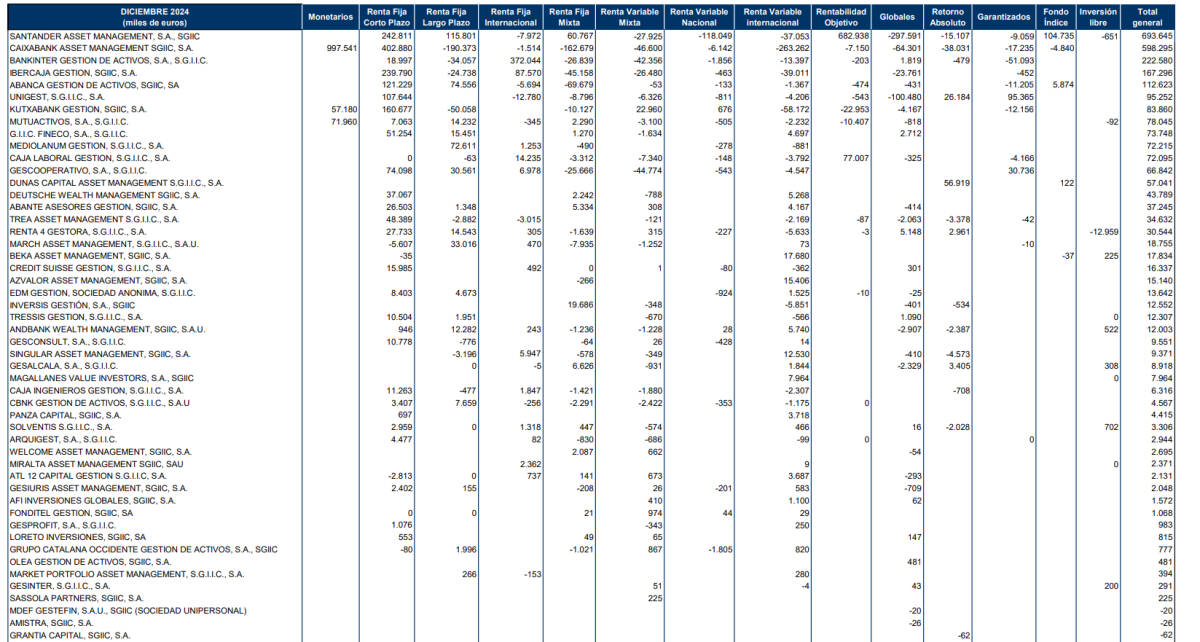

SAN asentó su poderío 'barriendo' -literalmente- en la clase de rentabilidad objetivo, dado que copó el 96,05% del total con 682,93 millones frente a los 711,66 millones del conjunto total de las gestoras, tal y como se observa en la tabla adjunta. Dicha gama corresponde a activos defensivos de renta fija -aptos para inversores conservadores- donde toda su cartera expira en idéntico periodo de tiempo.

Encuesta de Inverco

Hablando de captaciones netas, según la XIV Encuesta a Gestoras de Fondos del Observatorio Inverco publicada esta misma semana, el 51% de las mismas cree que se producirá un incremento de las suscripciones netas en fondos en 2024 por encima de los 10.000 millones; mientras que un 8% cree que serán más de 20.000 millones frente al 5% que prevé un escenario de reembolsos netos.

El sondeo refleja la percepción de las gestoras en relación con distintos aspectos: expectativas del sector en 2024, tanto en relación al patrimonio como a la rentabilidad; tendencias; inversión ESG o educación financiera. Con respecto a las categorías en las que prevén que las suscripciones netas sean mayores, las entidades estiman que las preferencias de los partícipes se dirijan hacia la renta fija, seguida de los fondos garantizados y los productos de rentabilidad objetivo.

Pinchar aquí para ver la tabla completa. Fuente: INVERCO

Pinchar aquí para ver la tabla completa. Fuente: INVERCO

Pese al liderazgo del SAN en suscripciones netas, la gestora de la entidad presidida por Ana Botín se mantiene en el segundo puesto del escalafón por patrimonio. A 31 de enero pasado alcanzaba los 54.296 millones de euros, un 1,69% respecto al cierre de 2023. Al frente continúa la inexpugnable CaixaBank, que completó el primer mes del ejercicio en curso con un volumen de 83.363 millones tras mejorarlo en un 1,48%.

El 'Top 5' por patrimonio lo cerraron en enero BBVA (50.138 millones), Kutxabank (26.302 millones) e Ibercaja (23.106 millones). Números ascendentes en todos los casos de unos activos de inversión, que en su conjunto no solo subieron en suscripciones netas sino también con un nuevo récord histórico de patrimonio: 352.200 millones. Así lo certificó la patronal del sector presidida por Ángel Martínez-Aldama.

'Efecto mercado'

Los fondos de inversión encadenaron el tercer mes de alzas patrimoniales después de los tres previos de ajustes en sus valoraciones, que suponen un incremento aproximado del volumen de casi 20.000 millones desde el cierre de octubre. Inverco explicó que en enero pasado los mercados financieros presentaron un "comportamiento mixto" en función de su activo de referencia y exposición geográfica, aunque a cierre de mes "casi la totalidad" de categorías de inversión acumularon rendimientos positivos.

En la misma nota de prensa, la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones detalló que el incremento en el volumen de activos tuvo su origen en un 55% por los nuevos flujos de entrada. Por su parte, el 45% restante se debió a las revalorizaciones de cartera por el llamado 'efecto mercado'.