supera el 65% de rentabilidad anual

Así es Alcalá Multigestión Garp, el fondo de inversión revelación del año (y el más rentable)

Marcos Ojeda, director general en España de Creand WM

Marcos Ojeda, director general en España de Creand WMVALÈNCIA. Alcalá Multigestión Garp se ha erigido en el fondo de inversión revelación del año, además de ser el más rentable, tal y como lo recoge el informe del mes pasado de la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (Inverco). Se trata de un vehículo de inversión 'hermano' del Alcalá Multigestión Oricalco, que hace casi un año era el mejor del panorama español como contó entonces este diario. Y es que ambos forman parte de los 13 compartimentos del Alcalá Multigestión bajo la tutela de Creand Asset Management, la otrora Gesalcalá adquirida por el grupo Crèdit Andorrà.

A 31 de agosto, Alcalá Multigestión Garp ofrecía una rentabilidad del 65,52%, la mayor entre un total de 2.946 fondos de inversión bajo el paraguas de la patronal del sector. Un interés que contrasta con el -6,83% de la media ofrecida por el conjunto de estos activos financieros en los ocho primeros meses del año. Además, y como dato a tener en cuenta, dicho vehículo cumplió en julio sus tres primeros años de vida.

Englobado en la categoría global, domiciliado en Madrid y asesorado por Ignacio José Irigoyen Ramírez, este fondo multigestión contaba con un patrimonio de 12,20 millones de euros y 117 cuentas de partícipes a finales del pasado mes. A lo largo del ejercicio en curso acumula unas suscripciones de 910.000 euros y unos reembolsos de 147.000 euros, lo que se traduce en unas suscripciones netas de 763.000 euros.

Evolución del Alcalá Multigestión Garp (Fuente: Morningstar)

El objetivo de dicho fondo no es otro que tratar de maximizar el ratio rentabilidad/riesgo mediante una alta rotación de la cartera; mientras que está catalogado con el mayor riesgo (7) por lo que en su ficha advierte que "puede no ser adecuado para inversores que prevean retirar su dinero en un plazo inferior a 5 años". Sin duda, un detalle a tener muy en cuenta.

Echando un vistazo a su cartera, según lo ha constatado este diario de Morningstar, las cinco áreas geográficas más expuestas del fondo correspondían a 31 de agosto a la Eurozona (35,69%), Estados Unidos (26,18), Reino Unido (19,94%), Canadá (5,34%) y Europa sin tener en cuenta los países del euro (5,33%).

Una cartera con mucho peso en el petróleo

Por su parte, las cuatro mayores posiciones del Alcalá Multigestión Garp a esa fecha correspondían a cotizadas vinculadas directamente al petróleo. Y no hay que olvidar la revalorización que lleva este 2022 el 'oro negro' de casi un 16%, que se paga en una divisa fuerte como es el dólar estadounidense (+13,50%).

Las empresas en cuestión son la americana Teekay Corp, una de las principales compañías del mundo en transporte marítimo de petróleo y gas, con el 6,11%; la firma inglesa de soluciones para la industria petrolífera Petrofac (5,76%); la británica dedicada a la exploración de crudo y gas natural Tullow Oil (5,12%) y la estadounidense Diamond Offshore Drilling (4,87%) de extracción de petróleo marino.

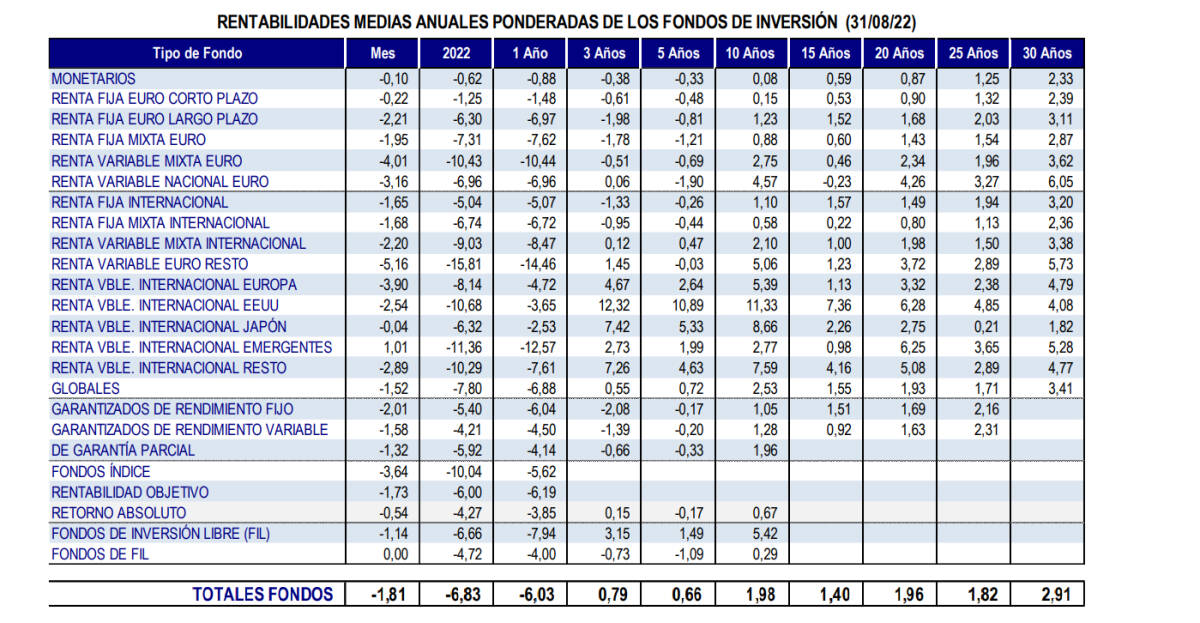

Tabla de las rentabilidades medias anuales ponderadas (Fuente: Inverco)

Mientras tanto, según el informe de agosto de Inverco, buena parte de los fondos de inversión que circulan por España están acusando el llamado 'efecto mercado', muy especialmente de los de renta variable por el mal tono de las bolsas. De hecho, las categoría más afectadas este año son la Renta Variable Euro Resto (-15,81%), seguida de Renta Variable Internacional Emergentes (-11,36%) y Renta Variable Mixta Euro (-10,43%). Y la menos la familia de Monetarios (-0,62%) por cuanto todas las clases están en 'números rojos'.

Pese a las pérdidas, los fondos registraron flujos netos positivos en agosto por importe de 150 millones, elevando el volumen anual de captaciones hasta los 7.260 millones. Los de Renta Fija fueron los que más captaciones netas acumulan en los ocho primeros meses de 2022, con 9.203 millones. Por el contrario, los Globales y los Garantizados de Rendimiento Variable acusaron reembolsos de 2.084 y 1.670 millones de euros, respectivamente.

Por último, el patrimonio de estos vehículos financieros aptos para cualquier inversor -por aquello de la liquidez, transparencia, seguridad y fiscalidad- acusa en los ocho primeros meses una caída de 15.220 millones (-4,8%). De este modo, el volumen ha descendido hasta los 302.321 millones.