opinión

Trump pone en riesgo la demanda mundial de materias primas

Ole Hansen

Ole HansenEl responsable de estrategia de materias primas de Saxo Bank advierte que la guerra comercial entre Estados Unidos y China activará los activos refugio

MADRID. El mercado de materias primas necesita aún que se despejen muchos obstáculos para clarificar el rendimiento en 2017. Ante la nueva era Trump, y sus políticas para reactivar el crecimiento interno, el riesgo de una guerra comercial, especialmente con China, conlleva el riesgo de perjudicar el crecimiento y la demanda mundial de materias primas.

Cuando se trata de medir las perspectivas de la demanda de materias primas, China recibirá gran parte de la atención, como de costumbre. La creciente batalla contra la contaminación, que en diciembre parecía estar fuera de control en el norte de China, unido con los temores monetarios y de liquidez, tiene el potencial de reducir el crecimiento y el consiguiente crecimiento de la demanda, especialmente para los metales industriales.

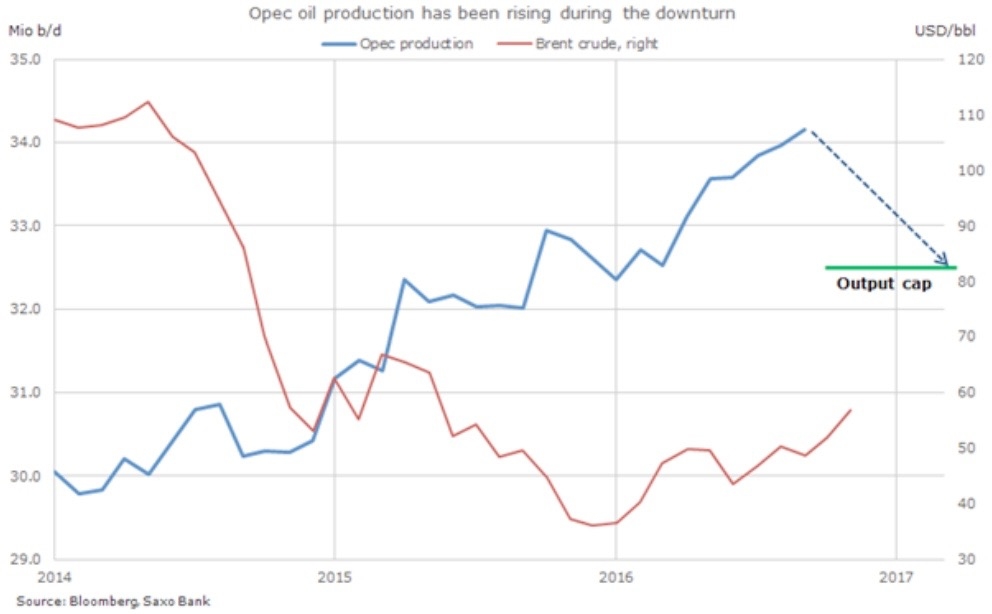

El sector de la energía estará sujeto a un enfoque dividido. El mercado de gas natural de Estados Unidos seguirá impulsado por la dureza del invierno estadounidense y la consiguiente demanda de gas. El mercado petrolero, por su parte, se centrará en la capacidad de los productores de la OPEP y de otros países para cumplir los recortes medios de producción establecidos, al mismo tiempo que vigila los niveles de producción de países no vinculados por el acuerdo de noviembre, especialmente Libia y Nigeria.

En 2017, el crudo buscará capitalizar aún más la perspectiva de que el mercado finalmente se reequilibre a medida que se reduce la oferta para satisfacer la demanda. Esto se basa en el supuesto de que los productores de la OPEP y los que no son miembros de la OPEP cumplirán con los recortes prometidos y necesarios para equilibrar el mercado.

Nada es sencillo, especialmente cuando se trata del mercado del petróleo. Mientras que en el primer trimestre de 2017 es probable que el crudo Brent se mantenga por encima de los 50 dólares/barril, el mercado centrará su atención, una vez más, en si se cumplen los recortes de producción.

Teniendo en cuenta la pobre historia de la OPEP en el cumplimiento de sus objetivos de producción, el potencial de un aumento de la producción de Libia y Nigeria y la probable respuesta colectiva de los productores de petróleo de esquisto estadounidense, podríamos ver un desafío a la trayectoria ascendente de mínimos y picos crecientes en varias ocasiones.

Recortes de la producción de crudo

Eso podría suceder ya durante el primer trimestre, considerando la posición combinada de cerca de 900 millones de barriles en crudo WTI y Brent. Una posición de este tamaño necesita una baja volatilidad y cumplimiento para que se mantenga. Si no se cumplen estos dos requisitos, podría desencadenarse una rápida caída de entre 5 y 10 dólares. No obstante, nosotros esperamos que tanto los productores OPEP como no OPEP recorten su producción, pero no en las cantidades acordadas. Y esto, probablemente, retrasará el proceso de reequilibrio, creando así el riesgo de correcciones de precios más adelante en el año.

La evolución del mercado exterior también va a desempeñar un papel variable en la fijación del precio del petróleo. Donald Trump prometió recortes de impuestos e incrementos en el gasto en infraestructura para impulsar la economía. Estas promesas han conducido, hasta ahora, a un dólar más fuerte mientras que provocan una rotación importante de los bonos, mientras que los riesgos de la inflación de EEUU vuelven a cotizarse de nuevo.

El riesgo de proteccionismo, un dólar más fuerte o el aumento del coste de financiación podrían ocasionar problemas a algunas economías de mercados emergentes, pesando sobre la demanda de petróleo. Frente a esto, se reintroduce el riesgo de que se impongan sanciones contra Irán, por lo que es probable que el mercado del crudo ofrezca otro año de importantes movimientos.

Teniendo en cuenta todas estas consideraciones, vemos el precio medio del crudo Brent aumentar hasta los 54 dólares por barril en 2017 desde los 45 dólares en 2016. El mayor precio del año (alrededor de 60 dólares por barril) probablemente lo veremos durante el segundo trimestre, después de lo cual, el aumento de la producción estadounidense y la no ampliación de los recortes de producción de la OPEP harían que el mercado se estableciera en un rango.

El oro vuelve a beneficios

El oro volvió a obtener beneficios por primera vez en cuatro años en 2016. Pero con el año claramente dividido en dos mitades, la perspectiva a principios de 2017 es una copia del sentimiento negativo hacia los metales preciosos visto a principios de 2016. El gobierno estadounidense, de la mano de Donald Trump, que prometía políticas favorables al crecimiento, desencadenó una importante rotación de bonos en acciones durante el último trimestre de 2016.

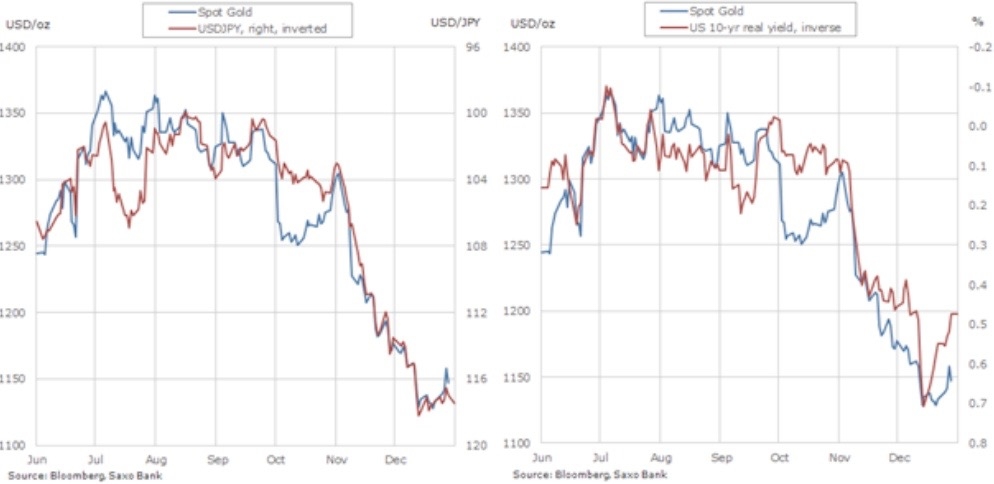

Las perspectivas de varias subidas de tipos de interés por parte de la Reserva Federal de Estados Unidos, unido con el aumento de los rendimientos de los bonos, el fortalecimiento del dólar y la subida de los precios de las acciones en todos los países, ayudó a cambiar las perspectivas para el oro, y llevó a un éxodo importante de las inversiones "papel". La trayectoria del dólar, especialmente frente al euro y el yen, sigue oscurecida, pero con un dólar potencialmente más alto a la vista, vemos vientos en contra más limitados.

Mientras esperamos a ver los movimientos de la nueva administración de Estados Unidos, el rápido aumento de los rendimientos de los bonos después de las elecciones presidenciales también podría seguir su curso por ahora. Todo ello, unido con el aumento de las expectativas de inflación, debemos ver rendimientos reales relativamente bajos. La alta correlación inversa entre el oro y el dólar y los rendimientos reales de Estados Unidos creó gran cantidad de vientos en contra durante los últimos meses de 2016.

Mientras que la presidencia de Trump inicialmente se ha percibido como negativa para los metales, vemos varios riesgos por delante que podrían cambiar esta impresión. La creciente votación populista, que nos dio el Brexit y a Trump, aumentará la incertidumbre antes de las elecciones clave en Alemania, Francia y Holanda. En Estados Unidos, el riesgo de una guerra comercial, especialmente con China, y una política exterior llevada a cabo a través de Twitter, también podrían crear demanda de activos refugio.

El fallo del oro a la hora de romper la tendencia bajista de 2011 en varias ocasiones durante el año pasado ha dejado al metal en busca de soporte. El metal amarillo finalmente lo encontró en zonas de 1.125 dólares por onza, después de corregir un 76,4% desde diciembre de 2015 hasta el rally de julio de 2016. Creemos que el oro se va a enfrentar a grandes retos a principios de 2017, pero una vez que comiencen a desvanecerse algunos obstáculos, probablemente veamos cómo consigue establecer una base durante el primer trimestre. Vemos al oro en rango de rebote en el primer trimestre entre niveles de 1.100 y 1.200 dólares por onza, con una previsión para final de año de 1.325 dólares.

Ole Hansen es jefe de estrategia en materias primas de Saxo Bank