MADRID. El crecimiento debería mejorar en 2017 respecto a 2016, tanto en los países desarrollados como en los emergentes, siempre que no se produzca algún choque exógeno. La inflación debería también acelerarse, por efecto de la estabilización de los precios del crudo y, en algunos países, por la mayor subida de los salarios.

Este contexto de crecimiento e inflación acelerados deberían, por lógica, provocar una subida de los tipos a largo en Estados Unidos y, por contagio, en la zona euro, lastrando algo los mercados de renta fija. Por el contrario, eso beneficiará a los mercados de renta variable, ya que incrementará los beneficios empresariales. El riesgo político es un factor que no se puede desechar, pero tampoco sobrevalorar.

2016 empezó con cuatro temores (recesión en Estados Unidos, ralentización en China, bajada de los precios del crudo, sector bancario). Han resultado ser muy exagerados y el año ha terminado bajo auspicios mucho más favorables. A pesar de la incertidumbre política, las encuestas se están enderezando en el conjunto del planeta y apuntan a una progresiva aceleración del crecimiento en los últimos meses del año 2016. Salvo que ocurra un choque exógeno, esta tendencia debería mantenerse y el crecimiento acelerarse en 2017.

Leve crecimiento mundial

La opinión general apuesta por una aceleración relativamente leve del crecimiento mundial. Nosotros creemos que será más bien cercana al 3,5%. La zona euro y Japón podrían deparar gratas sorpresas frente a unas previsiones muy cautas, y el repunte de la economía estadounidense podría ser mayor de lo esperado. En los países emergentes, la probable salida de la recesión de Brasil y Rusia será el mayor factor de aceleración del crecimiento.

En Estados Unidos, los niveles de existencias e inversión, que hasta ahora eran más bien un lastre, deberían fomentar la actividad. Las previsiones de inversión de las empresas están progresando con fuerza y el sector de la vivienda probablemente apuntalará el ritmo de crecimiento a pesar de la subida de los tipos de interés. Y es que los tipos a largo plazo siguen siendo muy favorables comparados con la rentabilidad de arriendo del sector inmobiliario estadounidense.

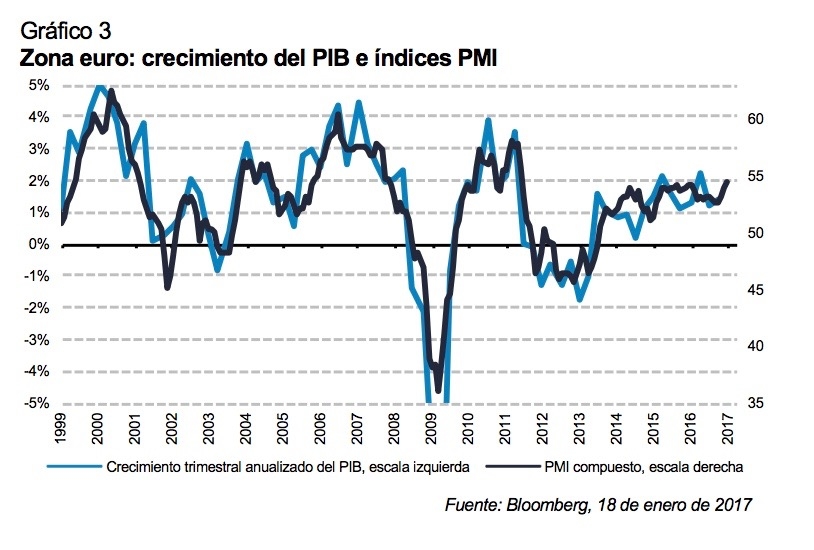

En la zona euro, la coyuntura debería mantenerse favorable. Los índices de confianza de los directores de compras están en su punto álgido en este ciclo (véase el gráfico 3 superior), la actividad en el sector de la construcción se está recuperando y la creación de empleo sigue sosteniendo el consumo.

En el Reino Unido, los efectos negativos de la bajada de la libra esterlina y la incertidumbre generada por el Brexit todavía no se han hecho sentir, pero el encarecimiento de los productos importados probablemente hará mella en el consumo.

Japón, en fase de reaceleración

La economía nipona está en fase de reaceleración. Con todo, la batalla contra la deflación aún no está ganada. Dicho esto, la nueva bajada del yen y el tensionamiento del mercado laboral son buenas noticias.

En China, las medidas de estímulo aplicadas por las autoridades han dado sus frutos y la coyuntura está siendo favorable. Con todo, no es descartable que parte de esas medidas no surtan el mismo efecto en 2017. El mercado inmobiliario puede verse perjudicado por las medidas restrictivas de la demanda que persiguen frenar el alza de los precios, y la venta de turismos podría decaer tras un periodo de fuerte dinamismo.

En los demás países emergentes, la situación va mejorando progresivamente. De forma general, y dejando de lado la India y su “crisis de los billetes” y Brasil, en el que la salida de la recesión se está haciendo esperar, la actividad está enderezándose (véase el gráfico 5 superior).

Puede que la subida de los tipos estadounidenses afecte a los flujos de capitales, pero la mejoría mostrada por los indicadores fundamentales en la mayoría de los países representa un factor de consolidación. Determinados países, como por ejemplo Turquía, siguen siendo vulnerables.

La inflación va a crecer

El barril de petróleo alcanzó su precio mínimo en enero de 2016, situándose en 26 dólares. Ahora mismo está en casi 55 dólares: este alza cercana al 100% provocará a muy corto plazo una aceleración de la inflación, que debería seguir creciendo en lo sucesivo por la subida de los salarios.

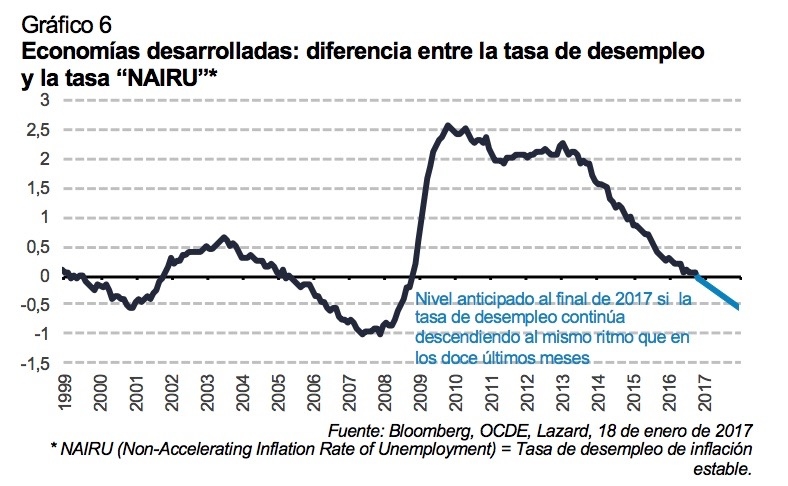

Estos años seguidos de crecimiento, si bien menor al registrado en periodos anteriores, han reducido la tasa de desempleo en la mayoría de los países desarrollados. Ahora mismo, esa tasa se acerca al umbral en el que el mercado laboral empieza a tensionarse y, por tanto, a fomentar la inflación (véase el gráfico 6 inferior).

A pesar de la creciente incertidumbre política, la coyuntura económica ha mejorado. ¿Puede afirmarse entonces que la política no tiene consecuencias en la economía? No, desde luego, pero sí que el año 2016 ha demostrado que el riesgo político no tiene por qué afectar sistemáticamente a los mercados y la economía.

En la zona euro, la actualidad estará marcada por numerosas citas electorales: las holandesas, las francesas y las alemanas. Pero Italia seguirá estando en el candelero. En este país, las autoridades van a intentar modificar la ley electoral antes de proceder a la convocatoria de nuevas elecciones, con tal de no favorecer el poder del movimiento 5 Estrellas, que aboga por celebrar un referéndum sobre la permanencia en el euro, lo que entrañaría un riesgo grave.

En China, es probable que las autoridades sigan con su política de transición suave hacia un nuevo modelo de crecimiento, estimulando la actividad pero intentando limitar los riesgos financieros. Esa política, de momento, ha surtido efecto, pero el margen de maniobra está menguando en un contexto de crecimiento excesivo del crédito y de salida de capitales, que tienen un efecto bajista en su divisa y sus reservas internacionales. La estabilidad es el lema previo a la renovación de las élites gobernantes de China en el otoño de 2017, lo que augura que el Gobierno chino intentará evitar una brusca devaluación del yuan.

Comercio exterior estadounidense

En Estados Unidos, el comercio exterior es la cuestión principal en la que Trump puede provocar efectos adversos, por los importantes poderes que detenta el inquilino de la Casa Blanca en este tema. Queda por saber si el nuevo Presidente llevará a la práctica sus amenazas, o si se trata de una mera táctica de negociación.

Aparte de este riesgo sobre el comercio internacional, sus medidas de política interna buscan acelerar el crecimiento (bajada de los impuestos, inversiones en infraestructuras). La bajada de los impuestos propuesta por Trump es una de las medidas que recibirán, muy probablemente, el respaldo del Congreso estadounidense. En su conjunto, esas nuevas medidas deberían influir en la coyuntura a partir de finales de 2017.

No obstante, la oportunidad de un plan de recuperación en una economía en situación de pleno empleo es discutible, ya que podría provocar su sobrecalentamiento. El crecimiento de estos últimos años, del orden del 3%, ha sido coherente con una fuerte bajada del desempleo, y el salario horario está progresando a su máximo ritmo desde 2009.

La Reserva Federal estadounidense ha aumentado su tipo director en 25 puntos básicos en diciembre de 2015 y de 2016. Pero, en la actualidad, los mercados, a diferencia de 2016, están más en fase con el guion de la Reserva Federal y apuestan por dos subidas en los 12 meses venideros, mientras que la Reserva Federal está planteándose tres alzas.

El Banco Central Europeo no va a seguir de forma inmediata la senda emprendida por la Reserva Federal. Pero con todo, el BCE ha anunciado que reducirá a partir de abril la cuantía de sus compras, lo que vendría a demostrar que está planteándose subir los tipos largos. Una decisión así afectará los mercados de renta fija. En este tipo de activos, habrá que favorecer a la deuda financiera subordinada, por el plus de rentabilidad que ofrece.

Más crecimiento e inflación

El crecimiento y la inflación van a acelerarse levemente, lo que fortalecerá los beneficios de las empresas. La estabilización de los precios de las materias primas junto con la subida de los tipos de interés van a tener efectos beneficiosos para los sectores que más han padecido el año pasado, es decir, la banca, las materias primas y el petróleo. De hecho, sus resultados han mejorado notablemente. Por otra parte, el precio actual del dólar favorece mucho a los mercados de renta variable fuera de Estados Unidos. Por ello, seguimos apostando decididamente por ese tipo de activos, sobre todo los mercados de renta variable de la zona euro.

La cotización del euro frente al dólar depende de varios factores. A largo plazo, la evolución de las cuentas corrientes debería favorecer el euro, pero lo más probable es que los diferenciales de tipos de interés existentes en los distintos momentos del ciclo económico afiancen el dólar. Los datos actuales no permiten hacerse una opinión clara. El equilibrio puede mantenerse, o no, en función de los acontecimientos. Por ejemplo, la posible decisión de Donald Trump de aplicar un plan de estímulo a una economía estadounidense en situación de pleno empleo podría llevar a la Reserva Federal a aumentar mucho más rápidamente de lo previsto los tipos de interés, lo que provocaría la apreciación del dólar.

Julien-Pierre Nouen es Economista Jefe de Lazard Frères Gestion