análisis

Repsol ofrece una oportunidad de compra

BARCELONA. El pasado 10 de abril, Repsol (REP) publicó los datos operativos preliminares del primer trimestre de 2017 que, según nuestra opinión, adelantan unos buenos resultados a publicar el próximo 4 de mayo. Sin embargo, el mercado no lo ha descontado en este sentido (el valor ha bajado un 3,6% en absoluto, lo que supera claramente el 2% de caída del crudo desde la publicación).

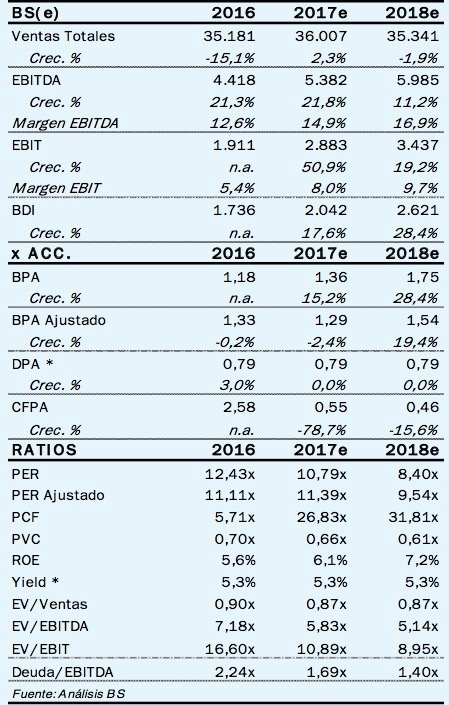

Por este motivo reiteramos nuestra recomendación de 'comprar' al tiempo que revisamos estimaciones al alza (+6% de media en el beneficio después de impuestos 17-20) y un precio objetivo de 16,80 euros, lo que le da un potencial de revalorización del 17%. La petrolera cotiza con un descuento frente a sus comparables superior al 20%, a pesar de prever un crecimiento TACC (Tasa Anual de Crecimiento Compuesto) 16-18 en el beneficio después de impuestos ajustado de un +9%.

Esperamos unos buenos resultados trimestrales a nivel operativo (+44% en EBIT) pero con una comparativa difícil de batir en el beneficio después de impuestos por extraordinarios, que debería estar más que descontada:

- Upstream (37% EBIT y 28% BDI). Esperamos 143 M euros de BDI vs 17 a 1T’16 gracias a subidas medias del crudo/gas de +10% vs 4T’16; a unos costes exploratorios bajos por motivos estacionales (se concentran a final de año); y a la contribución de la producción de Libia, que en términos de rentabilidad es relevante como vimos en el 4T’16.

- Downstream (73% EBIT y 88% BDI) a pesar de haber sorprendido al alza en margen de refino para el trimestre (7,1 dólares/barril vs 6,3 a 1T’16) se verá penalizado por paradas temporales de mantenimiento de Petronor y La Coruña (baja la capacidad de destilación en 10 p.p.). La parte positiva de este margen de refino por encima del guidance de 6,4 para el año es que sin paradas adicionales (no esperadas) nos permite revisar al alza estimaciones para el resto del año (+10% en EBIT).

- Corporación y otros (-10% EBIT y -16% BDI) pone la tónica negativa debido a una comparativa difícil de batir. Recordamos que tanto a 1T’16 como a 4T’16 REP obtuvo extraordinarios positivos a nivel financiero (por recompra de bonos y cobertura de divisas) que contabilizó a nivel de BDI ajustado. Esperamos un resultado financiero limpio de -130 M euros en el 1T’17 vs -77 a 1T’16 y +70 a 4T’16.

Como Repsol ha adelantado en el trading statement del primer trimestre, el margen de refino sorprendió al alza (7,1 dólares/barril vs 6,3 a 1T’16) y se situó por encima del guidance de 6,4 para todo el año. Esto nos lleva a revisar nuestras estimaciones de EBIT de downstream en +13% sin dejar de esperar una caída en términos recurrentes (desde 2019) a niveles de 3,5 (media histórica). Revisamos también a la baja, pero de forma limitada el Upstream (-3% en el periodo) por desinversiones.

Como Repsol ha adelantado en el trading statement del primer trimestre, el margen de refino sorprendió al alza (7,1 dólares/barril vs 6,3 a 1T’16) y se situó por encima del guidance de 6,4 para todo el año. Esto nos lleva a revisar nuestras estimaciones de EBIT de downstream en +13% sin dejar de esperar una caída en términos recurrentes (desde 2019) a niveles de 3,5 (media histórica). Revisamos también a la baja, pero de forma limitada el Upstream (-3% en el periodo) por desinversiones.

Con todo, el impacto en el beneficio después de impuestos es una revisión de +6% media en el periodo 2017-2020. Nuestras estimaciones quedan todavía un -1% por debajo de consenso (muy heterogéneo al mismo tiempo) a pesar de que estamos lejos de asumir el guidance de REP de EBITDA ajustado 2017 de 6.000- 6.500 M euros (5.849 M euros).

Javier Esteban es analista de Banco Sabadell