recomendación

¿No sabe qué fondo comprar? Aquí tiene donde elegir

MADRID. La 'guerra comercial' desatada por el presidente de Estados Unidos, Donald Trump, contra el resto del mundo (no se escapa ni la aceituna negra española) sigue siendo el primer foco generador de incertidumbre en los mercados financieros. Pero no es el único, tal y como hemos podido comprobar durante las últimas cuatro semanas.

Durante este periodo, hemos vivido un cambio de Gobierno en España; las dificultades para nombrar un presidente en Italia por parte de los partidos populistas de La Liga y 5 Estrellas y sus mensajes antieuropeístas; el abandono de Estados Unidos del acuerdo nuclear con Irán, del acuerdo económico del G-7 y del Consejo de Derechos Humanos de la ONU; un nuevo incremento de los tipos de interés en Estados Unidos; el anuncio del fin de las compras de activos por parte del BCE a finales del 2018; la apreciación del dólar; datos macroeconómicos en Europa algo más débiles que a comienzos de año…

No es de extrañar, que con este entorno político y macroeconómico de fondo, la tónica general durante el mes en los mercados de renta variable y de renta fija hayan sido los números rojos. Los índices de mercados desarrollados peor parados (con cierre a 20 de junio) han sido el francés CAC 40 y el italiano FTSE MIB, ambos con caídas superiores al 4%. El Ibex 35 se ha dejado en torno a un 3%. En el lado de los emergentes, la bolsa brasileña, la turca y la rusa son las que más han corregido. Arrastrando a los fondos que apuestan por todos ellos.

Impacto sobre los fondos de renta fija

El incremento de los tipos de interés y de las primas de riesgo (sobre todo italiana y española) también se ha dejado notar en los fondos de renta fija. En estos momentos, pocos son los fondos de deuda, ya sean de corto o de largo plazo, que consiguen mantenerse en positivo en el global del año. En tales circunstancias, ¿qué es lo más recomendable para nuestras inversiones?

En el caso de la renta fija, podemos decir que el entorno actual es francamente complicado y, de forma clara y sencilla, podríamos sintetizar que apenas renta (baja rentabilidad) y que no es tan fija (se puede perder dinero). Si no que se lo digan a gestor 'gurú' mundial de renta fija, Bill Gross, que en un solo día llegó a perder en el fondo que gestiona un... ¡3%!

La sensación de muchos inversores es que en estos instantes tener ahorros y, a la vez, ser conservadores (por perfil de riesgo) significa estar penalizados. De ahí que, lo más aconsejable, por ahora, sea mantener el menor porcentaje de la inversión en fondos de renta fija y buscar alternativas dentro de los fondos de retorno absoluto de menor riesgo o mixtos con gestión activa y poca deuda en cartera.

En cuanto a los fondos de renta fija que elijamos, lo recomendable es centrarse en aquellos que tengan un carácter patrimonialista y que sean capaces de aprovechar momentos de fuertes correcciones en los mercados de deuda, como los vividos en el último mes, para cazar 'gangas' en bonos de Estados y empresas con una aceptable calificación crediticia (rating), evitando productos complejos. En el caso de la inversión en renta variable, vamos a seguir el consejo que daba el poeta de la antigua Grecia Eurípides: “El verdadero coraje es la prudencia”.

El retorno de la volatilidad

Como ya hemos dicho en otras ocasiones, 2018 es el año del retorno de la volatilidad, de la incertidumbre… Por ello, vamos a seguir insistiendo en mantener la cautela. Esto no significa que nuestra recomendación sea la de eliminar la renta variable de las carteras.

Pensamos que, mientras se mantenga el ciclo expansivo de crecimiento económico mundial y los buenos resultados empresariales, aún hay valor en este tipo de activo. En línea con nuestra visión de mercado y recomendaciones, vamos a realizar algunos ajustes tanto en la cartera de perfil conservador como en la de perfil agresivo.

En la cartera conservadora, optamos por sacar de la estrategia el fondo mixto de renta fija M&G (LUX) Conservative Allocation y vamos a incorporar al mixto de renta variable Avantage Fund. Fondo que invierte de forma activa y flexible en renta variable global, pudiendo ir su exposición total a dicho activo de 0% a 100%, sin limitaciones ni índices de referencia (en condiciones normales de mercado, la exposición neta en bolsa se moverá en torno al 70%).

La entidad gestora es Renta 4 aunque el fondo se gestiona bajo el asesoramiento de Avantage Capital EAFI, firma fundada en 2014 por Juan Gómez Bada, responsable de las decisiones de inversión de este producto. Bada combina una gestión de valor ('value investing') con un análisis macroeconómico a nivel global ('global macro'). Esto último le permite tomar decisiones de inversión respecto al grado de exposición a cada economía o área geográfica, el peso total en bolsa o el posicionamiento respecto a los tipos de interés.

A cierre de mayo de 2018 el fondo tenía una exposición neta total a renta variable del 64,4% del patrimonio (bruta del 91,7%), con una volatilidad que ronda el 7% (la mitad de la que presentan los principales índices bursátiles). Gómez Bada asume un compromiso de transparencia con los partícipes, de modo que si la inversión neta subiese del 80% o bajase del 60%, o si la volatilidad cambiase significativamente, o incluso si la asignación geográfica de las inversiones variase de forma sustancial, les enviaría un informe explicando las razones de tales modificaciones.

En busca de oportunidades

El fondo utiliza instrumentos derivados, normalmente venta de futuros sobre índices bursátiles y venta de futuros sobre renta fija. Respecto a este último activo, el gestor no ve oportunidades en un mercado que considera demasiado caro, por lo que está fuera -el fondo cuenta con la suficiente flexibilidad como para no invertir en renta fija si no ve interés en ello-. Por contra Avantage Fund tiene futuros vendidos sobre el Bund y el Bobl alemán. La mayor parte de la rentabilidad proviene, por tanto, de la selección de valores de renta variable.

Actualmente, con unos 50 valores en cartera, España representa más de la mitad de la inversión en renta variable del fondo, con posiciones en compañías como Renta 4, Prim, Bankinter, Inditex, Ence, Fluidra o Talgo. Aunque el fondo no tiene restricciones por capitalización bursátil suele estar sesgado hacia las 'small/mid caps'. Entre las mayores posiciones también encontramos en estos momentos compañías de Europa y América del Norte, como es el caso de las líneas aéreas Norwegian Air (Noruega) y Ryanair (Irlanda) o MTY Food (compañía canadiense que gestiona cadenas de restaurantes en Estados Unidos y Canadá, principalmente). La exposición a riesgo divisa puede moverse entre el 0% y el 100%.

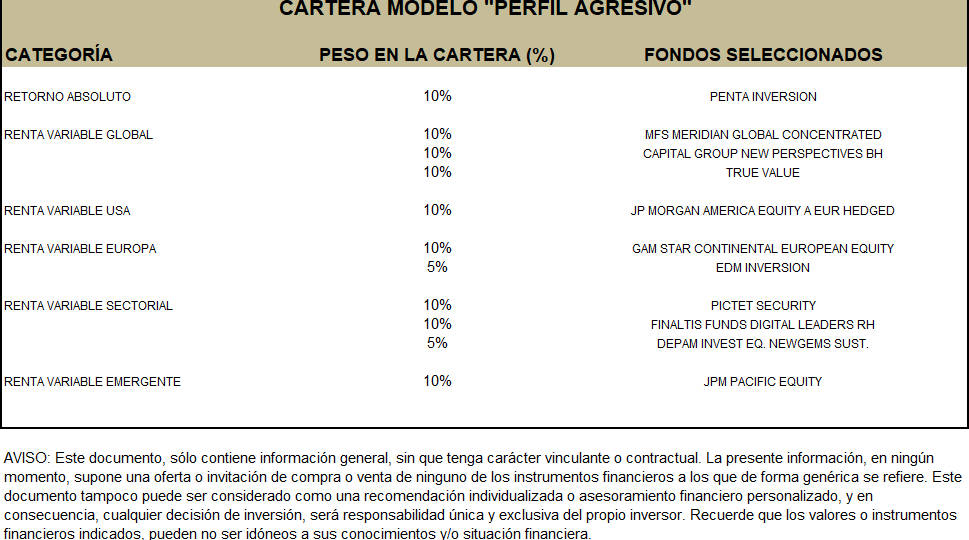

En la cartera agresiva sacamos de la estrategia al fondo Magallanes European Value, con el objetivo de reducir levemente el peso invertido en Europa, e incorporamos un nuevo fondo de renta variable global con un sesgo temático: Depam Invest Equities NewGems Sustainable. Este producto invierte en acciones de empresas de todo el mundo denominadas 'del futuro', empresas que se identifican por el acrónimo Newgems (tendencias y temáticas que tienen que ver con actividades ligadas a la nanotecnología, la ecología, el bienestar, la generación Z, la ESociety, la industria 4.0 y la seguridad). Es, por otro lado, un fondo sostenible, ya que la selección de compañías se realiza siguiendo criterios medioambientales, sociales y de gobernanza (ESG).

El equipo gestor invierte en empresas innovadoras y disruptivas que están llamadas a convertirse en los futuros ganadores de la sociedad, líderes en sus nichos de mercado, con cierto sesgo hacia la pequeña y mediana capitalización dentro de ese filtro (interno) de sostenibilidad. ¿Pero de qué tipo de empresas hablamos concretamente?

- En nanotecnología buscan chips de semiconductores, teléfonos inteligentes, máquinas industriales, dispositivos médicos, etc.

- En ecología compañías que permiten un medio ambiente más limpio, ya sean vehículos eléctricos y baterías o renovables y empresas agua.

- En bienestar invierten en empresas que ofrezcan soluciones para el envejecimiento de la población y asistencia sanitaria, y también lo relacionado con tecnología de los alimentos.

- La 'Generación Z' es la generación posterior a los millennials y para exponerse a ella invierten en compañías diversas, desde propietarios de contenido a juegos y redes sociales.

- Con respecto a la ESociety se centran principalmente en el Ecommerce, la digitalización y nube, con empresas que ofrecen o habilitan este tipo de servicios.

- La industria 4.0 se refiere a la nueva revolución industrial, es decir, robótica, 'big data', inteligencia artificial, internet de las cosas, etc.

- Y finalmente está la seguridad donde invierten tanto en compañías de ciberseguridad como en las de seguridad física.

A la hora de llevar a cabo la selección de todas ellas se tiene en cuenta tanto el análisis 'top-down' (temáticas y tendencias) como 'bottom-up' (análisis puro de compañías), centrándose en aquellas que tengan un fuerte crecimiento y sean generadoras de flujo de caja (ratio FCF/EV –flujo libre de caja en relación al valor en libros– mayor del 4%). Bajo la perspectiva de la sostenibilidad se eliminan todas aquellas empresas que acumulan cinco niveles de controversias dentro de los criterios establecidos y se discuten aquellos casos en los que al menos haya 4 controversias; directamente quedan excluidas todas las que tengan que ver con defensa, tabaco o juego.

Camino del centenar de cotizadas

Finalmente, todo ello da lugar a una cartera compuesta por unas 70-80 compañías, diversificada por sectores aunque con sobreponderación en algunos de ellos, como lógicamente es el caso del tecnológico.

A cierre de mayo de 2018, Estados Unidos representaba el 55,9% de la cartera, seguido de Europa con un 25,8% y Japón con un 8%. Por sectores, priman tecnología de la información, salud, consumo duradero, finanzas e industria. Un 59% está en dólares USA, un 14% en euros y cerca de un 9% tanto en libras esterlinas como en yenes. El fondo no cubre el riesgo divisa.

Equipo de análisis de Profim Asesores EAFI