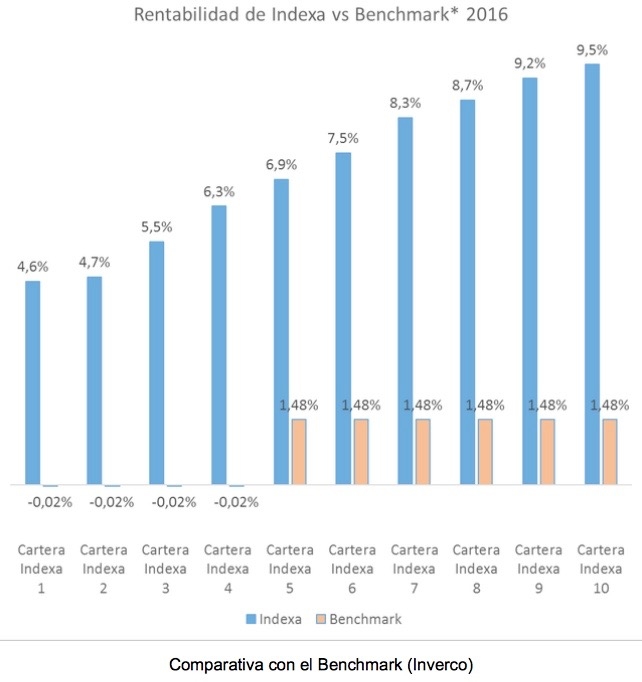

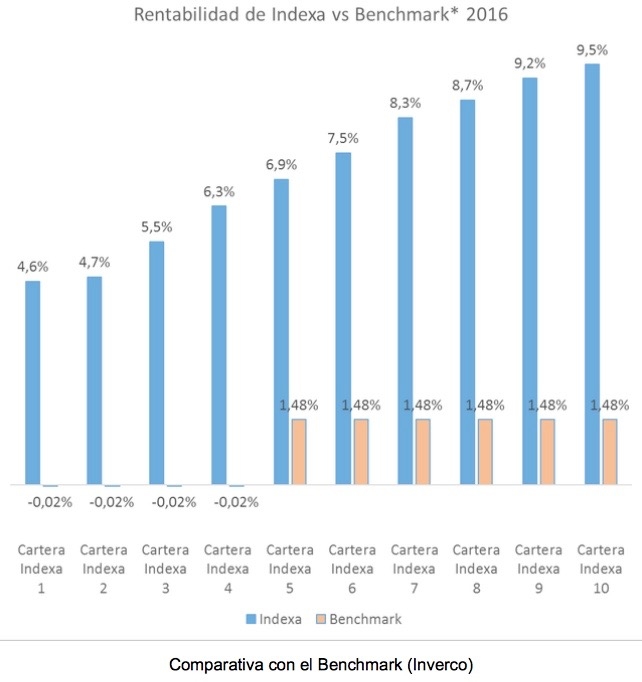

MADRID. A lo largo del primer año de vida operativa de Indexa Capital, el único gestor automatizado autorizado por la Comisión Nacional del Mercado de Valores (CNMV), ha presentado una rentabilidad de sus carteras entre el +4,6% y el +9,5% como se observa en la tabla adjunta.

Unai Ansejo, cofundador y CEO de Indexa Capita, pone en perspectiva estos datos :“Se trata de un año bueno para nuestras carteras, ya que la rentabilidad obtenida está por encima de nuestras expectativas a largo plazo que se sitúan entre el +1,7% para la cartera 1 y +6,9% para la cartera 10. No obstante, es justo en estos momentos en los que conviene recordar que podría haber sido un año malo, porque algunos años lo serán. Es importante volver a pensar si seremos capaces de soportar pérdidas que podrían llegar a ser, con un 2,5% de probabilidad, superiores a -7% para la cartera 1 y superiores a -23% para la cartera 10".

Igualmente recuerda que es importante no modificar el perfil de riesgo hacia arriba cuando la inversión va bien o hacia abajo cuando va mal. El CEO de Indexa recuerda a los inversores que es mejor ser consistente y mantenerlo porque como indican varios estudios cambiar el perfil a destiempo de media puede costar más de un 1% de rentabilidad.

¿Por qué las carteras de Indexa sacan tanto al benchmark?

Seis puntos de rentabilidad por encima del benchmark dice muy poco de la industria de los fondos de inversiones en España. Según Unai Ansejo “Nuestra previsión a largo plazo es ganarle 3,2% a la media de los fondos de renta fija mixta internacional y de renta variable mixta internacional a largo plazo".

Ansejo nos da algunas de las claves por las que Indexa ha alcanzado estos datos:

- Menores costes directos: Los costes visibles para los inversores pueden explicar en torno a 1,55 puntos de rentabilidad adicional de Indexa por encima del benchmark.

- Menos conflictos de interés y costes ocultos: A diferencia de los bancos, Indexa es independiente y no cobra retrocesiones de nadie, tampoco tiene que generar negocio para otras entidades de un grupo. Según estimaciones de Indexa, eliminar estos conflictos de interés y alinearse con sus clientes explicaría en torno a 0,75 puntos de rentabilidad adicional para Indexa.

- Reajustes automáticos: Según los estudios académicos los reajustes automáticos de carteras añaden de media un 0,4% de rentabilidad anual.

- Alfa negativo y sesgo por comportamiento de los gestores de los fondos de gestión activa y mayor diversificación e indexación global de Indexa: Los fondos de gestión activa sufren la presión del mercado y tienden a reducir el riesgo cuando el mercado ha bajado y aumentarlo cuando ha subido. Este sesgo por comportamiento, junto con las malas decisiones de inversión en palabras del fundador de Indexa, explican en torno a 1,10 puntos de rentabilidad adicional de Indexa en el largo plazo.

Unai Ansejo explica que este año han podido explicar incluso más, dado que el consenso de inversión a principios año ha estado especialmente errado. “De forma general se recomendaba infraponderar la renta variable americana y de países emergentes, así como los bonos en general, mientras que se recomendaba sobreponderar la renta variable Europea. La realidad ha sido justo la contraria, por ello la búsqueda de alfa ha penalizado especialmente los fondos de gestión activa este año".

Además -prosigue Ansejo- "nuestras carteras globalmente diversificadas han tenido en 2016 una mayor rentabilidad que las carteras sobreexpuestas a España y Europa. Esta diversificación global es la principal razón del resto de la diferencia con el benchmark y podría explicar en torno a cuatro puntos de rentabilidad adicional de Indexa en 2016. No obstante, de nuevo hay que recordar que podría haber sido una diferencia negativa si la bolsa europea hubiera dado más rentabilidad que las bolsas globales en 2016. Estas estimaciones son aproximadas, pero son las principales razones por las que Indexa ha podido ofrecer tanta rentabilidad por encima de la media de los fondos españoles.”

Unai Ansejo

Unai Ansejo