OPINIÓN

Las bolsas estadounidenses presentan elevadas valoraciones

Para el economista jefe de UBP, los mercados europeos, emergente y Japón ofrecen actualmente mejores oportunidades relativas que Wall Street

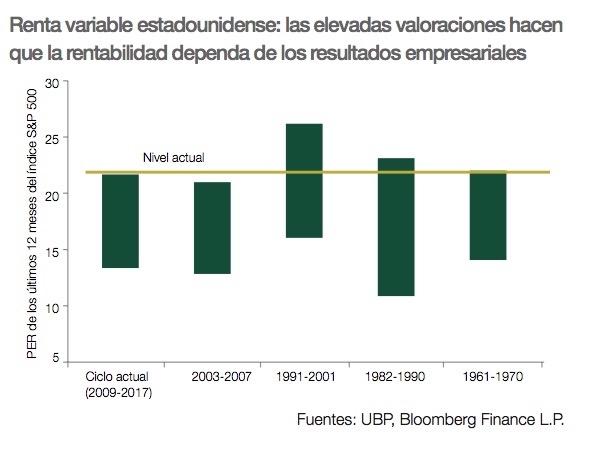

MADRID. Tras la subida del 7% de la renta variable mundial en el primer trimestre de 2017, desde un punto de vista histórico se puede afirmar que las valoraciones están ligeramente altas. No obstante, esto se debe principalmente a los elevados ratios de valoración de la renta variable estadounidense: con un PER de 22 las valoraciones se han situado en niveles semejantes a los alcanzados durante la burbuja tecnológica de 2000-2001.

Por sectores, vemos que sigue habiendo oportunidades en la tecnología estadounidense. No obstante, en el sector de la salud, uno de nuestros favoritos, el fracaso de la reforma del sistema de salud puede convertirse en un obstáculo en contra de la mejora estable de la rentabilidad de este sector. A corto plazo, no obstante, mantenemos ciertas posiciones en este sector pues prevemos que seguirán batiendo al mercado en los próximos meses.

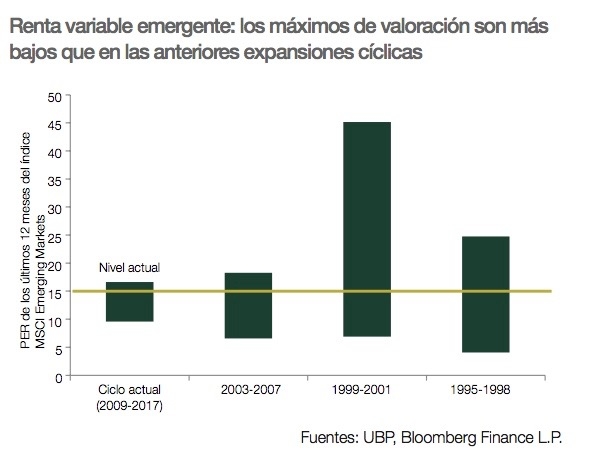

En los mercados emergentes, las valoraciones no alcanzan los máximos cíclicos que se vieron en la expansión mundial de 2003-2007. Dado que en estos mercados prosiguen los anuncios de ajustes al alza de los resultados y mientras se disipa el efecto desfavorable de la fortaleza del dólar americano sobre ellos, en nuestra opinión existe margen para las subidas en los próximos meses. La dinámica económica y de los resultados de Asia nos han convencido de dar preferencia a los países emergentes de este continente.

En Japón, el hecho de que no prosiga la apreciación del yen parece ser el obstáculo principal para que la decepcionante rentabilidad hasta la fecha de la renta variable del país logre dar un vuelco. Ahora bien, dado que sigue presente la mejora de las valoraciones y tanto la economía como los resultados empresariales conservan su fortaleza, en nuestra opinión la propuesta de valor a largo plazo que ofrece la renta variable japonesa sigue siendo una oportunidad para los inversores pacientes.

Hay que reconocer que tanto en los mercados emergentes como en el japonés, la rentabilidad de las empresas (ROE) sigue anclada en niveles cercanos a los mínimos del ciclo, lo que parece indicar que la siguiente ola de rentabilidad de la renta variable mundial vendrá impulsada por las sorpresas, como las que hasta la fecha han deparado los resultados empresariales, mejores de lo esperado, especialmente en empresas no estadounidenses, en las que dichos anuncios no estaban descontados adecuadamente con antelación.

En renta variable de la zona euro, nos hemos vuelto menos negativos dada la sólida recuperación económica que está experimentando. En comparación especialmente con las estadounidenses, las valoraciones de esta renta se pueden cali carse de razonables o de ligeramente baratas, y en nuestra opinión creemos que hay pronósticos más ables de ajustes al alza de los resultados, que serán el principal motor de la rentabilidad del Viejo Continente.

Dicho esto, el rally del 8% que ha experimentado desde principios de enero parece indicar que las cotizaciones de la renta variable de la zona euro no han descontado todavía todo el alcance que puede tener la posibilidad de que un candidato populista se convierta en presidente de Francia.Por ello, hemos optado por sesgar la exposición a favor de posiciones con cobertura parcial del capital en el periodo que nos separa de las elecciones francesas, de manera que contamos con exposición a la recuperación cíclica y nos protegemos contra los riesgos a corto plazo derivados del paisaje político europeo.

Patricie Gautry es Economista Jefe de UBP