MADRID. Las vacunas aprobadas hacen posible que el mundo vuelva a la normalidad, favoreciendo los valores cíclicos afectados por los confinamientos y castigados por la pandemia. Las acciones value son de empresas cuyas cotizaciones no reflejan el supuesto potencial subyacente de su negocio, por lo que podrían repuntar. Durante más de una década, ese estilo ha sido superado por la inversión growth, que se decanta por sectores de alto crecimiento, como el tecnológico.

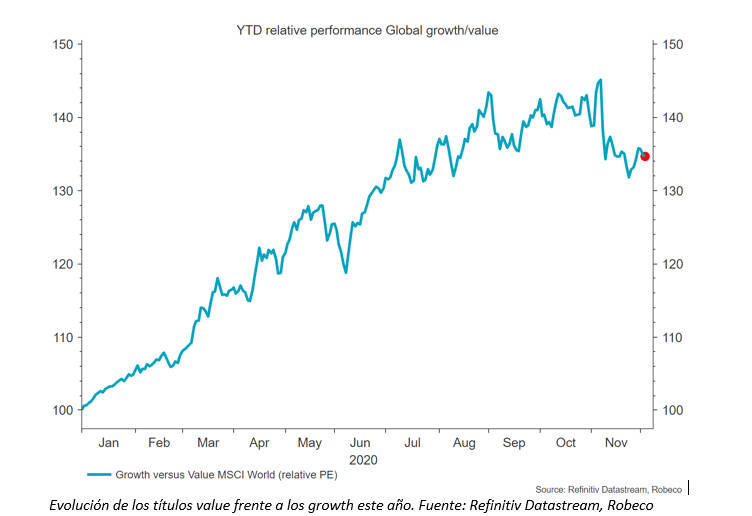

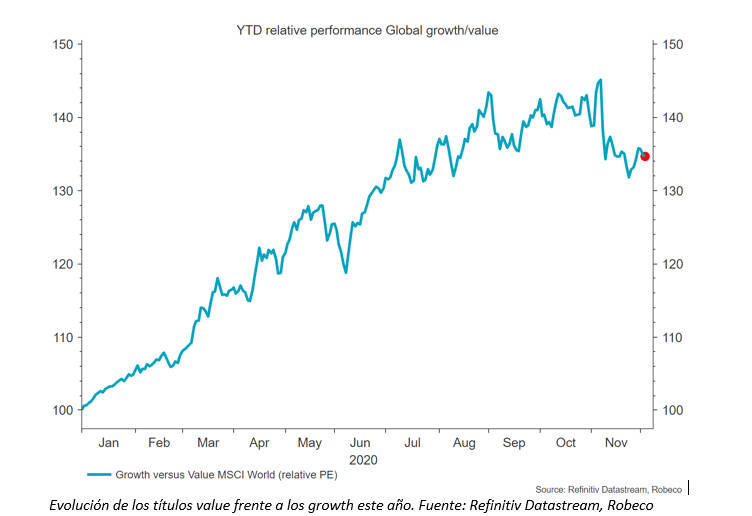

En noviembre hubo grandes movimientos en los mercados tras el anuncio de resultados alentadores en las pruebas de varias vacunas contra el Covid-19, que permitió vislumbrar el final de una pandemia que ha ocasionado la mayor recesión desde los años 30. Los índices del mercado bursátil marcaron nuevos máximos, y en las últimas semanas las acciones han recibido los mayores flujos de inversión de la historia. En noviembre, los títulos value superaron claramente a los growth en casi un 5%. Tras ir a la zaga de la recuperación desde marzo, los títulos value se han apreciado desde el anuncio de las vacunas en noviembre.

Esas alzas plantean la cuestión de si realmente se ha iniciado la tan esperada rotación de crecimiento a valor, cuestión aún por decidir. Los títulos value se dispararon un 15% en noviembre, pero las acciones tecnológicas también subieron bastante, un 10,9%. Con todo, creemos que el anuncio de varias vacunas eficaces y la aprobación de una de ellas en el Reino Unido ha sacado a la tortuga value de su letargo, y prevemos que los títulos value sigan sobresaliendo en 2021.

Valoraciones

Una de las dinámicas del mercado es que, tras tantos meses de castigo durante la pandemia, los títulos value están increíblemente baratos frente a sus homólogos growth. Las valoraciones no son siempre una herramienta útil para la asignación táctica de activos, y pocas veces sirven de factor desencadenante. Y en el debate de valor frente a crecimiento, puede haber motivos fundados para pensar que la tendencia alcista de las tecnológicas es secular, lo que justificaría sus múltiplos elevados. La pandemia de Covid-19 y sus consecuencias han acelerado el movimiento de transformación digital, en beneficio de los títulos growth.

Con un todo, con unos múltiplos de PER de las acciones growth dos veces superiores a los de las acciones value, en promedio, el diferencial de valoración entre valor y crecimiento es excepcional, y el factor valor debería tener rendimientos superiores a la media histórica a medio y largo plazo, superando al estilo growth.

¿Va a aflorar finalmente el potencial del estilo value? Primero, dicho estilo suele despuntar al inicio de un nuevo ciclo económico. Aunque nuestro modelo de ciclo económico sigue anticipando una ralentización de la actividad, prevemos que pronto entrará en una fase de recuperación muy rápida. Las curvas de rentabilidad de los bonos suelen aumentar al final de las recesiones, al exigir los inversores una mayor compensación de mercado por el riesgo de crecimiento. En el pasado, los títulos value normalmente han repuntado frente a los growth, al aumentar aún más las curvas al inicio de la recuperación.

El segundo factor favorable es que, al salir el mundo de una pandemia, reaparecerá el crecimiento económico. Los múltiplos de los títulos growth han crecido mucho los últimos años, al estar los inversores dispuestos a pagar por empresas con capacidad de generación de caja en un entorno de final de ciclo y escaso crecimiento. Esa tendencia se aceleró cuando la recesión del Covid-19 llegó a máximos en marzo. La falta de crecimiento económico está a punto de desaparecer, lo que eliminará un obstáculo para los títulos value.

Durante esta pandemia los gobiernos se han mostrado más dispuestos a proporcionar ayudas fiscales que durante la crisis financiera mundial, cuando incluso se apretaron el cinturón. Esta política fiscal acomodaticia, facilitada por las medidas tomadas por los bancos centrales, ha tenido dos consecuencias importantes para los títulos value. En primer lugar, la mayor emisión neta pública derivada de la relajación presupuestaria ejerce una presión al alza sobre las rentabilidades, lo que beneficia a los segmentos de la renta variable menos sensible a los tipos de interés, como los títulos value. En segundo lugar, si el gasto público es eficaz, se produce un efecto multiplicador positivo en la economía real, lo que beneficia más a los títulos sensibles al crecimiento económico, como los value.

Más que una rotación, la reciente mejora del comportamiento de las acciones value podría ser sobre todo una recuperación del terreno perdido. Los inversores no vendieron títulos growth en noviembre, por lo que el movimiento del mercado en el mes no debe verse como una rotación de crecimiento a valor. En noviembre, los grandes ganadores fueron los títulos más castigados por la pandemia, que se habían quedado rezagados desde el rally iniciado en marzo.

Mejores perspectivas para hostelería y ocio

De cara al futuro, las mejores perspectivas para el sector de la hostelería y el ocio, tras la campaña de vacunación, beneficiarán indirectamente a los títulos de crecimiento, por ejemplo por los mayores gastos publicitarios de hoteles y restaurantes en plataformas digitales. Para el estilo growth, la transformación digital de la economía mundial será un viento a favor duradero. Además, el marcado aumento de casos de Covid-19, la incierta transición de poder en Estados Unidos y una disputa entre la Fed y el Tesoro americano, que perjudica la coordinación entre las políticas monetaria y fiscal, son riesgos clave para el estilo value a corto plazo.

La clave radica en derrotar al Covid-19. Las vacunaciones van a empezar este mes en algunas economías importantes, aliviando mucho el ‘trilema’ entre resolver la crisis sanitaria, reactivar el crecimiento económico y preservar las libertades individuales. Los motivos para que el estilo value despunte en los próximos 12 meses se refuerzan. Pero todavía no estamos a salvo. Tras el Covid-19, el camino hacia una 'nueva normalidad' tendrá sobresaltos, lo que aconseja una exposición selectiva hacia el valor, en un contexto de riesgos a corto plazo. La tortuga value puede haber hecho prometedores avances últimamente, pero su camino no está todavía exento de dificultades.

Peter van der Welle es estratega de Robeco

Peter van der Welle

Peter van der Welle