estudio ieb-efpa

La MiFID II reta a los asesores financieros: cualificación, competencia y oportunidades de negocio

De izq. a dcha: Pablo Custó, Santiago Satrústegui y Jesús Sarriá

De izq. a dcha: Pablo Custó, Santiago Satrústegui y Jesús SarriáEl actual entorno normativo situará, por fin, al cliente en el 'centro' del modelo de servicio de las entidades financieras, según un estudio elaborado por EFPA e IEB

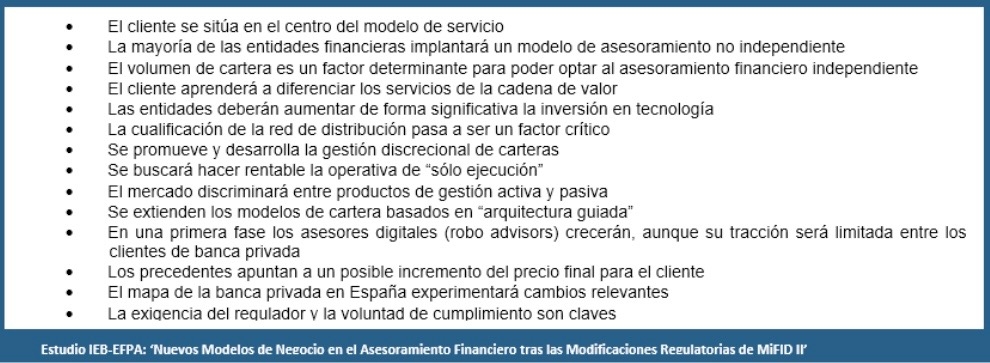

VALENCIA. El actual entorno normativo (MiFID II) situará, por fin, al cliente en el 'centro' del modelo de servicio de las entidades financieras. Una mayor transparencia sobre los costes permitirá al cliente identificar la existencia de conflictos de interés en la distribución de productos financieros. Estas son algunas de las principales conclusiones del estudio 'Nuevos Modelos de Negocio en el Asesoramiento Financiero tras las Modificaciones Regulatorias de MiFID II', elaborado por EFPA e IEB.

De este modo, España dejará de ser una excepción entre los países de su entorno puesto que, por primera vez, los profesionales del asesoramiento tendrán que cumplir unos requisitos de cualificación técnica y una experiencia mínima antes de sentarse con un cliente. Además, la nueva normativa sobre cualificación pondrá el requisito de realizar una formación continua (o proceso de recertificación). Por otro lado, la mayoría de entidades optarán por implantar un modelo de asesoramiento 'no independiente', ante las dificultades para el cobro explícito a los clientes minoristas. En este escenario, el cliente estará dispuesto a pagar a un asesor, bien de forma explícita (o bien mediante retrocesiones) cuando reconozca el valor añadido del servicio que reciba.

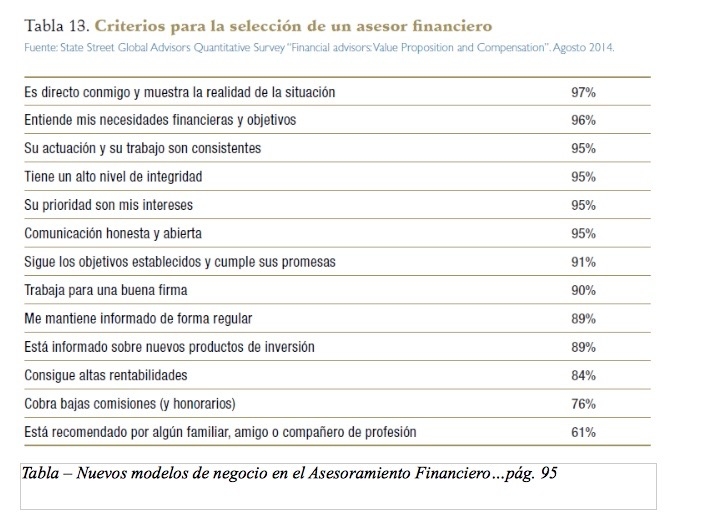

¿Por qué pagarán los clientes en adelante?, ¿Qué esperan del asesor? ¿Dónde está la oportunidad de negocio? El informe recoge un amplio análisis sobre las características de la riqueza de los hogares en España, el marco jurídico de la normativa MiFID II, los principales cambios introducidos y los modelos de asesoramiento en España en contraste con Europa; así como los retos y previsible evolución del asesoramiento financiero en nuestro país, basado en un estudio demoscópico elaborado por EFPA España.

“Que la implantación de MiFID II suponga una mejora real, tanto en la calidad del servicio al cliente, como en la reputación de la industria financiera, dependerá del nivel de exigencia del regulador, pero también de la voluntad real de cumplimiento por parte de la industria”, señala Sergio Míguez, profesor del Departamento de Investigación del IEB y director de Relaciones Institucionales de EFPA España. Asimismo destaca que “la nueva regulación supondrá una oportunidad para la mejora radical del sector financiero, en ningún caso lo tenemos que ver como una amenaza”.

Modelo de asesoramiento 'no dependiente'

Los autores del estudio (Sergio Míguez, Jesús Sarriá, Ángel Faustino y Jorge Ferrer), consideran que en este nuevo escenario, las entidades financieras optarán de forma mayoritaria, por un modelo de asesoramiento 'no independiente' y el cliente se situará en el 'centro' del modelo de servicio de las entidades. Por su parte, las EAFI buscarán alianzas y avanzarán en su especialización para afrontar los retos que plantea el cobro directo al cliente.

La composición de los ahorros de las familias españolas (muy conservador), el sesgo local de las carteras (cercanía y supuesto mayor conocimiento), el cortoplacismo (concentración en liquidez y depósitos) y, el patrimonio medio (modesto) hace plantearse quién podrá pagar por recibir asesoramiento financiero.

Las familias con patrimonio medio –con un rango estimado de hasta los 250.0000/300.000 euros– no podrán recibir asesoramiento financiero independiente 'tradicional'. Una comisión de 1.000, 2.000 o incluso 3.000 euros al año, no supone una remuneración adecuada para una planificación financiera profesional y responsable con la dedicación en horas, formación y esfuerzo que requiere.

Por otro lado, teniendo en cuenta que la mitad del ahorro de las familias está invertido en inversiones muy conservadoras, en un entorno de tipos extremadamente bajos y, en un entorno macroeconómico como el actual, una gestión de activos de baja o nula rentabilidad difícilmente permitirá el pago de los servicios de un asesor financiero profesional. En general, con independencia del modelo de asesoramiento por el que se opte, el cliente sólo estará dispuesto a pagar si puede reconocer el valor añadido del servicio prestado.

Una mayor transparencia sobre los costes permitirá al cliente ser cada vez más exigente en la calidad del servicio que se le presta. En general, los clientes de entidades financieras con un volumen patrimonial propio de mass affluent, o inferior, no podrán asumir los costes asociados a la prestación de un servicio de asesoramiento independiente. En ese caso, tanto un asesoramiento no independiente, como la 'vehiculización' a través de fondos perfilados podrán ser alternativas viables para los inversores.

Modelos de asesoramiento en España vs Europa

Jesús Sarriá, uno de los autores del estudio, explica que “España presenta un modelo muy bancarizado respecto a otros países de su entorno. El 72% del negocio de fondos de inversión está controlado por las grandes entidades financieras”. La red bancaria sigue siendo predominante en el negocio del asesoramiento financiero, si bien es cierto que existen actualmente otros modelos alternativos al bancario: Redes de Agentes Financieros, EAFIs y Sociedades y Agencias de Valores, cada uno de ellos con sus particularidades y figuras societarias.

En Reino Unido, los asesores financieros independientes (IFAs) gestionan cerca del 70-75% del negocio de la distribución de fondos de inversión, mientras que los bancos tienen una participación mínima (1%) como canal de distribución de dichos instrumentos. El modelo de distribución y asesoramiento del Reino Unido abarca diversas modalidades: desde los IFA generalistas, para quienes el negocio de inversión es una parte de su negocio general, hasta los IFA especializados, donde el negocio de la inversión es su actividad principal (una figura similar a la de las EAFI en España). La normativa conocida como 'Retail Distribution Review', o por sus siglas RDR, introdujo cambios muy significativos en materia de asesoramiento financiero.

Un panorama muy distinto al de España, donde el negocio de los fondos de inversión está controlado principalmente por las grandes entidades financieras (72%), mientras que las EAFIs cuentan con una participación inferior al 5%.

En el resto de Europa, la aplicación de MiFID II puede presentar diferentes impactos, ya que la normativa deja algunos aspectos pendientes de completar dependiendo de las casuísticas en cada Estado. Holanda sería, junto al Reino Unido, el país más avanzado. En cuanto a la prohibición del cobro de retrocesiones de terceros, Holanda ha ido un paso más allá, al prohibir cualquier clase de incentivo en productos o servicios financieros.

Francia cuenta con una importante participación de fondos de inversión en su cartera de activos financieros, siendo el segundo mercado más importante en Europa por este concepto (996.000 millones de euros). Se trata de un mercado con una fuerte presencia institucional y con elevada exposición a fondos del mercado monetario, mientras que el mercado minorista representa una pequeña parte de la industria, dominada por bancos. La figura del asesor independiente fue introducida en Francia en 2003 y es conocida como Conseiller en Investissement Financiers o CIF.

En Italia, el canal de distribución dominante también es el bancario, en este caso casi con un 90%, que se divide en tres bloques diferenciados: el minorista gestionado directamente por los bancos, que pesa hasta un 50%, los 'promotori finanziari' vinculados, figura similar a los agentes en España, con un 23%, y que dependen totalmente de los productos del banco al que están vinculados y la banca privada, que atiende a los HNWI (High Net Worth Individuals - mayores a 1 millón de dólares activos netos) y, cuenta con una participación del 15%.

Claves de nuevos modelos de negocio en el asesoramiento

La entrada en vigor de MiFID II, prevista para 2018, obligará a los asesores financieros a cumplir unos requisitos mínimos en cuanto a cualificación y experiencia profesional. La cobertura más sólida y eficiente de estos requerimientos son las certificaciones profesionales que, además, aseguran la necesidad de realizar una formación continua.

Santiago Satrústegui, vicepresidente de EFPA España, explica que “el panorama cambiará radicalmente. Con la anterior normativa MiFID I, no existían unos requisitos explícitos de capacitación para los profesionales del asesoramiento financiero, pero ahora las entidades tendrán que demostrar al regulador que las personas físicas que prestan servicios de asesoramiento, e incluso las que simplemente facilitan información a los clientes, disponen de los conocimientos y las competencias necesarios para cumplir con las obligaciones de protección al inversor”.

Las directrices publicadas por la autoridad europea de mercados (ESMA) sobre conocimientos y competencias de los profesionales financieros afectarán a todos los empleados y profesionales bancarios y financieros que, manteniendo trato directo con los clientes, les asesoren o informen sobre productos de inversión y servicios auxiliares. Estas directrices de ESMA plantean aspectos clave, que se detallan en el estudio.

Estudio demoscópico: Hacia un modelo dual de asesoramiento

Parte del informe recoge un estudio demoscópico elaborado por EFPA España, que ha elaborado un sondeo entre 1.167 asesores financieros, para testar el impacto que tendrá MiFID II, en el sector financiero en general y, en el cliente en particular.

Casi dos tercios de los asesores encuestados creen que los cambios normativos serán el detonante básico para modificar el modelo de asesoramiento, mientras una gran mayoría piensa que la eliminación completa de las retrocesiones en la prestación del servicio de asesoramiento no será factible en el corto plazo.

En este sentido, los asesores de EFPA no tienen del todo claro si las entidades bancarias dejarán de prestar el servicio de asesoramiento a clientes minoristas, como ya ocurriera en otros países (caso del Reino Unido cuando entraron en vigor normativas similares). En efecto, hasta seis de cada diez asesores piensan que se dejará de prestar a minoristas, pero de ellos, hasta 5 indica que esto ocurrirá sólo parcialmente.

Más de la mitad de los consultados (54%) cree que el mercado transitará hacia un modelo dual de asesoramiento (independiente y no independiente). Siete de cada diez creen que los clientes de segmentos altos (banca personal o superior) estarían dispuestos a pagar “explícitamente” por el servicio, pero sólo si perciben un valor añadido en el asesoramiento prestado. En consecuencia, las cifras son elocuentes sobre la necesidad de que los clientes puedan reconocer el valor añadido en el servicio.

¿Qué ocurrirá con los inversores minoristas? Casi tres cuartas partes de los encuestados consideran soluciones alternativas (fondos multiactivos, perfilados, etc.) al propio asesoramiento para los clientes minoristas con un nivel patrimonial tan bajo que no cubra los costes de prestar este servicio.

Noticias relacionadas

Once colectivos profesionales de la Comunitat se unen al programa de educación financiera de EFPA España

Más de la mitad de los asesores financieros considera que su rol cambiará (o desaparecerá) en 10 años

"El aprendizaje de habilidades y conocimientos debe ser constante" señala Paul Smith, presidente y CEO de CFA Institute, la Asociación Global de Profesionales de la Inversión