opinión

Invertir hoy en día es como recoger peniques delante de una apisonadora

Lukas Daalder

Lukas DaalderEl director de inversión de Robeco Investment Solutions advierte del peligro de que se produzca una fuerte caída en las bolsas ante la fuerte subida que llevan

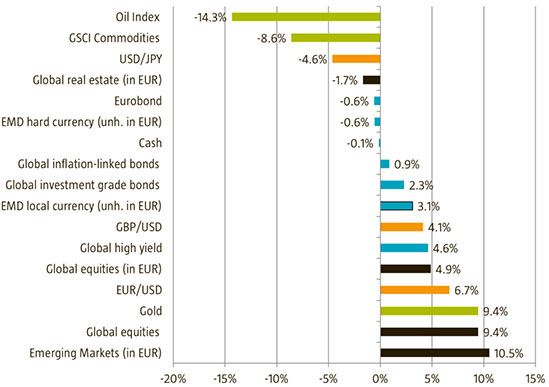

MADRID. La mayoría de las categorías de activos han ofrecido una rentabilidad adecuada en los primeros cinco meses del año, de manera que el rendimiento general ha sido, hasta ahora, bastante positivo. A pesar de toda la tensión política, de las elevadas valoraciones de la renta variable estadounidense, de la incertidumbre sobre las perspectivas económicas e incluso con el efecto estacional en contra (‘Hay que vender en mayo’), las bolsas siguen queriendo subir.

En la situación actual, invertir es un poco como 'recoger peniques delante de una apisonadora': existen probabilidades razonables de obtener ganancias moderadas y constantes, pero pende sobre nuestras cabezas la posibilidad de que se produzca una fuerte caída. Para nosotros, la pregunta es: ¿queremos dedicarnos al negocio de recoger peniques delante de una apisonadora?.

La expresión 'recoger peniques delante de una apisonadora' se atribuye a Nassim Taleb, aclamado autor cuya obra se centra en la aleatoriedad y el riesgo, y que describe una estrategia de inversión que presenta una elevada probabilidad de ofrecer rentabilidades reducidas (los peniques), y una pequeña posibilidad de sufrir una pérdida cuantiosa (la apisonadora). Según Taleb, a fin de cuentas, la perspectiva de una catástrofe tiene más importancia que los peniques que se recogen.

Desde luego, esto es así cuando se trata de una apisonadora (muerte segura) pero, en los mercados financieros, todo depende de cuánto tiempo consigues recoger peniques sin sufrir daños, o de lo rápido que puedes salir del mercado. Claramente, entrar en el mercado de valores en el momento menos indicado (cerca del pico) puede parecerse mucho a ser arrollado por una apisonadora una vez comienza la corrección: las pérdidas seguramente serán superiores a las ganancias anteriores.

Dicho esto, hay que reconocer que la rentabilidad nominal anual a largo plazo del grueso de los mercados de valores ha sido cercana al 8%, de modo que, hasta ahora, recoger peniques ha sido una estrategia ganadora. Así, podría parecer que en la analogía citada se exagera la parte negativa. De hecho, por insensata que pueda parecer esta recogida de peniques, no olvidemos que, en la mayoría de los mercados, ha sido una estrategia muy rentable durante los años posteriores a la crisis.

Invertir en deuda de alta rentabilidad (high yield) y en crédito ha aportado a los inversores un goteo constante de rentabilidad adicional (diferencial), aunque con el riesgo de que se produjera un evento crediticio importante (como un impago de deuda). A excepción del sector petrolero estadounidense, no se ha producido ningún acontecimiento crediticio de gran calado, y los diferenciales de tipos de interés se han mantenido o incluso se han estrechado.

Volatilidad

Los mercados de valores, por su parte, han ido subiendo y, aunque ha habido algunos brotes puntuales de volatilidad, la temida apisonadora no se ha puesto en marcha. Muchos apuntan que la compra de volatilidad (comprando el índice VIX, por ejemplo) ha ido generando beneficios de forma constante, mientras que la venta de volatilidad (o la compra de protección, vendiendo el VIX) ha sido una sangría continua.

Hay varias causas para esta anomalía, principalmente el hecho de que los bancos centrales han pasado de ser el pastor de la economía a tutelar los mercados financieros. Entretanto, el crecimiento económico de los últimos cinco años puede haber resultado decepcionante, pero ha venido acompañado de una menor volatilidad de los datos subyacentes.

Además, la larga lista de conmociones políticas ocurridas tampoco ha conseguido desestabilizar mucho los mercados. Al parecer, lo que se desprende de todo esto es que hacer caso omiso de estas incertidumbres ha sido el resultado más óptimo. Pero eso no quiere decir que sea una buena receta de cara al futuro: siempre cabe la posibilidad de que una de estas incertidumbres se intensifique.

Otro punto de vista sobre esta cuestión de la recogida de 'moneditas' es el que se presenta al plantearse dos preguntas relacionadas entre sí: ¿cómo de grande es la apisonadora? y ¿lo que estamos recogiendo realmente son peniques, monedas más grandes o billetes?. Ahora que las bolsas estadounidenses han repuntado un 225% desde sus mínimos de 2009 (si incluimos los dividendos, su rentabilidad anual ha sido del 18% en este periodo) y que sus acciones resultan bastante caras, según diferentes parámetros de valoración, parece evidente que los peniques más fáciles de recoger ya lo han sido.

Beneficios empresariales

Éste es precisamente el motivo por el que preferimos sobreponderarnos en el mercado europeo, pues consideramos que presenta un potencial al alza mayor, debido a que su recuperación desde 2009 ha sido mucho más moderada (un 80%, generando una rentabilidad total anualizada del 12%). Toda nueva subida de los mercados estadounidenses depende ahora, casi por entero, del crecimiento de los beneficios empresariales. Teniendo en cuenta todos estos elementos, el desenlace más probable sería una 'saludable' corrección del 10% en este mercado, no la aparición de una auténtica apisonadora.

En consecuencia, hemos optado por no entrar en el negocio de la recogida de peniques en el mercado de la renta variable: la deuda de mercados emergentes y el crédito high yield han sido hasta ahora nuestras categorías de activos preferidas, a la hora de añadir riesgo. Si fuéramos a adoptar una sobreponderación en renta variable, la decisión se basaría enteramente en el factor momentum, y lo haríamos estableciendo un dispositivo stop-loss muy ajustado.

Lukas Daalder es director de Inversiones de Robeco Investment Solutions

Noticias relacionadas

¿Qué supone la llamada 'nueva normalidad' para los inversores?

El experto espera que la inflación sea mayor y que los bancos centrales se vuelvan todavía más reacios a relajar los tipos de interés