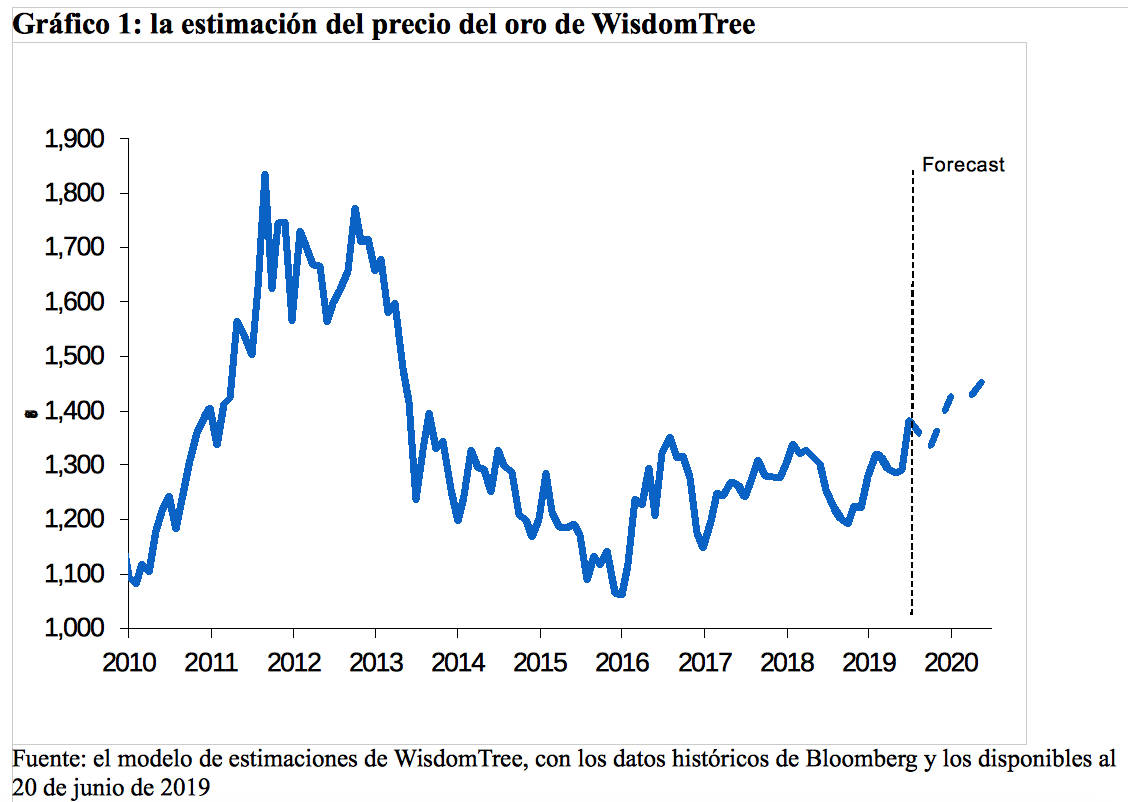

MADRID. Los precios del oro se negocian actualmente sobre niveles técnicos muy importantes. El hecho de que recientemente el metal haya superado la cota de los 1.400 dólares/onza -y se haya mantenido por encima de ella- es un todo un logro después de haber quebrado los 1.350 el pasado jueves 20 de junio. Este último nivel venía siendo una resistencia clave, ya que el mercado nunca pudo romperla en seis veces precedentes (septiembre de 2017, enero de 2018, febrero de 2018, marzo de 2018, abril de 2018 y febrero de 2019). Asimismo el hecho de haber superado otro número redondo, conlleva una importancia simbólica. La onza de oro actualmente cotiza a su valor más alto desde marzo de 2013.

La última vez que el oro se negoció por encima de los 1.350 dólares/onza fue apenas después que se había conocido el resultado del referéndum para la salida del Reino Unido de la UE a mediados de 2016, momento en el cual el posicionamiento especulativo de los inversores en los futuros sobre oro, alcanzaba récords históricos. Claramente algo ha cambiado.

Anteriormente esperábamos que la Reserva Federal de EE UU (FED) mantuviera pausados sus tipos de interés -a pesar de que su 'gráfico de puntos' sugería al mercado una subida para 2020). Sin embargo, el mercado ha pulseado a la Fed, al punto que ha llevado al banco central a plantear la posibilidad de un recorte de tipos en 2020. Como resultado, el mercado ahora ha pasado a descontar un recorte de tipos para la reunión de julio.

El rendimiento de los bonos del Tesoro de EE.UU a 10 años, ha caído significativamente por debajo del 2.0% (desde el 2.4% de fines de marzo de 2019 y desde más del 3% en octubre de 2018). La reciente subida de los precios del oro, refleja esta posición laxa de la Fed y la reducción precipitosa de los rendimientos. La pregunta que cabe hacerse ahora es la siguiente: ¿tiene la onza de oro espacio para realizar una mayor subida? Basados en nuestras asunciones revisadas, creemos que sí.

Las estimaciones no son ningún indicador de rentabilidad futura y cualquier inversión puede perder valor.

Utilizando la estructura cuantitativa de WisdomTree planteada en el informe 'Oro: cómo valoramos al metal precioso', proyectamos una subida de los precios del oro hasta los $1.480 dólares/onza para finales del segundo trimestre de 2020. Para esto nos basamos en una serie de potenciales escenarios relativamente conservadores que explicamos a continuación:

- Los rendimientos de las Letras del Tesoro de EE UU se mantienen sobre los niveles actuales. El mercado ha descontado ampliamente más recortes de tipos de interés de los que la Fed está sugiriendo. Los futuros sobre fondos de la Fed, indican que el mercado está contemplando entre dos y tres recortes para 2019. Nuestra estimación del precio del oro (en 1.480 dólares/onza), simplemente utiliza los niveles actuales de los intereses a largo plazo. Una caída aún mayor en los tipos, impulsaría unos precios más elevados aún.

- La cesta del dólar se mantiene en el entorno del 97. A pesar de que el recorte de tipos de interés se asociaría normalmente a la debilidad de una divisa, creemos que la Fed no será la única en marcar una posición laxa. Esto probablemente evitará una fuerte apreciación o depreciación del billete verde. De hecho, dado que están reapareciendo las acusaciones de 'guerras de divisas', el oro, tal cual ha sido en ocasiones anteriores, podría actuar como una divisa refugio durante el transcurso del año (sobre todo entre los bancos centrales emergentes, los cuales intentan diversificar sus reservas internacionales).

- Que la inflación alcance el 2%. A pesar de que la debilidad de la inflación es el factor que lleva a la Fed a alterar el curso de su política monetaria (con el IPC actualmente situándose en un 1.8%), creemos que al nivel general, la inflación podría aumentar como resultado del incremento de los precios del crudo. Asimismo creemos que la debilidad de la demanda del crudo –la cual, por ejemplo, podría resultar de una guerra comercial prolongada-, va a ser considerada en las decisiones de política de la Organización de Países Exportadores de Crudo (OPEC). La reunión del cártel ha sido reprogramada para el 1º de julio, después de que se lleve a cabo el encuentro del G20 durante los días 28/29 de junio. Esto resalta cómo el cártel quiere tener bien claro cuáles serían las proyecciones de la demanda (lo cual solamente puede ocurrir una vez que se sepa bien hacia dónde se dirigen los mayores consumidores mundiales: China y EE.UU).

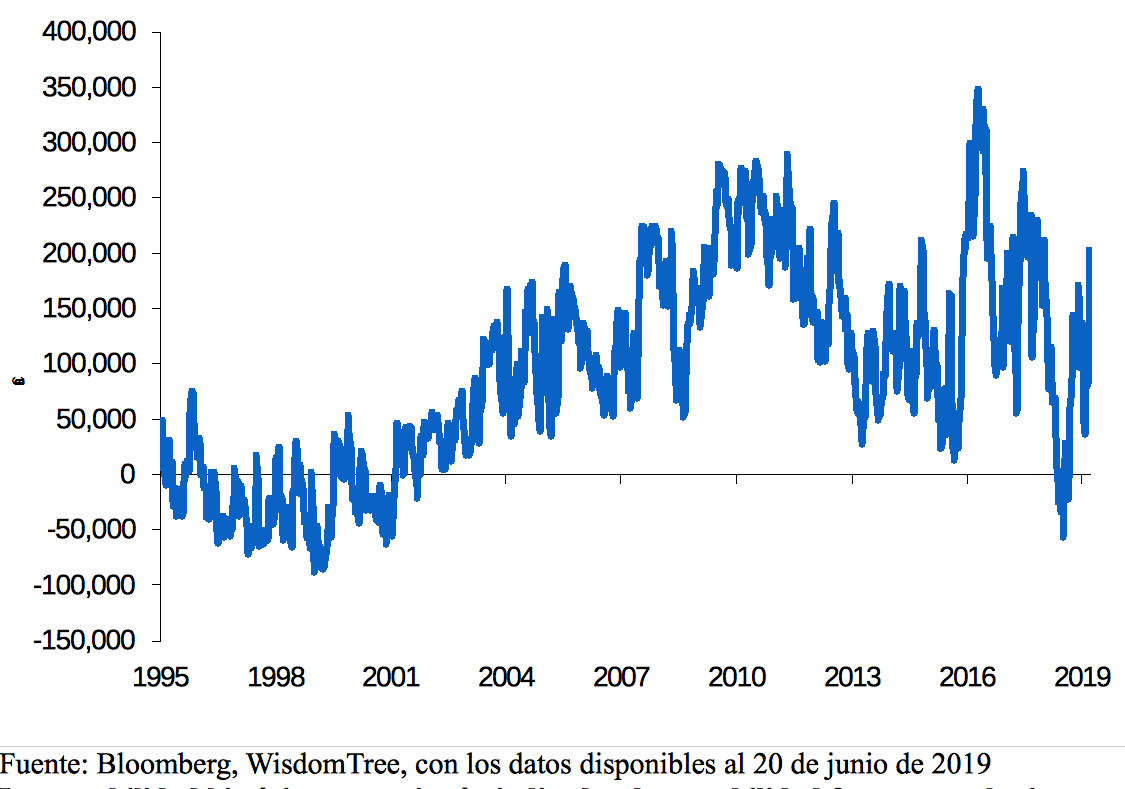

- Si bien el sentimiento de los inversores hacia el oro podría no mantenerse en niveles elevados como los actuales, aún quedan riesgos latentes debido a varias incertidumbres geopolíticas que aún perduran. Durante las últimas semanas, el posicionamiento especulativo en los futuros sobre oro ha aumentado considerablemente y superado nuestras expectativas. El volumen especulativo es de más de 205 mil contratos netos largo, lo cual representa un incremento substancial desde los 55 mil contratos netos cortos registrados en octubre de 2018. En un escenario base, no creemos que se mantengan dichos niveles así de altos, al punto que asumimos un posicionamiento de 120 mil contratos. De todos modos, somos conscientes de los riesgos que a corto plazo pueden materializarse. Ya de cara a la próxima semana, el mercado está expuesto a varios riesgos clave como la reunión del G20 donde China y EE UU podrían llegar a no sentarse cara a cara, lo que decepcionaría a los inversores, ya que generaría unas perspectivas de una escalada de la 'guerra comercial' y, por otro lado, hoy 27 de junio donde es probable que Irán anuncie el abandono del acuerdo nuclear, lo cual aumentaría los riesgos de una intervención militar de EE UU.

Posicionamiento especulativo neto en los futuros sobre oro

La rentabilidad histórica no es ningún indicador de rentabilidad futura y cualquier inversión puede perder valor

En conclusión, basados en nuestro modelo cuantitativo y en una serie de potenciales escenarios relativamente conservadores, creemos que el oro está expuesto a una subida aún mayor. La rentabilidad histórica no es ningún indicador de rentabilidad futura y cualquier inversión está sujeta a riesgos e incertidumbres.

Nitesh Shah es director de Análisis de WisdomTree