la cartera recomendada...

Fondos de inversión para tener en cuenta

MADRID. Un febrero más plácido de lo previsto ha llevado a los principales índices bursátiles a marcar máximos de 14 meses y ha permitido que la gran mayoría de las categorías de fondos cierren el mes no sólo en positivo sino con unos datos de rentabilidad que superan, en muchos casos, la ganancia obtenida en todo 2016.

Destacar que entre las pocas categorías que actualmente están-de media en negativo-, se encuentran las que representan a los fondos que consideramos de menor riesgo como monetarios y fondos de renta fija de muy corto plazo. Junto a ellas, también en negativo, la categoría de renta fija de largo plazo y las de renta variable italiana, portuguesa y del sector energético.

Por el contrario, entre los fondos más rentables se sitúan los de mayor riesgo, es decir, fondos de bolsas emergentes -con Brasil a la cabeza-, fondos del sector oro y fondos del sector tecnológico y de biotecnología.

Hay datos que invitan al optimismo: mejora de los beneficios empresariales no sólo en Estados Unidos, sino también en Europa y Japón, que apoyan, además, una mejora del crecimiento económico a nivel mundial. La recuperación en los precios de las materias primas, un euro atenuado y un crecimiento económico más sólido están estableciendo el rumbo de las ganancias en Europa para lograr su mejor trimestre desde el 2011.

Apetito por los activos de riesgo

Una visión más positiva de la situación macroeconómica está favoreciendo, además, que el apetito por los activos de riesgo se incremente, incidiendo en el alza de los principales índices bursátiles.

Ahora bien, existen elementos que nos llevan a rebajar levemente ese optimismo y a seguir recomendando el mantener la cautela en la toma de decisiones de inversión. Los distintos indicadores de mercado nos muestran que nos encontramos en niveles máximos de complacencia-codicia, según refleja el reloj publicado por CNN Money que recoge el sentir de los inversores: miedo y complaciencia-codicia.

Al mismo tiempo, el índice que mide la incertidumbre política está en máximos históricos desde el triunfo de Donald Trump en Estados Unidos.

Al mismo tiempo, el índice que mide la incertidumbre política está en máximos históricos desde el triunfo de Donald Trump en Estados Unidos.

No hay que olvidar, además, el fuerte endeudamiento que viven las principales economías. El repunte de los tipos de interés, puede ser un serio problema en esta situación de mercado y puede poner fin a la recuperación económica a nivel mundial.

Por ello, nuestra estrategia sigue basándose en los siguientes puntos:

- Diversificación (ser globales y diversificados).

- Flexibilidad (adaptarnos a momentos risk ON y ris OFF).

- Apoyarnos en la gestión activa y fondos de autor (ante betas caras: gestión activa y la selección de valores).

- Ciertas dosis de paciencia y... aplicar el sentido común.

Respecto a las carteras de fondos analizadas, en esta ocasión sólo vamos a cambiar un producto en el perfil conservador. Sacamos de la estrategia al fondo Janus US Short Term Bond Hedged, por ahora este producto no está reflejando la nueva situación de unos mayores tipos de interés en el corto plazo norteamericano, e incorporamos al fondo M&G Prudent Allocation Euro.

Se trata de un producto multiactivos perteneciente a la gama 'M&G Allocation' de la gestora británica M&G Investments, cuya filosofía es invertir en un amplio abanico de activos a nivel global y de manera muy flexible. Dentro de esta gama, es un producto (como su propio nombre indica) con un enfoque prudente, diseñado para inversores con menor tolerancia a la volatilidad de los mercados.

Como ocurre con otros productos de la gama, los gestores del fondo, Juan Nevado y Craig Moran, analizan el entorno macroeconómico en busca de situaciones en las que el comportamiento de los inversores ('behavioural finance') haya llevado a las distintas clases de activos lejos de sus niveles de valoración en el largo plazo. Ellos entienden que una proporción considerable de los movimientos del mercado se basan en las emociones humanas, en lugar de en las características fundamentales de una inversión y tratan de sacar ventaja de ello.

El enfoque es global pudiendo posicionarse tanto en mercados desarrollados como emergentes, así como en diferentes clases de activos: renta variable, renta fija, efectivo, valores inmobiliarios, derivados (tanto como elemento de cobertura como estrategia de inversión), otros fondos de inversión o ETF’s, divisas...

Sin límites en el 'asset allocation'

Aunque a priori no existen límites respecto al 'asset allocation', internamente sí que tienen establecidos unos rangos. Básicamente son del 0% al 35% en renta variable tanto en posiciones largas y cortas -la neutralidad estaría en el 20%-, del 0% al 100% en renta fija -crédito, bonos de Gobierno- y del 0% al 20% en otros activos -la neutralidad estaría en el 10%-. Por otro lado, la exposición a euros deber ser, al menos, del 60%.

A cierre de 2016, la exposición neta del fondo a renta variable -diferencia entre posiciones largas y cortas- es del 19% siguen viendo más valor en Europa frente a Estados Unidos. En renta fija, existe a esa fecha una exposición neta en bonos corporativos del 12,6% -la mayor parte 'investment grade'-, mientras que en deuda pública dicha exposición es del -10% con posiciones cortas sobre todo en Estados Unidos y Reino Unido. También hay un 3% en bonos convertibles y un alrededor de un 2% en activos inmobiliarios. El grueso de la cartera, un 73,5% neto, está en estos momentos en liquidez. La duración de la cartera de renta fija es de -0,8 años.

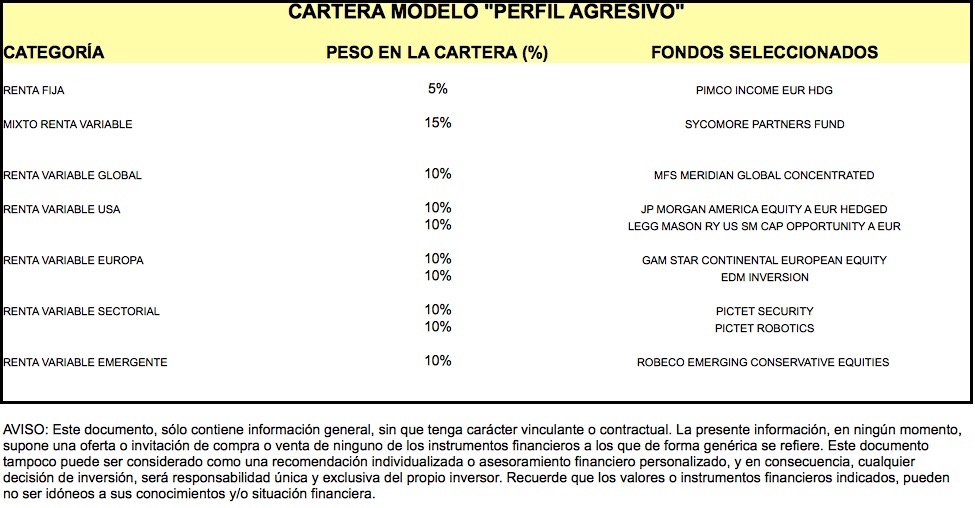

En la cartera de perfil agresivo no vamos a cambiar ningún producto.

Departamento de Análisis de PROFIM, Asesores Patrimoniales, EAFI.