opinión

Es buen momento para entrar en bolsa a la vista de la prima de riesgo

Miguel Ángel Paz

Miguel Ángel PazEl director de gestión de Unicorp Patrimonio (Grupo Unicaja) recuerda que el diferencial del bono español ha recuperado los niveles previos a la crisis de deuda

MÁLAGA. Si estos años la percepción del riesgo de España se ha medido por la prima de riesgo (diferencial entre la rentabilidad del bono español y alemán a 10 años), hoy podemos decir que España va bien. Y es que tras tres años de crecimiento del PIB de España por encima de la media de la eurozona (liderando el crecimiento de los países core) la prima de riesgo recupera los niveles previos a la crisis de deuda europea.

En el siguiente gráfico vemos en la parte inferior la prima de riesgo española y en la parte superior la evolución comparativa de la rentabilidad del bono alemán (línea naranja) y español (línea blanca). Fue en 2010 cuando la amenaza de quiebra de Grecia inició la escalada de la prima de riesgo española. Hasta entonces, la prima de riesgo española se movía en un rango promedio de 70 puntos básicos (p.b.) respecto a Alemania. Hoy, 8 años después, la prima de riesgo vuelve a cotizar claramente por debajo de 100 puntos básicos, lo que deja claro la menor percepción de riesgo por parte de los inversores, sobre todo internacionales.

Si a 10 años el movimiento ha sido muy claro, más relevante parece en la comparativa de la rentabilidad de los bonos de más corto plazo. La prima de riesgo a 2 años, que también alcanzó los 600 p.b. en el verano del 2012, hoy cotiza en 17 p.b., niveles que no veíamos desde 2008-2009.

Claramente en los gráficos anteriores se aprecia que antes del estallido de la crisis financiera, la rentabilidad de los bonos españoles era similar, incluso llegó a ser más baja en los momentos más dulce del ciclo debido al mayor crecimiento que experimentaba España en el periodo 2004-2007. Recientemente, Fitch ha mejorado la calificación crediticia de España hasta A-, lo que se califica como una notable calificación, dejando claramente atrás los peores momentos en los que el rating español estuvo a sólo un escalón de ser calificado como bono basura (se quedó en 'BBB-'). Actualmente España es 'A-' por Fitch, 'Baa2' por Moody's y 'BBB+' por S&P.

Hay que recordar que España tenía el mismo rating que Alemania, 'AAA' antes de la crisis. Fue en enero de 2009 (S&P) y mayo de 2010 (Fitch), cuando se perdió la máxima calificación crediticia. Además de exigir la misma rentabilidad a nuestros bonos, el mercado exigía menos rentabilidad a la deuda pública que a la deuda corporativa de similar rating. En el siguiente gráfico vemos en la línea naranja la rentabilidad del bono español a 10 años frente a la rentabildiad de los bonos corporativos con rating 'AA', 'A' y 'BBB'.

Hasta las primeras revisiones del rating, la rentabilidad del bono español cotizaba por debajo de los corporativos y lo destacable es que en el peor momento llegó a exigirse más rentabilidad a los bonos españoles que a los corporativos del mismo nivel de riesgo. Desde 2014, que es cuando comenzó el ciclo de crecimiento reciente del PIB, ya la rentabilidad del bono es similar a los bonos 'BBB' corporativos de la Eurozona. Es ahora cuando comienza a exigirse menos rentabilidad a nuestros bonos, señal de que los inversores piensan que realmente nuestra calificación crediticia está mejorando.

Entendemos que los bonos deberían recuperar la normalidad, y con las mejoras de previsiones macro para España, que este año volverá a liderar el crecimiento de los países core de la Eurozona, el rating seguirá mejorando, y al bono español, se le exigirá de nuevo menos rentabilidad que a los bonos corporativos.

Pero si hay una forma de calibrar la mejora de la percepción de riesgo de nuestro país, es comparándolo con la prima de riesgo de Italia y del Portugal. Claramente se aprecia que es el riesgo político el que está afectando a las primas de riesgo y sobre todo la posibilidad de que el país en cuestión abandone el Euro. Portugal y España ya han pasado el proceso electoral y ahora el riesgo se centra en Italia. En el gráfico podemos ver que llamativamente este año la prima de riesgo portuguesa es más baja que la italiana, frente a los 200 p.b. por encima a los que cotizaba hace justo un año.

Si los inversores de renta fija por fin se están dando cuenta del menor riesgo que implica invertir en España, tarde o temprano los de renta variable tendrán que apreciarlo. He realizado una comparativa entre la evolución del Ibex 35 (naranja) y el inverso de la prima de riesgo (blanco) española (actualmente 1.41=1/0.7 actual). Así, si cuando la prima de riesgo ampliaba, el Ibex corregía, al compararlo con el inverso vemos que está totalmente correlacionado el comportamiento de la prima de riesgo con la evolución del Ibex.

Si la prima de riesgo se está disparando a la baja, el inverso lo está haciendo al alza rompiendo máximos de los últimos años. La lógica apunta a que, siguiendo esta correlación, el Ibex 35 rompa al alza los máximos de los últimos años. Desde el punto de vista técnico, el Ibex apunta claramente a estos máximos de 2015 este año, puesto que sería la base del canal alcista actual proyectada a final de año.

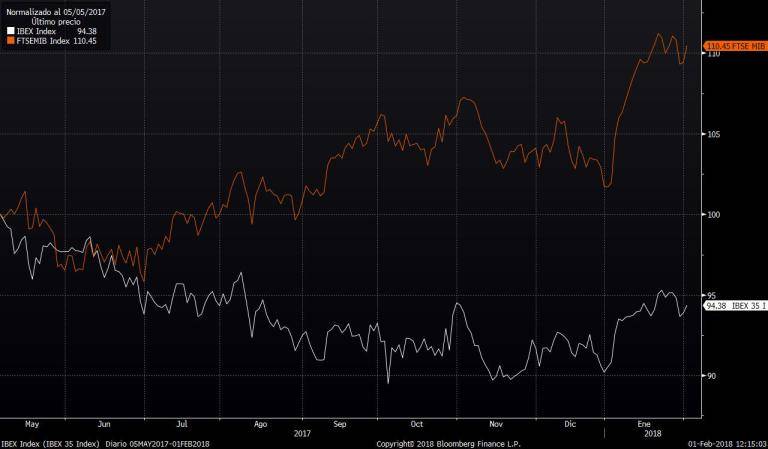

El riesgo político de la independencia de Cataluña existe, pero parece demostrarse que no va a restar tantos puntos al PIB como se podría esperar. España ha crecido un 0.7% en el último trimestre a pesar de Cataluña (desde mediados de 2014 el crecimiento trimestral se sitúa entre el 0.5% y 1.1%) y ya vimos la semana pasada que el FMI sólo resta un 0.1% a la previsión de crecimiento de nuestra economía este año, manteniéndola en 2019, frente a las previsiones de octubre. Teniendo en cuenta este año el riesgo de Cataluña. Por tanto, podemos concluir que España va bien, y lo más probable es que la bolsa española lo termine reflejando en su precio. Llama muchísimo la atención que desde que las bolsas europeas marcaron los máximos del año pasado en mayo, el Ibex cae un 5.6% frente a una subida del MIB 30 italiano del 10%.

Claramente el Ibex 35 parece estar excesivamente castigado, lo que puede ser una magnífica oportunidad de inversión. España va bien, y el mercado no lo está reflejando, lo que sucede en pocas ocasiones, y esto debería aprovecharse.

Miguel Ángel Paz es director deGestión de Unicorp Patrimonio (Grupo Unicaja)