recomendación

Empiece el año con una cartera de fondos de inversión

MADRID. Cerramos 2016 con cierto sabor agridulce en el mercado de los fondos de inversión. Por un lado, hemos tenido sorpresas muy positivas como ha sido el buen comportamiento mostrado por los fondos de renta variable centrados en el sector energético y en los países productores y comercializadores de estos activos (en especial Rusia y Brasil). La mayoría de esos fondos cierran el año con rentabilidades superiores al 15%

Sin embargo, por otro lado, hemos visto como los fondos centrados en renta variable europea y, en las últimas semanas, los fondos de renta fija de la zona euro (dos de las categorías que más volumen patrimonial gestionan en España) iban perdiendo fuelle hasta situarse, en muchos casos, en valoraciones negativas. Acontecimientos políticos inesperados (en especial la aprobación del Brexit en Reino Unido y el triunfo de Trump en las elecciones norteamericanas) han pesado más en el ánimo de los inversores, y en consecuencia en el comportamiento de los mercados, que los propios datos económicos y empresariales, que son los que por regla general guían las estrategias recomendadas por los asesores financieros.

En cuanto a qué esperamos para 2017, si bien la agenda política seguirá teniendo relevancia (habrá que seguir muy de cerca los procesos electorales que se celebrarán en Francia y Alemania y las decisiones que empiece a adoptar el Gobierno presidido por Trump en EE UU), pensamos que serán de nuevo las decisiones que adopten los distintos bancos centrales (nuevas subidas de tipos por parte de la Reserva Federal, fin de la compra de activos por parte del BCE…) y los resultados empresariales los que marquen la evolución de los mercados.

En ese sentido, tal y como indican los estrategas de Pioneer Investments, Monica Defend y Matteo Germano, en su informe de perspectivas para 2017, el próximo ejercicio traerá como gran novedad el cambio en el escenario económico. A su entender, y también en el de Profim, las políticas monetarias acomodaticias aplicadas por la Reserva Federal en Estados Unidos y el resto de banco centrales del mundo, irán dando paso a unas políticas fiscales más expansivas, apoyadas en bajadas de impuestos, con el fin de impulsar el crecimiento y la inflación, además de reducir la carga de la deuda futura.

En resumen:

- La economía estadounidense, gracias a las medidas de estímulo fiscal que pueda acometer el nuevo gobierno -con permiso de la FED-, podría crecer algo más de lo esperado y estimado hace pocos meses.

- El crecimiento económico de la zona euro seguirá muy apoyado por el BCE, aunque el mayor hándicap sigue siendo la política y los problemas en determinadas entidades bancarias.

- Las economías emergentes seguirán viviendo una situación poco homogénea y las divergencias entre unos y otros países podrían acentuarse como consecuencia de tipos de interés más altos, un dólar americano más fuerte y las nuevas relaciones comerciales que negocie Estados Unidos con el resto del mundo.

- Atención a la economía y las empresas japonesas, pues tanto por su carácter más procíclicas como por las medidas que pueda reimpulsar su banco central, podrían sorprender positivamente en 2017.

En ese nuevo escenario económico de previsible crecimiento moderado -subida leve de la inflación y también previsible subida moderada de los tipos de interés- consideramos que la renta variable debería comportarse favorablemente mientras que la renta fija, principalmente la europea, no tanto.

Nuestra estrategia en renta fija para el primer trimestre de 2017 pasa por reducir el peso en renta fija direccional y centrarnos sólo en fondos de renta fija flexible y fondos de deuda USA que apuesten por emisiones de bonos flotantes y por emisiones de corto plazo, puesto que el tipo de interés a 2 años norteamericano ya da más rentabilidad (por ejemplo) que una cuenta de efectivo en euros.

En cuanto a la inversión en renta variable recomendamos:

- Apostar por fondos de 'autor' ya sean mixtos flexibles de bolsa o fondos 'puros' de acciones.

- En renta variable norteamericana, centrarse en fondos que apuestan por empresas ligadas a la economía doméstica.

- Mantener cierto sesgo a fondos 'value' pero, de cara a los próximos meses, dar un poco más de presencia a fondos con un estilo de gestión más orientado al nuevo ciclo económico. Más 'growth' sobre todo en el caso de USA.

- Renta variable emergente sí, pero siendo selectivos y valorando muy estrechamente no sólo el comportamiento de las divisas, sino las nuevas relaciones comerciales que establezca Donald Trump con algunos países como China.

- En carteras de perfil más agresivo, también consideramos interesante mantener posiciones en fondos que inviertan en sectores como la tecnología, el real estate europeo, la seguridad y defensa, el sector financiero norteamericano o el sector de energías limpias.

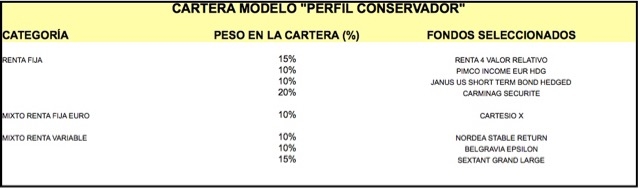

La gran mayoría de estas recomendaciones ya están recogidas en nuestras carteras modelo de perfil conservador y perfil agresivo. Por ello, este mes, sólo vamos a realizar un cambio en la cartera de perfil conservador en la que vamos a sustituir al fondo Renta 4 Monetario (es previsible, por la situación de los tipos de interés en la zona euro, que su rentabilidad en 2017 se mantenga en los niveles alcanzados este ejercicio, es decir, en el entorno del 0,4%) por el fondo Carmignac Sécurité.

Política de inversiones

Cierto es que tampoco esperamos que este producto dé una elevada rentabilidad, pero sí podría, por la mayor flexibilidad de su política de inversiones, situarse en el entorno del 1,5%. Se trata de un porcentaje que consideramos adecuado para este tipo de fondos en las actuales circunstancias de mercado.

El fondo Carmignac Sécurité invierte en renta fija y otros títulos de deuda denominados en euros de forma diversificada. Su objetivo es batir a su índice de referencia, el Euro MTS 1-3 años (índice que mide el rendimiento de los bonos gubernamentales de la zona euro más negociados, en vencimientos de 1 a 3 años), en su horizonte de inversión, 2 años. La sensibilidad del fondo a los tipos de interés se sitúa actualmente en 0,38 años.

Gestionado por Keith Ney, el fondo trata de beneficiarse de los 3 motores de rentabilidad de la renta fija: los tipos de interés, la deuda pública y los bonos corporativos. Todo ello sin asumir riesgo divisa.

El gestor combina un análisis macroeconómico ('top down'), siempre con una visión de largo plazo, y un análisis 'bottom-up' donde tiene en cuenta la solvencia y solidez de las compañías. Invierte tanto en activos de deuda pública (de países desarrollados y emergentes, denominados en euros), como de deuda privada (pudiendo diversificar también en países desarrollados y emergentes). En este último caso, las calificaciones medias suelen ser superiores a 'BBB'/'Baa3' (hoy es 'BBB+').

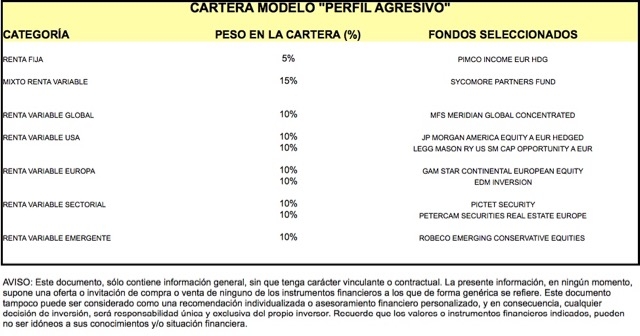

En la estrategia agresiva, mantenemos sin cambios la estructura y los fondos seleccionados el pasado mes.

Equipo de análisis de Profim Asesores EAFI