ANÁLISIS

El último bear market terminó hace diez años ¿En qué se parece el ciclo actual a los anteriores?

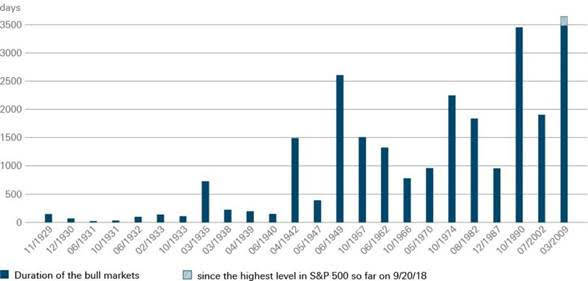

VALÈNCIA. El último mercado bajista (bear market en inglés) que vivieron las bolsas mundiales terminó hace casi diez años; el 9 de marzo de 2009, para ser exactos. Desde entonces, muchos inversores en renta variable han cosechado unas excelentes rentabilidades. Si tomamos el S&P 500 como referencia, las acciones han ganado un 312% en total, lo que equivale un 15,25% al año. Y el índice llegó a alcanzar los 2930 puntos a finales de septiembre de 2018, lo que suponía una ganancia del 333% desde 2009.

Nuestro Gráfico de la Semana compara el mercado alcista (bull market) que empezó en 2009 con los de periodos anteriores y pone de relieve varias cuestiones: los años treinta fueron un periodo convulso en el que se registraron varios mercados alcistas de tan solo seis meses de duración, en promedio. Tras la Segunda Guerra Mundial, la duración media aumentó hasta los cuatro años y, desde 1990, los mercados alcistas han durado más de ocho años, de media. ¿Qué podría explicar este progresivo aumento? Para empezar, los dos últimos ciclos económicos han sido inusualmente largos tanto en EE. UU. como en muchas otras economías avanzadas, lo que quizás responda a causas estructurales. Una gestión más eficiente de los inventarios o el paso de un modelo basado en la manufactura a otro basado en el sector servicios podrían ser posibles explicaciones.

Pero hay otro factor que quizás también haya ayudado. Desde el lunes negro de 1987, los mercados han ido confiando cada vez más en que la política monetaria acudirá al rescate en caso de que algo amenace con salir mal, un concepto que se ha dado a conocer como «Fed Put». Además, después de diez años, el recuerdo de un mercado bajista empieza a borrarse. Muchos de los que tienen edad suficiente para recordar cómo eran las cosas antes de la Fed Put se están jubilando. Y muchos de los actuales participantes del mercado nunca han vivido la (desagradable) experiencia de un mercado bajista. Obviamente, son conscientes de que el último mercado bajista coincidió con el inicio de la crisis financiera mundial pero eso podría estar fomentando cierta actitud autocomplaciente: echando la vista atrás, es muy fácil detectar cómo y por qué surgieron los problemas. Sin embargo, la mayoría de las recesiones y de los mercados bajistas no son así; lo normal es que pillen por sorpresa a los bancos centrales, a los inversores e, incluso, a los economistas. La situación actual aconseja prudencia. Tanto en EE. UU. como, sobre todo, en Europa, la política monetaria convencional cuenta con muy poco margen de maniobra. No sabemos qué tal funcionarán las medidas menos convencionales si se desencadena una nueva crisis pero, incluso si los bancos centrales lograsen salvar la situación al final, el periodo intermedio podría ser muy duro.

Noticias relacionadas

Estamos todavía lejos del final del mercado bajista en bolsa

Se percibe una gran incertidumbre donde se duda sobre si la publicación de un aparentemente buen dato macro debe tener una lectura positiva o negativa